การลงทุนเป็นเรื่องเกี่ยวกับตัวเลือก นักลงทุนทุกคนต้องเผชิญกับความท้าทายเดียวกัน: วิธีเพิ่มความมั่งคั่งในขณะที่ควบคุมความเสี่ยง ในช่วงหลายปีที่ผ่านมาแนวทางที่แตกต่างกันได้พิสูจน์แล้วว่ามีประสิทธิภาพแม้ว่าจะไม่มีการรับประกันความสำเร็จ กลยุทธ์บางอย่างต้องใช้ความอดทน คนอื่นต้องการวินัยในเวลาและการดำเนินการ ไม่กี่ให้มีความมั่นคงและรายได้ ไม่มีวิธีการลงทุนที่ถูกหรือผิดและทุกกลยุทธ์มีข้อดีและข้อเสีย ในบางรอบวิธีหนึ่งจะมีประสิทธิภาพสูงกว่าอีกวิธีหนึ่ง นั่นไม่ได้หมายความว่ากลยุทธ์จะพัง มันหมายความว่ามันไม่ได้รับความนิยมในสภาพแวดล้อมปัจจุบัน ปัญหาที่นักลงทุนมักเผชิญคือพวกเขาละทิ้งกลยุทธ์ที่มีประสิทธิภาพต่ำกว่าที่จะไล่ล่าอีกครั้งซึ่งมักจะผิดเวลาอย่างแม่นยำ

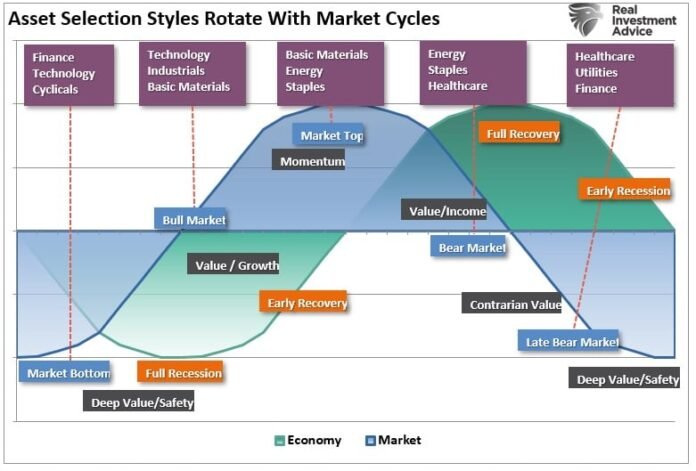

การหมุนรอบกลยุทธ์การลงทุนได้ถูกกล่าวถึงในรายละเอียดใน –เหตุใดการลงทุนจึงเป็นเหมือนการทำสวน:–

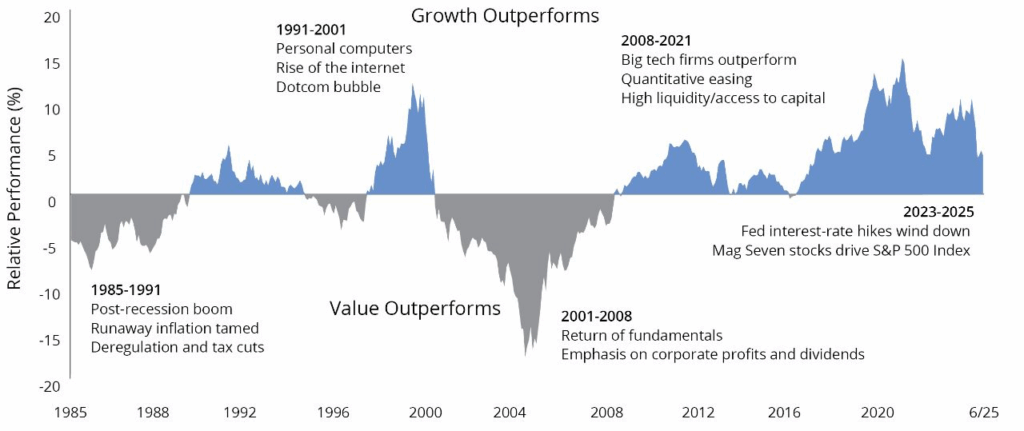

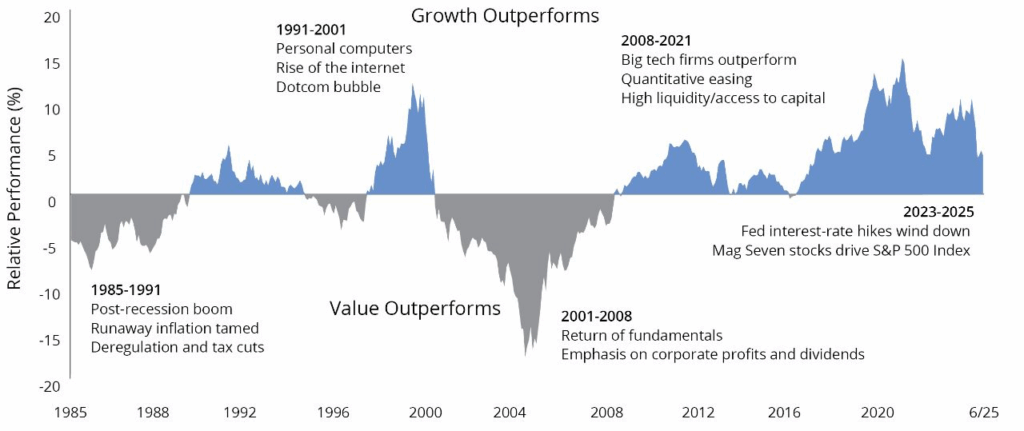

“ เหมือนทุกสิ่งในชีวิตมี“ ฤดูกาล” และ“ วัฏจักร” เมื่อพูดถึงตลาด “ฤดูกาล” ถูกกำหนดโดย “โครงสร้างทางเทคนิคและเศรษฐกิจ” และ “วัฏจักร” ถูกกำหนดโดย “ การประเมินมูลค่า” ฤดูกาลจะแสดงในแผนภูมิด้านล่าง”

ด้วยสิ่งนี้ในใจเราจะตรวจสอบกลยุทธ์การลงทุนที่สำคัญห้าประการ ได้แก่ มูลค่าการเติบโตโมเมนตัมการจ่ายเงินปันผลและการลงทุนดัชนี แต่ละคนมาพร้อมกับจุดแข็งและจุดอ่อน ที่สำคัญกว่านั้นแต่ละข้อเสนอบทเรียนจากนักลงทุนที่ยิ่งใหญ่ที่สุดในประวัติศาสตร์รวมถึงเบนจามินเกรแฮมและวอร์เรนบัฟเฟตต์ ด้วยการสำรวจกลยุทธ์เหล่านี้คุณสามารถจัดพอร์ตโฟลิโอของคุณให้ดีขึ้นกับเป้าหมายทางการเงินการยอมรับความเสี่ยงและขอบฟ้าเวลา

มูลค่าการลงทุน

การลงทุนมูลค่ามุ่งเน้นไปที่การซื้อหุ้นที่ซื้อขายต่ำกว่ามูลค่าที่แท้จริง เบนจามินเกรแฮมมักเรียกว่าบิดาแห่งการลงทุนที่มีคุณค่ากำหนดวิธีการใน การวิเคราะห์ความปลอดภัย (1934) และต่อมา นักลงทุนอัจฉริยะ– เกรแฮมเขียนว่า: “ การดำเนินการลงทุนเป็นสิ่งที่เมื่อทำการวิเคราะห์อย่างละเอียดให้ความปลอดภัยของเงินต้นและผลตอบแทนที่เพียงพอ การดำเนินงานที่ไม่เป็นไปตามข้อกำหนดเหล่านี้เป็นการเก็งกำไร”

การลงทุนมูลค่าเน้นพื้นฐาน – งบดุลที่ชัดเจนกระแสเงินสดที่ดีต่อสุขภาพและหนี้สินต่ำ กลยุทธ์นี้ถือว่าตลาดหลักทรัพย์ราคาไม่ถูกต้องในระยะสั้น แต่ในที่สุดพื้นฐานยืนยันตัวเอง เกรแฮมอธิบายเรื่องนี้ด้วยบรรทัดที่มีชื่อเสียงของเขา: “ ในระยะสั้นตลาดเป็นเครื่องลงคะแนน แต่ในระยะยาวมันเป็นเครื่องชั่งน้ำหนัก”

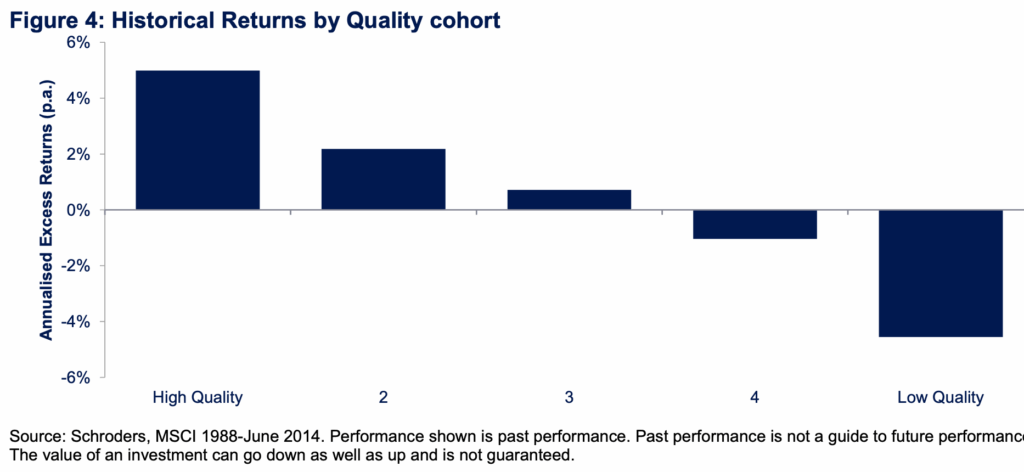

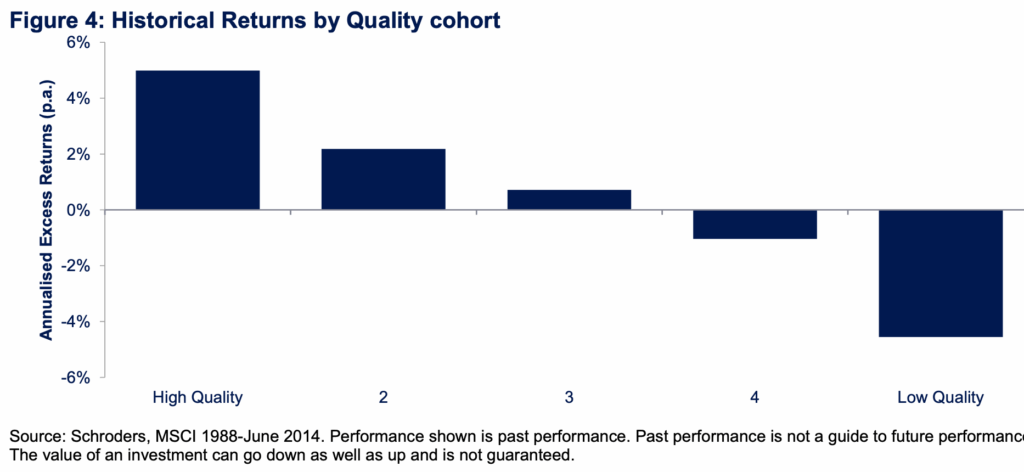

“ เหตุใดหุ้นที่มีคุณภาพจึงมีประสิทธิภาพสูงกว่าระยะยาว ความสบายของตลาดการผ่อนคลายเชิงปริมาณและบ่อยครั้งนำไปสู่การเบี่ยงเบนชั่วคราว จากแนวโน้มทั่วไปนี้” – เต่าผสม

วอร์เรนบัฟเฟตต์นักเรียนที่มีชื่อเสียงที่สุดของเกรแฮมจับสาระสำคัญของการลงทุนที่มีคุณค่าด้วยคำพูดน้อยลง: “ ราคาคือสิ่งที่คุณจ่ายมูลค่าคือสิ่งที่คุณได้รับ” นอกจากนี้เขายังเน้นถึงความสำคัญของวินัยผ่านแนวคิดเรื่องความปลอดภัย โดยการซื้อต่ำกว่ามูลค่าที่แท้จริงนักลงทุนจะปกป้องตัวเองหาก บริษัท มีประสิทธิภาพต่ำกว่าหรือตลาดใช้เวลานานกว่าในการรับรู้มูลค่า

กลยุทธ์สำหรับนักลงทุนที่มีคุณค่า

- คัดกรองสำหรับ บริษัท ที่มีอัตราส่วนราคาต่อกำไรต่ำและราคาต่อหนังสือ

- เป็นที่โปรดปรานของ บริษัท ที่มีกระแสเงินสดอิสระที่สอดคล้องกันและหนี้ จำกัด

- ต้องการความปลอดภัยก่อนซื้อ

- กระจายข้ามภาคส่วนเพื่อหลีกเลี่ยงความเสี่ยงจากการเข้มข้น

- ใช้ความอดทน การรับรู้คุณค่ามักจะใช้เวลาหลายปี

การลงทุนที่คุ้มค่าทำงานได้ดีที่สุดสำหรับนักลงทุนที่เต็มใจรอให้พื้นฐานยืนยันตัวเอง มันไม่น่าตื่นเต้น แต่มันให้ผลตอบแทนระยะยาวที่เชื่อถือได้

การลงทุนการเติบโต

การลงทุนการเติบโตใช้มุมมองที่ตรงกันข้าม แทนที่จะมุ่งเน้นไปที่การประเมินค่าต่ำเกินไป บริษัท คาดว่าจะขยายเร็วกว่าตลาด เทคโนโลยีการดูแลสุขภาพและภาคที่ขับเคลื่อนด้วยนวัตกรรมอื่น ๆ ครองพื้นที่นี้ บริษัท เหล่านี้มักจะลงทุนรายได้ใหม่ในการขยายตัวมากกว่าจ่ายเงินปันผลโดยจัดลำดับความสำคัญของการเติบโตมากกว่ารายได้ทันที

สถานที่ท่องเที่ยวมีความชัดเจน: การเป็นเจ้าของ Amazon, Apple หรือ Nvidia ต่อไปก่อนที่ตลาดจะชื่นชมศักยภาพของมันอย่างเต็มที่สามารถสร้างผลตอบแทนที่เกินขนาดได้ แต่การลงทุนการเติบโตมีความเสี่ยง จ่ายทวีคูณสูงสำหรับรายได้ในอนาคต ไม่มีข้อผิดพลาด หากการเติบโตช้าลงหรือคาดหวังว่าราคาหุ้นจะลดลงอย่างรวดเร็ว

ดังที่ได้กล่าวไว้ข้างต้นการลงทุนในการเติบโตในระหว่างรอบการขยายตัวทางเศรษฐกิจ อย่างไรก็ตามในช่วงปลายวัฏจักรและช่วงก่อนการเรียนรู้ความเสี่ยงของการถูกจัดสรรให้กับการลงทุนการเติบโตเพียงอย่างเดียวอาจเป็นอันตราย

บัฟเฟตต์เคยกล่าวไว้ว่า: “ มันดีกว่าที่จะซื้อ บริษัท ที่ยอดเยี่ยมในราคายุติธรรมกว่า บริษัท ที่ยุติธรรมในราคาที่ยอดเยี่ยม” คำแถลงนี้จับมุมมองทั้งมูลค่าและการเติบโต การเติบโตมีความสำคัญ แต่เมื่อเชื่อมโยงกับคุณภาพและการประเมินมูลค่าที่สมเหตุสมผล

กลยุทธ์สำหรับนักลงทุนที่เติบโต

- บริษัท เป้าหมายที่มีการเติบโตของรายได้สูงกว่าค่าเฉลี่ยของตลาด

- ใช้ตัวชี้วัดเช่นราคาต่อการขายและการเติบโตของราคาต่อกำไร (PEG) เพื่อหลีกเลี่ยงการจ่ายเงินมากเกินไป

- ค่าเฉลี่ยดอลลาร์เป็นชื่อที่ผันผวนเพื่อจัดการความเสี่ยงด้านเวลา

- จำกัด การจัดสรร การเจริญเติบโตควรเติมเต็มพอร์ตโฟลิโอไม่ใช่ครอบงำ

- เตรียมพร้อมสำหรับความผันผวนและการเปิดรับแสงเมื่อการประเมินมูลค่ายืด

การลงทุนการเติบโตเหมาะสมกับนักลงทุนที่มีระยะเวลานานขึ้นและการยอมรับความเสี่ยงที่สูงขึ้น รางวัลอาจมีความสำคัญ แต่วินัยเป็นสิ่งจำเป็น

การลงทุนโมเมนตัม

การลงทุนโมเมนตัมอยู่บนหลักฐานที่เรียบง่าย: หุ้นที่เพิ่มขึ้นมีแนวโน้มที่จะเพิ่มขึ้นเรื่อย ๆ ในขณะที่ผู้ที่ล้มลงมักจะล้มลงเรื่อย ๆ นักลงทุนระบุแนวโน้มที่แข็งแกร่งและขี่พวกเขาจนกว่าพวกเขาจะอ่อนแอลง กลยุทธ์นี้ขึ้นอยู่กับการวิเคราะห์ทางเทคนิคเป็นอย่างมากและมักเกี่ยวข้องกับช่วงเวลาการถือครองระยะสั้น

โมเมนตัมเจริญเติบโตในตลาดวัว พฤติกรรมฝูงผลักผู้ชนะสูงขึ้นสร้างแนวโน้มการเสริมสร้างตนเอง แต่ความเสี่ยงมีความสำคัญ แนวโน้มสามารถย้อนกลับได้อย่างรวดเร็ว เบนจามินเกรแฮมเตือน: “ ยิ่งคุณซื้อขายมากเท่าไหร่คุณก็ยิ่งสูญเสียมากขึ้นเท่านั้น” การซื้อขายบ่อยครั้งเพิ่มต้นทุนและทำให้นักลงทุนกลับรายการกลับมาอย่างรวดเร็วเมื่อความเชื่อมั่นเปลี่ยนไป

เราได้พูดคุยเกี่ยวกับแนวคิดในรายละเอียดเพิ่มเติมใน “ การลงทุนโมเมนตัม:”

“ แผนภูมิแสดงความแตกต่างในประสิทธิภาพของดัชนี“ มูลค่าเทียบกับการเติบโต” (Constancy Worth Fund เทียบกับดัชนี S&P 500)–

น่าสังเกตคือช่วงเวลาที่“ การลงทุนมูลค่า” ดีกว่า

ในขณะที่มันอาจดูเหมือนว่าตลาดวัวในปัจจุบันจะไม่สิ้นสุดการละทิ้งประวัติศาสตร์การลงทุนหลายทศวรรษจะไม่ฉลาด ตามที่ Howard Marks เคยระบุไว้:

“ กฎหมายเลข 1: สิ่งต่าง ๆ ส่วนใหญ่จะพิสูจน์ว่าเป็นวัฏจักร

กฎหมายเลข 2: โอกาสที่ยอดเยี่ยมที่สุดสำหรับการได้รับและการสูญเสียเกิดขึ้นเมื่อคนอื่นลืมกฎหมายเลข 1”

โมเมนตัมไม่เกี่ยวกับพื้นฐาน มันเกี่ยวกับจิตวิทยาและเวลา นั่นทำให้มีความเสี่ยงสำหรับนักลงทุนส่วนใหญ่

กลยุทธ์สำหรับนักลงทุนโมเมนตัม

- ใช้คำสั่งซื้อหยุดพักอย่างเข้มงวดเพื่อปกป้องเงินทุน

- ขีด จำกัด ขนาดตำแหน่งและการเปิดรับพอร์ตโฟลิโอ

- มุ่งเน้นไปที่สภาพคล่อง ติดกับชื่อที่คุณสามารถออกได้อย่างรวดเร็ว

- มีระเบียบวินัยเกี่ยวกับการออก อย่ารอการยืนยันเมื่อโมเมนตัมจางหายไป

- รักษาโมเมนตัมเป็นยุทธวิธีไม่ใช่แกนกลาง

โมเมนตัมต้องมีการติดตามอย่างต่อเนื่องและมีระเบียบวินัยทางอารมณ์ มันไม่ได้มีไว้สำหรับนักลงทุนทั่วไป แต่อาจมีประสิทธิภาพสำหรับผู้ที่เต็มใจที่จะระมัดระวัง

การลงทุนเงินปันผล

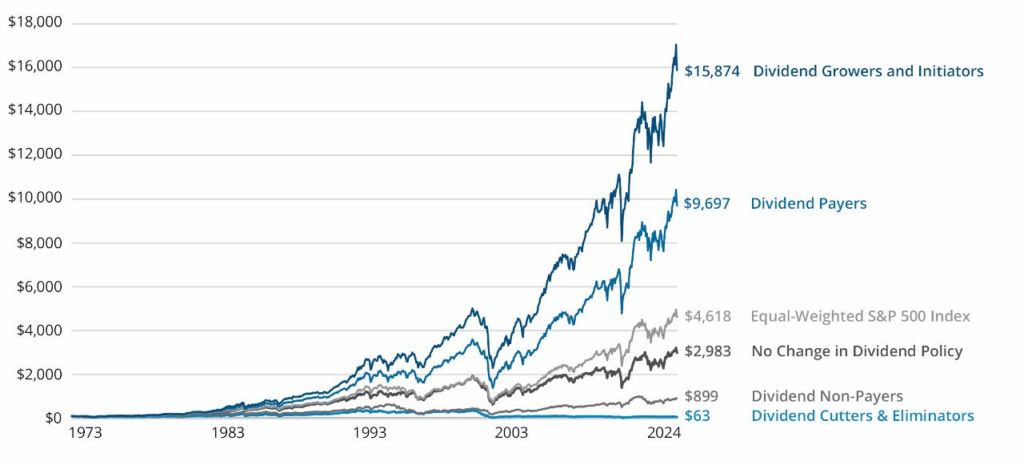

การลงทุนเงินปันผลมุ่งเน้นไปที่ความมั่นคงและรายได้ นักลงทุนซื้อ บริษัท ที่มีการจ่ายเงินปันผลที่เชื่อถือได้และงบดุลที่แข็งแกร่ง วิธีการนี้ดึงดูดผู้เกษียณและคนอื่น ๆ ที่จัดลำดับความสำคัญของกระแสเงินสดมากกว่าการเติบโต ประโยชน์ของการลงทุนเงินปันผลคือการจัดหารายได้ที่สอดคล้องกันช่วยลดการพึ่งพากำไรจากการลงทุน พวกเขายังเสนอข้อได้เปรียบในการรวมตัวเมื่อนำกลับมาลงทุน เมื่อเวลาผ่านไปเงินปันผลที่นำกลับมาลงทุนใหม่เพิ่มมูลค่าพอร์ตการลงทุนอย่างมีนัยสำคัญ

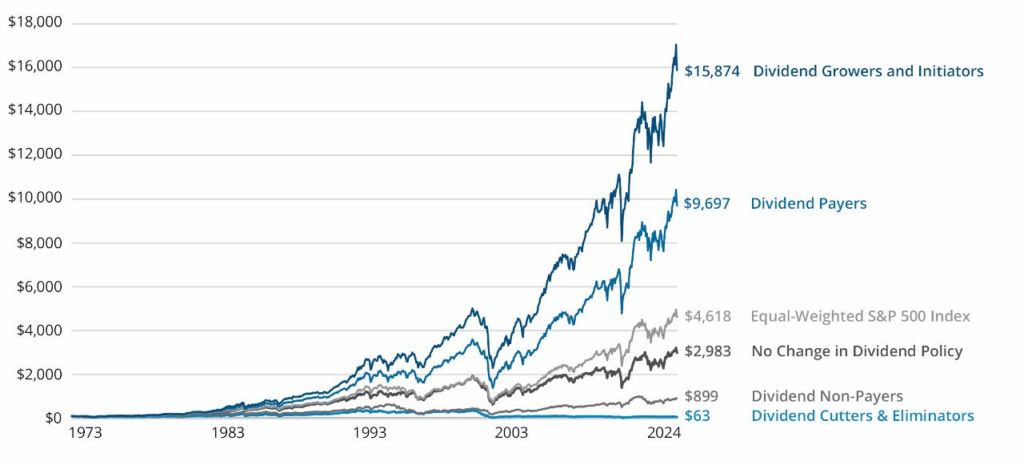

“ เงินปันผลมีบทบาทสำคัญในผลตอบแทนที่นักลงทุนได้รับในช่วงหลายทศวรรษที่ผ่านมาย้อนกลับไปถึงปี 1960 85% ของผลตอบแทนรวมสะสมของดัชนี S&P 500 สามารถนำมาประกอบกับการจ่ายเงินปันผลที่นำกลับมาลงทุนใหม่และพลังของการประนอม” – กองทุนฮาร์ตฟอร์ด

หุ้นปันผลมีแนวโน้มที่จะผันผวนน้อยกว่าชื่อการเจริญเติบโต บริษัท ที่จ่ายเงินปันผลมักจะมีธุรกิจที่เป็นผู้ใหญ่และรายได้ที่มั่นคง แต่ความมั่นคงนี้มาพร้อมกับการแลกเปลี่ยน บริษัท ที่ได้รับการชำระหนี้สูงอาจลงทุนในการขยายตัวน้อยลง จำกัด การเติบโต หุ้นเงินปันผลยังมีความอ่อนไหวต่อการเปลี่ยนแปลงอัตราดอกเบี้ยเนื่องจากอัตราผลตอบแทนพันธบัตรที่สูงขึ้นสามารถทำให้พวกเขาน่าสนใจน้อยลง

กลยุทธ์สำหรับนักลงทุนเงินปันผล

- แสวงหา บริษัท ที่มีบันทึกการจ่ายเงินปันผลเป็นเวลานาน

- หลีกเลี่ยงการไล่ล่า อัตราผลตอบแทนสูงอาจส่งสัญญาณความทุกข์ทางการเงิน

- กระจายไปทั่วอุตสาหกรรมเช่นสาธารณูปโภคลวดเย็บกระดาษผู้บริโภคและการดูแลสุขภาพ

- เงินปันผล reinvest ในช่วงปีสะสม

- การเปลี่ยนไปสู่การถอนรายได้ระหว่างการเกษียณอายุ

การลงทุนเงินปันผลให้ทั้งรายได้และความยืดหยุ่น มันทำงานได้ดีที่สุดสำหรับนักลงทุนที่กำลังมองหาเสถียรภาพและกำลังการผสม

การลงทุนดัชนี

การลงทุนดัชนีเป็นเรื่องง่าย ซื้อพอร์ตโฟลิโอที่สะท้อนเกณฑ์มาตรฐานเช่น S&P 500 และถือไว้ วิธีการแบบพาสซีฟนี้ช่วยลดต้นทุนและให้ความหลากหลายในวงกว้าง

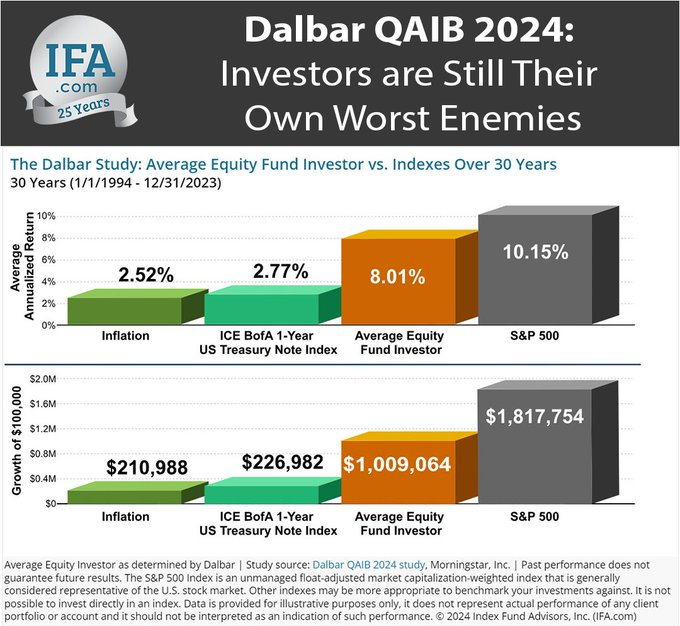

บัฟเฟตต์มีกองทุนดัชนีที่แนะนำมานานสำหรับนักลงทุนส่วนใหญ่ ในจดหมายประจำปี 2013 ของเขาถึงผู้ถือหุ้นเขาเขียนว่า: “ คำแนะนำของฉันต่อผู้ดูแลผลประโยชน์ไม่สามารถง่ายขึ้น: ใส่ 10% ของเงินสดในพันธบัตรรัฐบาลระยะสั้นและ 90% ในกองทุนดัชนี S&P 500 ราคาถูกมาก” เหตุผลของเขาตรงไปตรงมา ผู้จัดการที่กระตือรือร้นส่วนใหญ่มีประสิทธิภาพต่ำกว่าตลาดหลังจากค่าธรรมเนียม

การลงทุนดัชนีช่วยลดความจำเป็นในการตัดสินใจอย่างต่อเนื่อง มันจับผลตอบแทนตลาดโดยไม่พยายามทำนายผู้ชนะ แต่มันก็มีข้อเสีย กองทุนดัชนีถือหุ้นทุกหุ้นในเกณฑ์มาตรฐานรวมถึงนักแสดงที่ไม่ดี พวกเขาจะไม่ดีกว่าตลาดเพราะพวกเขาเป็นตลาด

กลยุทธ์สำหรับนักลงทุนดัชนี

- ใช้เงินทุนต้นทุนต่ำเพื่อลดค่าใช้จ่าย

- ทำให้กองทุนดัชนีเป็นรากฐานของพอร์ตโฟลิโอของคุณ

- ปรับสมดุลเป็นประจำทุกปีเพื่อรักษาการจัดสรร

- รวมเข้ากับกลยุทธ์ที่ใช้งานอยู่หากคุณต้องการการเปิดรับเพิ่มเติม

- ลงทุน ความเสี่ยงที่ใหญ่ที่สุดกับการลงทุนดัชนีคือการละทิ้งกลยุทธ์ในช่วงที่ตกต่ำ

การลงทุนดัชนีเหมาะกับผู้ที่ต้องการความสอดคล้องในระยะยาวโดยไม่มีความซับซ้อนของการเลือกหุ้น

ความคิดสุดท้าย

แต่ละกลยุทธ์มีบทเรียน คุณค่าเน้นความอดทนและพื้นฐาน การเติบโตให้รางวัลนวัตกรรม แต่ต้องการวินัยในการประเมินค่า โมเมนตัมใช้ประโยชน์จากจิตวิทยาตลาด แต่มีความเสี่ยงสูง เงินปันผลให้ความเสถียรและการประนอม การลงทุนดัชนีให้ความเรียบง่ายและประสิทธิภาพด้านต้นทุน

เบนจามินเกรแฮมเตือนการเก็งกำไรที่ปลอมตัวเป็นการลงทุน: “ สาระสำคัญของการจัดการการลงทุนคือการจัดการความเสี่ยงไม่ใช่การจัดการผลตอบแทน” Warren Buffett เพิ่มรั้วของเขาเอง: “ รู้ว่าวงกลมของความสามารถของคุณและติดอยู่ภายในขนาดของวงกลมนั้นไม่สำคัญมาก แต่การรู้ขอบเขตของมันนั้นสำคัญมาก”

ในทางปฏิบัติวิธีที่ดีที่สุดมักจะผสมผสานองค์ประกอบของแต่ละคน กองทุนดัชนีสามารถสร้างแกนกลางราคาถูก กลยุทธ์มูลค่าและเงินปันผลเพิ่มความยืดหยุ่น การเติบโตให้กลับหัว โมเมนตัมหากใช้อย่างระมัดระวังให้โอกาสทางยุทธวิธี ความสำเร็จไม่ได้อยู่ในการไล่ล่าความคิดล่าสุด แต่มีความสอดคล้องผ่านรอบ

ตลาดจะผันผวนเสมอ กลยุทธ์จะตกอยู่ในและไม่โปรดปราน สิ่งที่สำคัญที่สุดคือวินัย นักลงทุนที่ยังคงอดทนมีความหลากหลายและมุ่งเน้นไปที่เป้าหมายระยะยาวจะดีกว่าผู้ที่ไล่ตามแนวโน้มหรือความตื่นตระหนกในช่วงที่ตกต่ำ

(tagstotranslate) พันธบัตร