ตัวเลือกสามารถใช้ในการเดิมพันทิศทางในตลาด เพื่อป้องกันตำแหน่งยาวหรือสั้นในสินทรัพย์อ้างอิง และเพื่อเดิมพันการเปลี่ยนแปลงของความผันผวนโดยนัย ตัวเลือกยังสามารถใช้เพื่อสร้างรายได้

การใช้ออปชันที่ใหญ่ที่สุดอย่างหนึ่งคือการลดความเสี่ยงในตำแหน่งซื้อในหุ้นหรือสินทรัพย์อื่น

คำอธิบายของกลยุทธ์การป้องกันการวาง

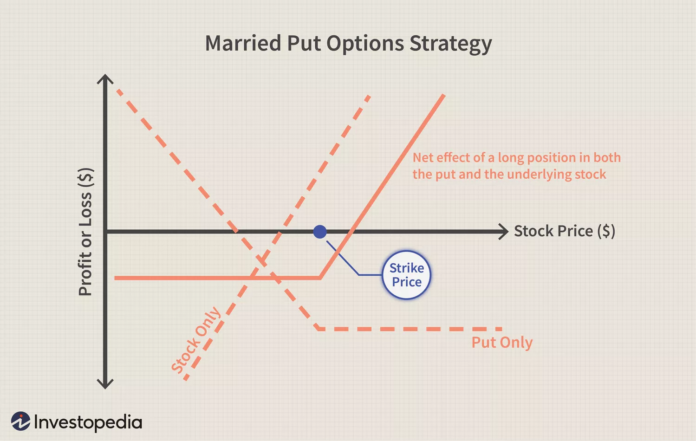

การป้องกันเป็นกลยุทธ์การซื้อขายหรือการลงทุนที่ค่อนข้างง่าย ซึ่งได้รับการออกแบบมาเพื่อพยายามป้องกันความเสี่ยงที่เกี่ยวข้องกับสถานะซื้อ

:max_bytes(150000):strip_icc():format(webp)/10OptionsStrategiesToKnow-02_2-8c2ed26c672f48daaea4185edd149332.png)

ตัวอย่างเช่น หากเทรดเดอร์หรือนักลงทุนซื้อหุ้น ABC จำนวน 100 หุ้น เขาหรือเธออาจมองหาวิธีป้องกันราคาหุ้นที่ลดลง

กลยุทธ์การวางเดิมพันแบบป้องกันนั้นเกี่ยวข้องกับการซื้อระยะยาว ใส่ ตัวเลือกที่อาจได้รับมูลค่าหากราคาหุ้นลดลง นี่เป็นตัวอย่างง่ายๆ:

ตัวอย่างการวางแบบป้องกัน

เทรดเดอร์โจอยู่ รั้น ในสต็อก ABC และเป็นเจ้าของ 100 หุ้นที่ราคาซื้อเฉลี่ย 40 ดอลลาร์ต่อหุ้น

บริษัทจะมีประกาศผลประกอบการสำคัญที่กำลังจะเกิดขึ้นในอีกไม่กี่สัปดาห์ข้างหน้า และ Joe ต้องการป้องกันความเสี่ยงด้านลบในหุ้นโดยใช้การป้องกัน

เนื่องจากปัจจุบันหุ้นซื้อขายกันที่ 45 ดอลลาร์ต่อหุ้น โจจึงตัดสินใจซื้อพุทออปชันมูลค่า 40 ดอลลาร์สำหรับระยะเวลา 2 เดือน (เช่น ราคาใช้สิทธิอยู่ที่ 42 ดอลลาร์) ในราคาพรีเมียม 4 ดอลลาร์

ตัวอย่างการวางแบบป้องกัน

หากการประกาศผลประกอบการถือเป็นภาวะกระทิงและราคาหุ้นสูงขึ้น พุทออปชันสามารถขายคืนสู่ตลาดโดยขาดทุนหรือถือไว้จนกว่าจะหมดอายุ

หากราคาหุ้นสูงกว่าราคาใช้สิทธิ์ของออปชันที่ 40 ดอลลาร์เมื่อหมดอายุ แสดงว่าออปชันนั้นหมดอายุอย่างไร้ค่า และโจจะจ่ายเบี้ยประกันภัย 4 ดอลลาร์ที่จ่ายไปสำหรับการวาง

อย่างไรก็ตาม หากราคาหุ้นดิ่งลง การลงทุนของ Joe อาจเพิ่มมูลค่าและอาจชดเชยการขาดทุนบางส่วนหรือทั้งหมดในสต็อกได้

หากราคาหุ้นต่ำกว่าราคาใช้สิทธิ์ออปชันที่ 40 ดอลลาร์เมื่อหมดอายุ โจก็มีสิทธิ์ขายหุ้นของเขาที่ 40 ดอลลาร์ ไม่ว่าราคาหุ้นจะลงไปต่ำแค่ไหนก็ตาม

ตัวอย่างเช่น หากราคาหุ้นลดลงจนเหลือ 35 ดอลลาร์ต่อหุ้น การขาดทุนของ Joe จะถูกจำกัดอยู่ที่พรีเมียมออปชั่น 4 ดอลลาร์ที่จ่ายต่อหุ้น

เมื่อไหร่จะใส่.

อุปกรณ์ป้องกันถูกใช้เพื่อพยายามลดความเสี่ยงด้านขาลงของตำแหน่งซื้อ และสามารถใช้ได้ภายใต้สถานการณ์ที่หลากหลาย ในตัวอย่างที่ใช้ข้างต้น เทรดเดอร์ต้องการพยายามป้องกันความเสี่ยงขาลงที่อาจมาจากการประกาศผลประกอบการครั้งใหญ่

ในอีกสถานการณ์หนึ่ง นักลงทุนระยะยาวอาจซื้อสถานะการซื้อระยะยาวอย่างต่อเนื่องในสถานะหุ้นที่เขาเชื่อว่าอาจเห็นการเพิ่มขึ้นอย่างรวดเร็ว ความผันผวน– การใส่แบบยาวก็ยาวเช่นกัน เวก้า–

ในอีกกรณีหนึ่ง เทรดเดอร์หรือนักลงทุนสามารถซื้อคำสั่งได้หากระดับความผันผวนโดยนัยต่ำมาก ซึ่งทำให้ออปชั่นมีราคาถูกลง

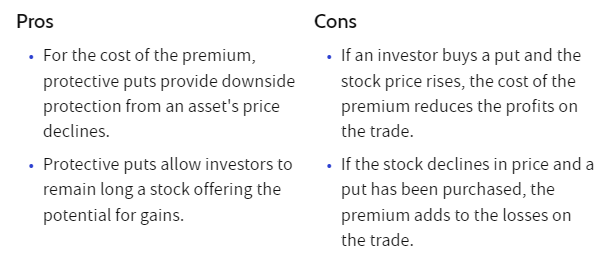

ข้อดีของกลยุทธ์

วัตถุประสงค์หลักของการป้องกันคือเพื่อป้องกันความเสี่ยงด้านขาลงของสถานะซื้อในสินทรัพย์อ้างอิง

ออปชั่นสามารถให้ระดับการป้องกันสำหรับสถานะซื้อ เนื่องจากอาจสร้างผลกำไรได้หากหุ้นร่วงลงหรือหากมีระดับความผันผวนโดยนัยเพิ่มขึ้นอย่างมีนัยสำคัญ

เนื่องจากมีการซื้อออปชันการวาง ความเสี่ยงในตำแหน่งการวางจึงจำกัดอยู่ที่เบี้ยประกันภัยที่จ่ายสำหรับออปชั่น

ข้อเสียของกลยุทธ์

กลยุทธ์ก็มีข้อเสียเช่นกัน เนื่องจากออปชั่นมีวันหมดอายุ ตัวเลือกจะสูญเสียมูลค่าเมื่อเวลาผ่านไป โดยอินพุตอื่นๆ ทั้งหมดจะคงที่

ตัวเลือกที่ใกล้เคียงกับราคาหุ้นปัจจุบันอาจมีราคาแพงจนทำให้ผู้ค้าหรือนักลงทุนต้องซื้อที่อยู่ห่างจากเงิน

แม้ว่าการวางที่อยู่ห่างจากเงินอาจช่วยป้องกันการขายหุ้นจำนวนมากได้ แต่เทรดเดอร์หรือนักลงทุนยังคงมีความเสี่ยงต่อหุ้นในระดับหนึ่ง

การวางเงินเพียงไม่กี่ดอลลาร์อาจไม่ได้รับมูลค่าเพียงพอที่จะป้องกันความเสี่ยงจากการที่หุ้นลดลงเล็กน้อยถึงปานกลาง

การบริหารความเสี่ยง

การจัดการความเสี่ยงสำหรับการวางป้องกันสามารถทำได้หลายวิธี

หากมีใครป้องกันความเสี่ยงในตำแหน่งซื้อ เขาหรือเธออาจจะเต็มใจที่จะถือออปชั่นไว้จนกว่าออปชั่นจะหมดอายุโดยรู้ว่าพวกเขาจะสูญเสียเบี้ยประกันภัยทั้งหมดที่จ่ายไป

อีกวิธีหนึ่งในการจัดการความเสี่ยงอาจเป็นการขายคืนสู่ตลาดหากสูญเสียมูลค่าจำนวนหนึ่ง เทรดเดอร์บางรายอาจตัดสินใจ เช่น ขายคืนให้กับตลาด หากสูญเสียมูลค่าไปครึ่งหนึ่ง

วิธีการบริหารความเสี่ยงอีกวิธีหนึ่งอาจรวมถึงการนำการจำหน่ายออกไปเป็นวันหมดอายุในภายหลัง

การปรับเปลี่ยนที่เป็นไปได้

มีหลายวิธีในการปรับตำแหน่งซื้อ เทรดเดอร์หรือนักลงทุนสามารถซื้อพุทที่อยู่ห่างจากเงินได้ในตอนแรก และม้วนให้เข้าใกล้ราคาหุ้นเมื่อใกล้จะหมดอายุและออปชั่นมีราคาถูกลง

อีกวิธีหนึ่งอาจเป็นการม้วนคำสั่ง lengthy ออกไปเป็นวันหมดอายุในภายหลัง โดยใช้ราคาใช้สิทธิเท่าเดิมหรือต่างกันออกไป เทรดเดอร์หรือนักลงทุนสามารถตัดสินใจกระจายออปชันระยะยาวโดยการขายเงินที่หมดไปเพื่อลดต้นทุน

การใช้การวางเพื่อป้องกันตำแหน่งซื้อในหลักทรัพย์อ้างอิงนั้นเป็นตำแหน่งที่ค่อนข้างง่าย แต่ก็มาพร้อมกับความเสี่ยงในตัวมันเอง

ผู้ค้าและนักลงทุนต้องตัดสินใจว่าตนเองยินดีรับความเสี่ยงจากราคาหุ้นมากน้อยเพียงใด และต้องตัดสินใจว่าตนยินดีจ่ายเท่าใดเพื่อป้องกันความเสี่ยง

ใช้ภายใต้สถานการณ์ที่เหมาะสม การวางระยะยาวสามารถให้การป้องกันในระดับหนึ่งสำหรับตำแหน่งระยะยาว แต่การป้องกันที่อาจเกิดขึ้นนั้นต้องแลกมาด้วยต้นทุน

บรรทัดล่าง

Protecting จะจำกัดการสูญเสียที่อาจเกิดขึ้นจากการเป็นเจ้าของหุ้น และไม่ส่งผลกระทบต่อกำไรสูงสุดจากการเป็นเจ้าของหุ้น อย่างไรก็ตาม เช่นเดียวกับการประกันภัยประเภทอื่นๆ คุณต้องจ่ายเบี้ยประกันภัยเพื่อซื้อชุดป้องกัน ในระยะยาว การซื้ออุปกรณ์ป้องกันสามารถดึงผลตอบแทนจากการลงทุนของคุณได้

ผู้ค้าและนักลงทุนจะต้องตัดสินใจว่าตนเองยินดีรับความเสี่ยงจากราคาหุ้นได้มากเพียงใด และต้องตัดสินใจว่าตนยินดีจ่ายเท่าใดเพื่อป้องกันความเสี่ยง

ใช้ภายใต้สถานการณ์ที่เหมาะสม การวางระยะยาวสามารถให้การป้องกันในระดับหนึ่งสำหรับตำแหน่งระยะยาว แต่การป้องกันที่อาจเกิดขึ้นนั้นต้องแลกมาด้วยต้นทุน

เกี่ยวกับผู้แต่ง: Chris Younger สำเร็จการศึกษาระดับปริญญาตรีสาขาคณิตศาสตร์และประสบการณ์ทางการเงิน 18 ปี คริสเป็นชาวอังกฤษโดยภูมิหลัง แต่เคยทำงานในสหรัฐอเมริกาและเมื่อเร็วๆ นี้ในออสเตรเลีย ความสนใจในออปชั่นของเขาถูกกระตุ้นครั้งแรกโดยส่วน ‘Buying and selling Choices’ ของ Monetary Instances (ของลอนดอน) เขาตัดสินใจที่จะนำความรู้นี้ไปสู่ผู้ฟังในวงกว้างและก่อตั้ง Epsilon Choices ในปี 2012

สมัครสมาชิก SteadyOptions ตอนนี้และสัมผัสกับพลังเต็มรูปแบบของการซื้อขายออปชั่นเพียงปลายนิ้วสัมผัส คลิกปุ่มด้านล่างเพื่อเริ่มต้น!