ฉันพอร์ตโฟลิโอ Sluggish & Regular ดำเนินไปอย่างเชื่องช้าและมั่นคงในไตรมาสนี้ การลงทุนแบบเฉื่อยๆ ของแบบจำลองของเราเพิ่มขึ้นเพียง 1% เมื่อเทียบกับไตรมาสก่อนหน้า สามเดือนที่ผ่านมา–

ถึงกระนั้น เราก็มีการเติบโตอย่างต่อเนื่องถึงสามในสี่ส่วนแล้ว และนั่นทำให้สินทรัพย์ของเรากลับมามีสีสันอีกครั้ง

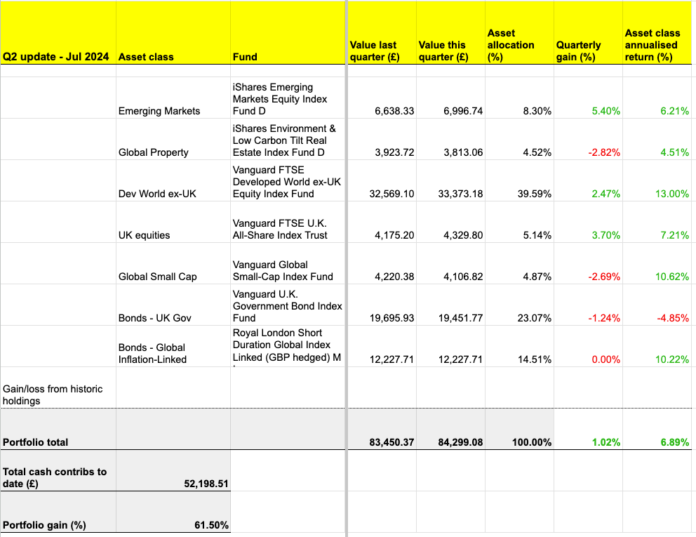

นี่คือตัวเลขใน Proper-o-vision™:

การ ช้าๆ และมั่นคง พอร์ตโฟลิโอคือ มอนเนเวเตอร์ แบบอย่าง การลงทุนแบบพาสซีฟ พอร์ตโฟลิโอ ก่อตั้งขึ้นเมื่อต้นปี 2011 ด้วยเงิน 3,000 ปอนด์ มีการลงทุนเพิ่มเติมอีก 1,264 ปอนด์ทุกไตรมาสในกองทุนดัชนีที่หลากหลายซึ่งเน้นลงทุนในหุ้น คุณสามารถอ่านข้อมูลเพิ่มเติมได้ที่ เรื่องราวต้นกำเนิด และค้นหาข้อมูลก่อนหน้าทั้งหมด โพสต์พอร์ตโฟลิโอแบบพาสซีฟ ใน โมเนเวเตอร์ ห้องนิรภัย

ผู้ที่ได้กำไรในไตรมาสที่แล้ว:

- ตลาดเกิดใหม่ : 5.4%

- หุ้นของสหราชอาณาจักร: 3.7%

- ประเทศพัฒนาแล้ว ไม่รวมสหราชอาณาจักร: 2.5% (สหรัฐฯ เป็นผู้นำการเปลี่ยนแปลง ยุโรปแทบไม่ขยับ และญี่ปุ่นเป็นเพียงภาระ)

หุ้นขนาดเล็กและอสังหาริมทรัพย์ทั่วโลกต่างก็ลดลงเกือบ 3% ขณะที่พันธบัตรอังกฤษลดลง 1%

พันธบัตรรัฐบาลอย่างน้อยก็เพิ่มขึ้น 4% เมื่อดูจากมุมมองใน 1 ปี แม้ว่าผลงานของพันธบัตรรัฐบาลจะน่าผิดหวังตลอดระยะเวลา 13 ปีที่ผ่านมาของพอร์ตโฟลิโอ แต่ส่วนใหญ่ต้องยกความดีความชอบให้กับผลงานในปี 2022 ปราชัย–

อเมริกาที่สวยงาม

การฟื้นตัวของดัชนี S&S ในช่วงปีที่ผ่านมานั้นไม่สมดุลอย่างเห็นได้ชัด โดยส่วนใหญ่แล้วได้รับแรงผลักดันจากกองทุน Developed World ของเรา ซึ่งประสิทธิภาพการทำงานนั้นขึ้นอยู่กับเครื่องยนต์ขนาดใหญ่ของสหรัฐฯ เป็นอย่างมาก

ส่วนประกอบของสหรัฐฯ เพิ่มขึ้นประมาณ 27% ส่วนสหราชอาณาจักร ยุโรป ญี่ปุ่น และตลาดเกิดใหม่เพิ่มขึ้นเพียงประมาณ 13%

ช่องว่างที่ค่อนข้างมาก – และมากพอที่จะทำให้คุณอยากมีญาณทิพย์

อย่ามองกลับไป

โทษความแปลกประหลาดของฤดูร้อน แต่ฉันได้ทำบางอย่างที่คุณไม่ควรทำ ฉันได้กลับไปหาสมาชิกดั้งเดิมของพอร์ตโฟลิโอเพื่อตรวจสอบผลงานของพวกเขา

มันเป็นรูปแบบหนึ่งของการทรมานจิตใจ เช่นเดียวกับการมองย้อนกลับไปในอดีต มันทำให้คุณจินตนาการถึงความเป็นจริงคู่ขนานที่คุณเป็นอัจฉริยะผู้รู้แจ้งทุกสิ่งและสามารถทำนายเส้นทางที่ดีที่สุดล่วงหน้าได้

ด้านล่างนี้คือผลตอบแทนสะสมของกองทุนเริ่มต้นของเราตั้งแต่เดือนมกราคม 2554 จนถึงปัจจุบัน โดยไม่รวมการปรับสมดุล การบริจาคแบบค่อยเป็นค่อยไป และการเปลี่ยนแปลงการจัดสรรสินทรัพย์ที่เราทำตลอดมา:

ข้อมูลและแผนภูมิ ETF จาก จัสท์อีทีเอฟผลตอบแทนรวมถึงเงินปันผล แต่ไม่รวมเงินเฟ้อ

เย้ะฮ์! อย่าสนใจฉัน ฉันกำลังนอนจ้องมองดวงดาว (และแถบ) อยู่บนรางน้ำ ลา! ลา! ลา! อเมริกา!

ใหญ่กว่าและดีกว่า

อเมริกามีความโดดเด่นเพียงใด? ฉันพบว่าการวัดประสิทธิภาพทำได้ง่ายกว่าโดยใช้ผลตอบแทนรายปี:

- สหรัฐอเมริกา: 14.9%

- ยุโรป: 7.4%

- ญี่ปุ่น: 6.8%

- สหราชอาณาจักร 6.2%

- แปซิฟิก ไม่รวมญี่ปุ่น 5.3%

- ตลาดเกิดใหม่ 3%

- กิลท์ 1.5%

โปรดจำไว้ว่า: ผลตอบแทนเฉลี่ยในประวัติศาสตร์ของหุ้นอยู่ที่ 8% ในขณะที่พันธบัตรรัฐบาลอยู่ที่ 4% (ผลตอบแทนเหล่านี้เป็นผลตอบแทนตามชื่อบัญชี ก่อนหักค่าธรรมเนียมกองทุน)

ด้วยแสงนี้ สินทรัพย์ทุกชิ้นจึงมีมูลค่าต่ำกว่ามาตรฐานตลอดอายุการใช้งาน ช้าๆ และมั่นคง ยกเว้นสหรัฐอเมริกา ซึ่งเพียงประเทศเดียวเท่านั้นที่ทำให้ผลตอบแทนของพอร์ตโฟลิโอโดยรวมเพิ่มขึ้นมาอยู่ในระดับที่น่าพอใจ พันธบัตรรัฐบาลและตลาดเกิดใหม่สูญเสียเงินจริง โดยถือว่าอัตราเงินเฟ้อเฉลี่ยอยู่ที่ 3%

ลองนึกดูว่าจีนเติบโตมาอย่างไรตั้งแต่ปี 2011 แต่ตลาดเกิดใหม่กลับแย่ การซื้อเรื่องราวการเติบโตที่ชัดเจนไม่ได้แปลว่าผู้ถือหุ้นจะได้รับกำไรเสมอไป

สิ่งที่ควรคำนึงไว้หากคุณรู้สึกสนใจ ETF ที่เน้น AI ในปัจจุบัน

ลูกแก้วคริสตัล

ตอนนี้เรามาลองบิดมีดจริงๆ และทบทวนประเภทสินทรัพย์ทุกประเภทที่ฉันอาจจะเลือกในปี 2011 อีกครั้ง:

ตอนนั้นฉันเคยพิจารณาที่จะถือครองหุ้นเทคโนโลยี แต่ดูเหมือนว่าภาคส่วนนี้ได้รับการดูแลโดยสหรัฐฯ แล้ว และต่อมาก็ได้รับการติดตามจากทั่วโลก ทั้งหมดเป็นเรื่องจริง แต่กองทุนเทคโนโลยี 100% ก็ยังให้ผลตอบแทนรายปีที่น่าประทับใจที่ 20% เมื่อเทียบกับผลตอบแทนเพียง 14.8% ของสหรัฐฯ และ 11.6% ของ MSCI World

เทคโนโลยีเป็นอีกเรื่องราวการเติบโตที่ชัดเจนในปี 2011 ทุกคนต่างก็สนใจ เฟสบุ๊คแต่ก็มีคำเตือนมากมายเช่นกันว่าภาคส่วนนี้ถูกประเมินมูลค่าสูงเกินไป และผลตอบแทนที่มากเกินไปอาจพิสูจน์ได้ยาก

เมื่อสถานการณ์ต่างๆ เกิดขึ้น คำเตือนกลับพิสูจน์ให้เห็นว่าเป็นประโยชน์ต่อประเทศจีน แต่ไม่ใช่ต่อเทคโนโลยี

เอาล่ะ พูดตรงๆ ว่าผมคงไม่จัดสรรเงินเพิ่มให้กับหุ้นเทคโนโลยีเกิน 5% อยู่แล้ว เนื่องจากมีหุ้นเทคโนโลยีอยู่ในกองทุนหลักของสหรัฐฯ

คีย์เทคอะเวย์

นอกเหนือไปจากกองทุนสามอันดับแรก ซึ่งทั้งหมดขับเคลื่อนโดย Large Tech แล้ว ทุกอย่างอื่นในประวัติศาสตร์ อาจจะ, ควรจะ, คงจะ กระจกมองหลังก็ยังมีให้เห็น

เงินสดเป็นสินทรัพย์ที่มีผลงานแย่ที่สุด โดยมีผลตอบแทนต่อปีอยู่ที่ 0.81% ซึ่งทำให้ขาดทุนมหาศาลหลังจากอัตราเงินเฟ้ออยู่ที่ 3%

เรื่องตลกคือ อัตราดอกเบี้ย 2.65% ที่พันธบัตรรัฐบาลที่เชื่อมโยงกับดัชนีได้รับนั้น หมายความว่าพันธบัตรเหล่านี้สามารถติดตามอัตราเงินเฟ้อในระยะยาวได้อย่างเหมาะสม โดยหลังจากผลตอบแทนติดลบและค่าธรรมเนียมกองทุนได้รับผลกระทบแล้ว

นอกจากนี้ Linkers ยังติดตามได้ดีกว่าพันธบัตรรัฐบาลในช่วงเวลานี้ด้วย

สินค้าโภคภัณฑ์ ผลตอบแทนแย่มาก เพียง 1.82% เทียบกับค่าเฉลี่ยทางประวัติศาสตร์ที่ 7.5%

ทองคำ อัตราดอกเบี้ย 5.4% ต่อปีนั้นดูไม่มีอะไรพิเศษในตอนแรก แต่กลับถือว่าโดดเด่นมากเมื่อเทียบกับประเภทสินทรัพย์ป้องกันความเสี่ยงอื่นๆ ที่มีอยู่ในเมนู

แต่โปรดจำไว้ว่าจุดสำคัญของ ประเภทสินทรัพย์ป้องกัน น้อยลงคือผลตอบแทนระยะยาวของพวกเขา – แม้ว่าเราจะยังต้องการให้เป็นไปในทางบวก – และมากขึ้นคือสิ่งที่พวกเขาทำเมื่อหุ้นตกต่ำ

ในด้านการเติบโต อสังหาริมทรัพย์เชิงพาณิชย์ (5.6%) และเงินปันผล International Choose ที่ให้ผลตอบแทนสูงนั้นค่อนข้าง “เฉยๆ” เมื่อเทียบกับตัวติดตาม International แบบธรรมดา

นี่พิสูจน์อะไร?

หากคุณลงทุนแบบ All-in ใน Nasdaq เมื่อกว่าทศวรรษที่แล้ว และละทิ้งเรื่องไร้สาระเรื่องการกระจายความเสี่ยงนี้ ขอแสดงความยินดีด้วย

คุณเพิ่งโชคดีหรือเปล่า? ในด้านของหุ้น มีเหตุผลที่ดีในปี 2011 ที่จะไม่ น้ำหนักเกิน สหรัฐอเมริกา – หรือแม้แต่ภาคเทคโนโลยี สิ่งเหล่านี้เป็นการพนันที่ฉันไม่มีคุณสมบัติที่จะทำอย่างแน่นอน

ลาร์ส โครเยอร์ สรุปปัญหาที่น่าหนักใจนี้ไว้ใน โพสที่ยอดเยี่ยม เหตุใดกองทุนดัชนีหุ้นโลกทั้งหมดจึงเป็นกองทุนดัชนีเดียวที่คุณต้องการการเขียน:

หากคุณมีน้ำหนักเกินหรือน้ำหนักต่ำกว่าเกณฑ์ในประเทศหนึ่งเมื่อเปรียบเทียบกับตลาดหุ้นในประเทศนั้นซึ่งเป็นเศษส่วนของตลาดโลก นั่นหมายความว่าคุณกำลังบอกเป็นนัยว่าเงิน 1 ดอลลาร์ที่ลงทุนในประเทศที่มีน้ำหนักต่ำกว่าเกณฑ์นั้นมีความฉลาดหรือข้อมูลน้อยกว่าเงิน 1 ดอลลาร์ที่ลงทุนในประเทศที่คุณจัดสรรเงินให้มากกว่า

ดังนั้น คุณจึงอ้างว่ามองเห็นข้อได้เปรียบจากการจัดสรรที่แตกต่างจากวิธีการจัดสรรของตลาดการเงินระหว่างประเทศมูลค่าหลายล้านล้านดอลลาร์

แต่คุณไม่สามารถทำสิ่งนั้นได้เว้นแต่คุณจะมีข้อได้เปรียบ

และเราก็ตกลงกันว่าเราไม่มีความได้เปรียบ…

ทุกสิ่งที่ฉันได้เรียนรู้เกี่ยวกับการลงทุนในช่วงหลายปีที่ผ่านมาเป็นเพียงการยืนยันถึงความชาญฉลาดในคำพูดของลาร์สเท่านั้น

บางครั้งการมองย้อนกลับไปเพื่อหาความรู้จากสิ่งที่ผ่านมาก็เป็นเรื่องสนุก

แต่จะฉลาดกว่าถ้าจะมองไปข้างหน้าด้วยความอ่อนน้อมถ่อมตน

ธุรกรรมใหม่

ทุกไตรมาส เราทุ่มเนื้อสด 1,264 ปอนด์ให้กับหมาป่าในตลาด และหวังว่าพวกมันจะยอมให้เราเล่นงานพวกมัน เงินเดิมพัน/สเต็กของเราจะถูกแบ่งให้กับกองทุนทั้งเจ็ดกองในพอร์ตโฟลิโอของเรา ตามการจัดสรรสินทรัพย์ที่เรากำหนดไว้ล่วงหน้า

เราปรับสมดุลใหม่โดยใช้ กฎ 5/25 ของแลร์รี สเวดโรซึ่งไม่ได้เปิดใช้งานในไตรมาสนี้ ดังนั้นการซื้อขายจะดำเนินไปดังต่อไปนี้:

หุ้นอังกฤษ

กองทุนดัชนี Vanguard FTSE UK All-Share – โอซีเอฟ 0.06%

รหัสกองทุน: GB00B3X7QG63

ซื้อใหม่: £63.20

ซื้อ 0.232 หน่วย @ 272.59 ปอนด์

การจัดสรรเป้าหมาย: 5%

หุ้นนอกสหราชอาณาจักรที่พัฒนาแล้วของโลก

กองทุนดัชนีหุ้น Vanguard FTSE Developed World ex-UK – OCF 0.14%

รหัสกองทุน: GB00B59G4Q73

ซื้อใหม่: £467.68

ซื้อ 0.705 หน่วย @ 663.53 ปอนด์

การจัดสรรเป้าหมาย: 37%

หุ้นขนาดเล็กทั่วโลก

กองทุนดัชนี Vanguard International Small-Cap – OCF 0.29%

รหัสกองทุน: IE00B3X1NT05

ซื้อใหม่: £63.20

ซื้อ 0.152 หน่วย @ 416.84 ปอนด์

การจัดสรรเป้าหมาย: 5%

หุ้นตลาดเกิดใหม่

กองทุนดัชนีหุ้น iShares Rising Markets D – OCF 0.19%

รหัสกองทุน: GB00B84DY642

ซื้อใหม่: £101.12

ซื้อ 50.883 หน่วย @ 1.98 ปอนด์

การจัดสรรเป้าหมาย: 8%

ทรัพย์สินทั่วโลก

กองทุนดัชนีอสังหาริมทรัพย์ iShares Atmosphere & Low Carbon Tilt – OCF 0.18%

รหัสกองทุน: GB00B5BFJG71

ซื้อใหม่: £63.20

ซื้อ 28.757 หน่วย @ 2.20 ปอนด์

การจัดสรรเป้าหมาย: 5%

พันธบัตรอังกฤษ

ดัชนีพันธบัตรรัฐบาลอังกฤษของ Vanguard – OCF 0.12%

รหัสกองทุน: IE00B1S75374

ซื้อใหม่: £316

ซื้อ 2,384 หน่วย @ 132.55 ปอนด์

การจัดสรรเป้าหมาย: 25%

พันธบัตรที่เชื่อมโยงกับอัตราเงินเฟ้อทั่วโลก

กองทุน Royal London Brief Period International Index-Linked Fund – OCF 0.27%

รหัสกองทุน: GB00BD050F05

ซื้อใหม่: 189.60 ปอนด์

ซื้อ 179.546 หน่วยที่ราคา 1.056 ปอนด์

เงินปันผลที่นำไปลงทุนใหม่: 64.15 ปอนด์ (ซื้ออีก 60.75 หน่วย)

การจัดสรรเป้าหมาย: 15%

การลงทุนใหม่ ผลงาน = 1,264 ปอนด์

ต้นทุนการซื้อขาย = 0 ปอนด์

ลองมาดูของเรา การเปรียบเทียบโบรกเกอร์ ตารางสำหรับตัวเลือกบัญชีการลงทุนที่ดีที่สุดของคุณ การลงทุนเครื่องยนต์ ในปัจจุบันมีราคาถูกที่สุดหากคุณพอใจที่จะลงทุนเฉพาะใน ETF หรือเรียนรู้เพิ่มเติมเกี่ยวกับการเลือก หุ้นราคาถูกที่สุดและหุ้น ISA สำหรับสถานการณ์ของคุณ

OCF ของพอร์ตโฟลิโอเฉลี่ย = 0.16%

หากทั้งหมดนี้ดูซับซ้อนเกินไป โปรดดู กองทุนรวมสินทรัพย์หลากหลายที่ดีที่สุด การเลือก ซึ่งรวมถึงพอร์ตโฟลิโอที่หลากหลายแบบครบวงจร เช่น กองทุน Vanguard LifeStrategy–

สนใจที่จะติดตามพอร์ตโฟลิโอของคุณเองหรือใช้ ช้าๆ และมั่นคง สเปรดชีตการติดตามการลงทุน? บทความของเราเกี่ยวกับ การติดตามพอร์ตโฟลิโอ แสดงให้คุณเห็นว่าทำอย่างไร

เรียนรู้เพิ่มเติมเกี่ยวกับสาเหตุที่เราคิดว่าคนส่วนใหญ่เลือกสิ่งที่ดีที่สุด การลงทุนแบบ Passive และ Energetic–

ใจเย็นๆ หน่อยนะ

ตัวสะสม