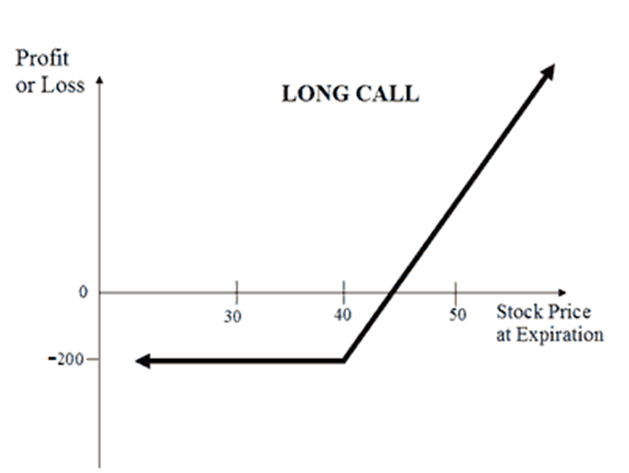

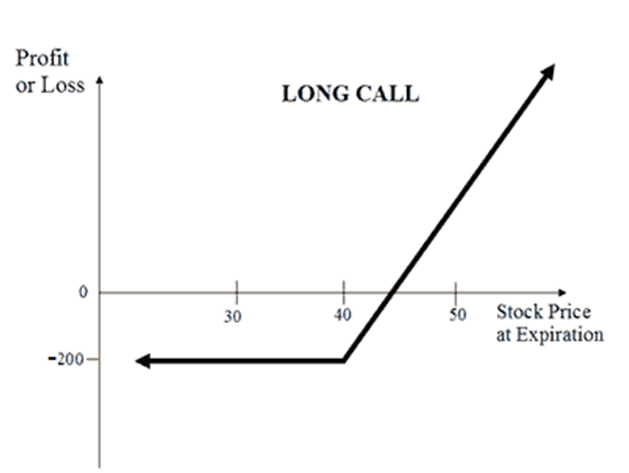

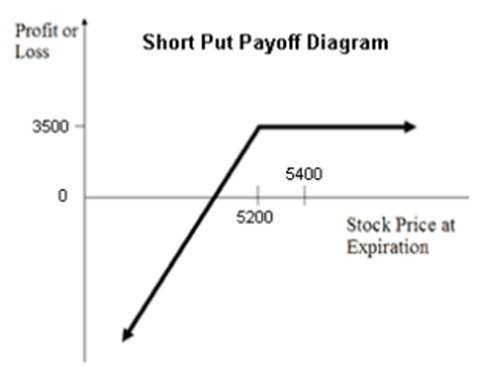

วิธีที่ชัดเจนที่สุดในการแสดงสิ่งนี้คือการแสดงโปรไฟล์ผลตอบแทน (เส้นทางที่เป็นไปได้ของ P&L ของคุณสำหรับการซื้อขายในราคาอ้างอิงที่แตกต่างกัน):

โทรยาว:

ใส่สั้น:

มีความแตกต่างทันที

คุณ ซื้อสายยาว เมื่อคุณคิดว่าตลาดจะขึ้นมาก คุณเป็นคนมองโลกในแง่ดีและเต็มใจที่จะเสี่ยงเป็นเงินสดโดยหวังว่าจะได้หลายเท่า

คุณ ขายใส่ เมื่อคุณคิดว่าตลาดจะไม่ลงมาก มั่นใจว่าตลาดไม่ลง ด้วยการขายการขายให้กับเทรดเดอร์รายอื่น คุณเกือบจะทำหน้าที่เป็นเจ้ามือรับแทงม้า โดยรับค่าธรรมเนียมเพื่อให้เทรดเดอร์รายอื่นทำการเดิมพันก้อนใหญ่ได้ หากเขาผิด คุณจะต้องรักษาเดิมพันของเขาไว้ เพื่อให้เขาพูดถูก ตลาดจะต้องเคลื่อนไหวมากพอที่จะทำให้มูลค่าเงินสดของการเดิมพันของเขาเป็นกลาง

เหตุผลที่ #1: คุณมีเหตุผลที่เชื่อว่าตลาดจะสูงขึ้น มาก.

หากคุณมั่นใจในหุ้น มีหลายสิ่งที่คุณสามารถทำได้เพื่อแสดงมุมมองนั้น

คุณสามารถซื้อหุ้นได้

คุณสามารถซื้อสายในสต็อกได้

คุณสามารถซื้อหุ้นและขายสายที่ครอบคลุมได้

คุณสามารถซื้อภาคส่วน ETF หรือตะกร้าหุ้นที่เกี่ยวข้องเพื่อการแสดงความเห็นอกเห็นใจ

คุณสามารถขายต่อหุ้นได้

คุณสามารถป้อนตัวเลือกสเปรดแบบกระทิงในทิศทางจำนวนเท่าใดก็ได้

แนวโน้มขาขึ้นทั้งหมด แต่มีเส้นทาง P&L ที่แตกต่างกันมาก

การซื้อการโทรระยะยาวเหมาะสมที่สุด

เหตุผล #2: เทรดเดอร์รายอื่นไม่เห็นด้วยกับคุณ (ความผันผวนต่ำ)

นักเทรดออปชั่นมืออาชีพชอบพูดว่าทุกครั้งที่คุณเทรดออปชั่น คุณกำลังเดิมพันกับความผันผวน ไม่ว่าคุณจะตั้งใจหรือไม่ก็ตาม

เนื่องจากราคาออปชั่นมีความเชื่อมโยงกับการเคลื่อนไหวของราคาในอนาคตที่คาดหวังของสินทรัพย์อ้างอิง กล่าวอีกนัยหนึ่ง การซื้อออปชันจะมีราคาแพงเมื่อผู้คนคิดว่าตลาดจะเคลื่อนไหวมาก และในทางกลับกัน ดังนั้น การซื้อหรือขายหุ้นอย่าง Tesla จึงมีราคาแพงกว่ามาก (คิดเป็นเปอร์เซ็นต์ของราคาหุ้น) มากกว่าหุ้นที่น่าเชื่อถืออย่าง Johnson & Johnson Tesla ทำให้ราคาเคลื่อนไหวอย่างดุเดือดตลอดเวลา ในขณะที่ Johnson & Johnson ยังคงทรงตัวเกือบตลอดเวลา

ในโลกของตัวเลือก แนวคิดเกี่ยวกับความคาดหวังของตลาดเกี่ยวกับความผันผวนของราคาในอนาคตเรียกว่าความผันผวน เมื่อเทรดเดอร์ออปชั่นบอกว่าหุ้นมี “ความผันผวนสูง” หมายความว่าเทรดเดอร์คาดหวังว่าราคาหุ้นจะผันผวนมากในอนาคต และออปชั่นในหุ้นนั้นมีราคาแพง

ลองนึกภาพ Tesla จะประกาศผลประกอบการในวันพรุ่งนี้ ในไตรมาสแรกหลังจากที่ Tesla Semi ลดราคา หากผลไม่ดีหุ้นจะถัง หากผลลัพธ์ดีก็จะพุ่งสูงขึ้น เทรดเดอร์ทุกคนรู้เรื่องนี้ดี ดังนั้นการซื้อและการโทรจึงมีราคาแพงเพื่อรองรับการเคลื่อนไหวครั้งใหญ่ ไม่มีอาหารกลางวันฟรี

แต่แม้ว่าความผันผวนพื้นฐานของ Tesla จะสูงเมื่อเทียบกับหุ้นโดยเฉลี่ย แต่ก็มีวงจรการขึ้นและลงของตัวมันเอง ความผันผวนนั้นสัมพันธ์กัน คุณไม่สามารถพูดได้ว่าความผันผวนของ Johnson & Johnson (เช่น ราคาออปชั่น) นั้นถูก เพราะราคาถูกกว่าหุ้นอย่าง Tesla ทั้งสองมีราคาตามที่พวกเขามีเหตุผลที่ดี

ความผันผวนนั้นสัมพันธ์กับตัวมันเอง ดังนั้น คุณควรเปรียบเทียบความผันผวนของ Tesla กับความผันผวนในอดีตของหุ้น ความผันผวนในปัจจุบันมีราคาถูก ปานกลาง หรือแพงเมื่อเทียบกับประวัติล่าสุดหรือไม่

วิธีหนึ่งในการทำเช่นนี้คือการใช้การวัด เช่น อันดับความผันผวนโดยนัย หรืออันดับ IV โดยจะวัดว่าตัวเลือกของหุ้นมีราคาแพงเพียงใดในรูปแบบเปอร์เซ็นไทล์เมื่อเทียบกับช่วง 12 เดือนที่ผ่านมา

เหตุผล #1: เพื่อใช้ประโยชน์จากราคาออปชั่นที่มีราคาแพง

ดังที่เราได้กล่าวไปแล้ว การซื้อขายออปชันทุกรายการนั้นมีความผันผวนโดยปริยาย การซื้อออปชันทันทีคือการมองว่าความผันผวน (หรือการประเมินของตลาดว่าตลาดจะเคลื่อนไหวไปมากน้อยเพียงใดจนกว่าจะหมดอายุ) นั้นมีราคาต่ำกว่าราคา และในทางกลับกัน

หากคุณใช้เวลาอยู่ในแวดวงการค้าขายแบบมืออาชีพ คุณจะพบว่าเทรดเดอร์ออปชั่นที่ประสบความสำเร็จมักจะขายความผันผวนบ่อยกว่าที่พวกเขาซื้อมาก นี่เป็นเพราะ “ค่าพรีเมียมความเสี่ยงจากความผันผวน”

แนวคิดเรื่องค่าพรีเมียมความเสี่ยงจากความผันผวนนี้มาจากนักวิชาการ นักวิชาการได้ค้นพบโดยพื้นฐานแล้วว่าเทรดเดอร์ที่ขายความผันผวนเมื่อมันสูงมักจะให้ผลตอบแทนที่มากเกินไป และมีเหตุผลที่ดีสำหรับสิ่งนั้น ความผันผวนสูงบ่งบอกถึงความเครียดของตลาดในระดับสูง

และเมื่อนักลงทุนเกิดความเครียด สิ่งแรกที่พวกเขาต้องการทำคือปกป้องสิ่งที่พวกเขามี ทุกคนที่ทำเช่นนี้จะดันราคาการคุ้มครองขึ้นชั่วคราวจนกว่าตลาดจะสงบลง

เมื่อหุ้นลดลงอย่างรวดเร็ว นักลงทุนจะรีบซื้อและจะมีราคาแพง ถือเป็นการเปิดโอกาสในการขายตัวเลือกที่อาจมีราคาสูงเกินไป

แต่มันไม่ง่ายเหมือนการขายตัวเลือกราคาแพง การขายพุทเป็นกลยุทธ์ที่มีทิศทางกระทิง กล่าวอีกนัยหนึ่ง คุณต้องมีเหตุผลที่น่าสนใจในการมีทิศทางกระทิงในหุ้นอ้างอิง

เหตุผล #2: คุณค่อนข้างมีความมั่นใจในหุ้น

มีหลายครั้งที่คุณมั่นใจมากขึ้นว่าหุ้นจะไม่ตกมากกว่าที่คุณเป็นอยู่ว่าหุ้นจะขึ้น

มีสถานการณ์เช่นนี้มากมาย

หุ้นติดอยู่ในกรอบการซื้อขายระยะยาวโดยไม่มีตัวเร่งที่ชัดเจน

หรือบางทีอาจเป็นหุ้นที่แข็งแกร่งในตลาดกระทิง แม้ว่า Apple (AAPL) จะไม่ใช่หุ้นบินสูงสุด แต่ก็เป็นเรื่องยากที่หุ้นจะดิ่งลงในตลาดกระทิงที่มั่นคง

เทรดเดอร์บางรายอาจขายพุทโดยเทียบกับเป้าหมายการเทคโอเวอร์ โดยคาดการณ์ว่าราคาหุ้นจะมี “ขั้นต่ำ” เนื่องจากดอกเบี้ยเทคโอเวอร์

การซื้อคอลและเล่นโฮมรันไม่ใช่สิ่งที่ถูกต้องสำหรับหุ้นประเภทนี้ แต่คุณยังคงมีมุมมองตลาดที่คุณมั่นใจและต้องการทำกำไร การขายหุ้นช่วยให้คุณสร้างรายได้ตราบใดที่หุ้นไม่ลดลงมากนัก ซึ่งมีประโยชน์ในตลาดกระทิงที่มั่นคง