ข้อมูลเบื้องต้นเกี่ยวกับกลยุทธ์การโทรแบบยาว

ออปชันสามารถให้เครื่องมือที่หลากหลายแก่นักลงทุนซึ่งสามารถใช้เพื่อเดิมพันตามทิศทางของตลาดหรือการเปลี่ยนแปลงระดับความผันผวน ตำแหน่งออปชันระยะยาวสามารถเริ่มต้นด้วยความเสี่ยงที่กำหนด และอาจนำเสนอศักยภาพในการทำกำไรที่ยอดเยี่ยม

แม้ว่าการซื้อขายออปชันอาจมีความซับซ้อน แต่บางครั้งก็ง่ายกว่านั้นดีกว่า หนึ่งในตำแหน่งที่ง่ายที่สุดสำหรับเทรดเดอร์ออปชั่นทั้งที่มีประสบการณ์และมือใหม่คือการโทรระยะยาว

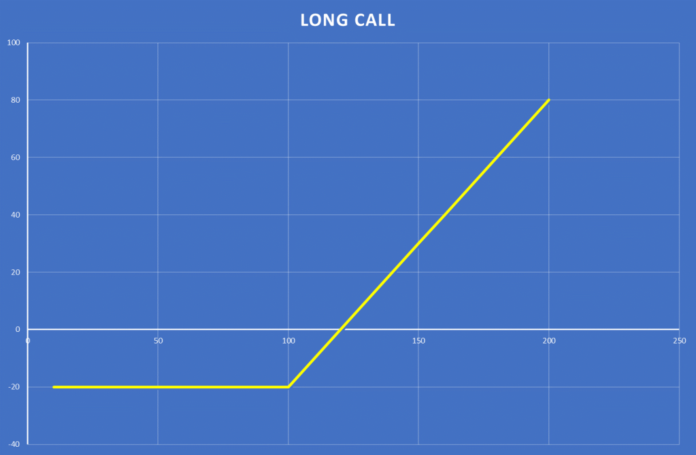

คำอธิบายของกลยุทธ์การโทรแบบยาว กำไรและขาดทุนการโทรระยะยาว

ตำแหน่งตัวเลือกการโทรแบบรั้นคือ: ตัวเลือกแบบยาว Name Choices คืออนุพันธ์ที่ให้สิทธิแก่ผู้ซื้อ แต่ไม่ใช่ข้อผูกมัดในการซื้อสินทรัพย์ในราคาที่ระบุ ณ วันที่ระบุในอนาคต

ออปชั่นทั้งหมดมีวันหมดอายุ ในวันนี้ ตัวเลือกจะเป็น “ในเงิน” โดยจะให้ใช้สิทธิหรือมอบหมายก็ได้ หรือ “จากเงิน” ในกรณีนี้มันก็สิ้นอายุไปอย่างไร้ค่า

ตัวเลือกการโทรระยะยาวเป็นลักษณะความเสี่ยงที่เรียบง่ายและกำหนดไว้เพื่อแสดงความเห็นเชิงบวกต่อตลาด

นี่คือตัวอย่าง: สมมติว่าคุณกำลังดูหุ้น AAA ซึ่งปัจจุบันซื้อขายอยู่ที่ 85 ดอลลาร์ต่อหุ้น หุ้นมีแนวโน้มสูงขึ้น แต่เมื่อเร็ว ๆ นี้มีการดึงกลับห้าเปอร์เซ็นต์ คุณรู้สึกว่าการลดลงเมื่อเร็วๆ นี้แสดงถึงโอกาสที่ดีในการเข้าสถานะซื้อ

แทนที่จะซื้อหุ้น 100 หุ้นทันที คุณตัดสินใจซื้อตัวเลือกการโทรมูลค่า 87 ดอลลาร์โดยมีเวลา 60 วันจนกว่าจะหมดอายุ คุณจ่ายเบี้ยประกันภัย $.50 สำหรับตัวเลือกนี้

ตอนนี้ สมมติว่าในความเป็นจริงแล้วหุ้นกำลังไต่ขึ้น และเมื่อสิ้นสุดการซื้อขายอยู่ที่ 90 ดอลลาร์ต่อหุ้น ในกรณีนี้ จุดคุ้มทุนของออปชั่นจะคำนวณเป็นราคาใช้สิทธิ ($87) บวกกับเบี้ยประกันภัยที่จ่าย ($.50) สำหรับระดับคุ้มทุนที่ $87.50 เนื่องจากตอนนี้ราคาหุ้นอยู่ที่ 90 ดอลลาร์ กำไรจึงคำนวณจากระดับคุ้มทุนที่ 87.50 ดอลลาร์ บวกกับราคาปัจจุบันที่ 90 ดอลลาร์ สำหรับกำไรรวม 2.50 ดอลลาร์

ทุกจุดที่ราคาหุ้นสูงขึ้นเหนือระดับคุ้มทุนจะส่งผลให้ได้รับตัวเลือกการโทรแบบจุดต่อจุด

ตอนนี้ สมมติว่าการคาดการณ์หุ้นของคุณผิดอย่างสิ้นเชิง และหุ้นไม่เพียงแต่ไม่ขึ้นแต่ลดลงด้วย หากหุ้นอยู่ต่ำกว่าราคาใช้สิทธิ์ที่ 87 ดอลลาร์ ณ วันหมดอายุ ออปชันก็จะหมดลงอย่างไร้ค่า และความช่วยเหลือระดับพรีเมียมจะสูญหายไป

แนวโน้มตลาดลองคอล

การซื้อการโทรแบบยาวเมื่อผู้ซื้อเชื่อว่าราคาของสินทรัพย์อ้างอิงจะเพิ่มขึ้นอย่างน้อยเท่ากับต้นทุนของเบี้ยประกันภัยในหรือก่อนวันหมดอายุ ราคานัดหยุดงานที่ไม่ต้องใช้เงินเพิ่มเติมจะมีราคาถูกลง แต่มีโอกาสสำเร็จน้อยกว่า ยิ่งราคาใช้สิทธิ์ที่หมดไปมากเท่าไร ทัศนคติต่อแนวโน้มของสินทรัพย์อ้างอิงก็จะยิ่งกระทิงมากขึ้นเท่านั้น

เมื่อไหร่จะใส่.

อาจใช้การโทรแบบกระทิงหากคุณเชื่อว่าราคาหุ้นหรือสินทรัพย์จะมีมูลค่าเพิ่มขึ้นก่อนวันหมดอายุ ตัวเลือกการโทรแบบรั้นอาจเหมาะสำหรับสถานการณ์ที่ระดับความผันผวนโดยนัยลดลงอย่างมีนัยสำคัญ หรือซื้อขายต่ำกว่าค่าเฉลี่ยหลัก

แม้ว่าจะสามารถซื้อตัวเลือกการโทรได้ตลอดเวลา แต่ก็มีบางสถานการณ์ที่อาจเหมาะสมที่สุด การซื้อสายหลังจากที่ตลาดตกต่ำ ดังตัวอย่างข้างต้น อาจเป็นวิธีเข้าสู่สถานะซื้อในตลาดที่มีแนวโน้มขาขึ้นในระยะยาว

อีกสถานการณ์หนึ่งที่การโทรอาจเหมาะสมคือเมื่อตลาดลดลงสู่ระดับแนวรับหลัก ตลาดที่ลดลงถึงระดับดังกล่าวอาจเห็นนักล่าต่อรองเข้ามาซื้อ และอาจเป็นจุดกลับตัวที่เป็นบวก

ข้อดีของกลยุทธ์การโทรแบบยาว

ตำแหน่งการโทรแบบกระทิงอาจมีข้อดีที่สำคัญหลายประการ ข้อได้เปรียบที่สำคัญที่สุดอาจเป็นลักษณะความเสี่ยงที่กำหนดไว้ของตำแหน่งดังกล่าว เมื่อคุณซื้อคอลออปชั่น ความเสี่ยงในการซื้อขายของคุณจะถูกจำกัดอยู่ที่พรีเมี่ยมที่จ่ายสำหรับออปชั่นนั้นบวกกับค่าคอมมิชชั่นและค่าธรรมเนียมใดๆ ไม่ว่าตลาดจะทำอะไรก็ตาม

ตัวเลือกการโทรยังสามารถให้ผลตอบแทนจากการลงทุนที่มากขึ้นเมื่อเปรียบเทียบกับสถานะที่แท้จริงในหลักทรัพย์อ้างอิง การซื้อหุ้นอาจต้องใช้เงินทุนจำนวนมาก ในขณะที่ตัวเลือกอาจทำให้เงินลงทุนน้อยลง

การโทรระยะยาวยังอาจได้กำไรจากความผันผวนที่เพิ่มขึ้นและราคาที่สูงขึ้นอีกด้วย

ข้อเสียของกลยุทธ์การโทรแบบยาว

แม้ว่าตัวเลือกต่างๆ จะมีข้อดีหลายประการ แต่ก็มีข้อเสียที่เห็นได้ชัดเจนเช่นกัน เนื่องจากออปชันมีวันหมดอายุ จึงจะสูญเสียมูลค่าเมื่อเวลาผ่านไปโดยที่ตัวแปรอื่นๆ ทั้งหมดยังคงที่ ออปชันยังสามารถสูญเสียมูลค่า แม้ว่าตลาดจะเคลื่อนไหวไปในทิศทางที่ดี หากระดับความผันผวนโดยนัยลดลงอย่างมีนัยสำคัญ

โดยสรุป ผู้ถือออปชั่นแบบยาวจะต้องไม่เพียงแต่ถูกต้องเกี่ยวกับทิศทางของตลาดเท่านั้น แต่ยังต้องถูกต้องเกี่ยวกับจังหวะเวลาและความผันผวนอีกด้วย

การบริหารความเสี่ยง

มีแนวคิดมากมายเกี่ยวกับการบริหารความเสี่ยงของตัวเลือก วิธีจัดการความเสี่ยงที่ง่ายมากแต่มีประสิทธิผลคือเพียงตัดตัวเลือกเมื่อสูญเสียมูลค่าไปครึ่งหนึ่ง ในตัวอย่างหนึ่ง หากคุณจ่ายเงิน $1.00 สำหรับออปชั่นหนึ่งๆ และมูลค่าของมันลดลงเหลือ $.50 ให้รับเงินก้อนนั้นและไปยังการซื้อขายครั้งถัดไป

อีกวิธีหนึ่งอาจเป็นการตัดออปชั่นเมื่อถึงระยะเวลาหนึ่งจนกว่าจะหมดอายุ ตัวอย่างเช่น หากคุณซื้อออปชั่นโดยมีเวลา 90 วันจนกว่าจะหมดอายุ ให้ตัดออปชั่นเมื่อถึง 30 วันก่อนที่จะหมดอายุ

ผลตอบแทนสำหรับผู้ซื้อตัวเลือกการโทร

สมมติว่าคุณซื้อตัวเลือกการโทรของบริษัท ABC ด้วยราคาพรีเมียม 2 ดอลลาร์ ราคาใช้สิทธิ์ของตัวเลือกคือ 50 ดอลลาร์ โดยมีวันหมดอายุในวันที่ 30 พฤศจิกายน คุณจะคุ้มทุนหากราคาหุ้นของ ABC สูงถึง 52 ดอลลาร์ ซึ่งหมายถึงผลรวมของเบี้ยประกันภัยที่จ่ายบวกกับราคาซื้อหุ้น การเพิ่มใดๆ ที่เกินกว่าจำนวนดังกล่าวจะถือเป็นกำไร ดังนั้น ผลตอบแทนของตัวเลือกการโทร เมื่อราคาหุ้น ABC มีมูลค่าเพิ่มขึ้นไม่จำกัด

จะเกิดอะไรขึ้นเมื่อราคาหุ้น ABC ลดลงต่ำกว่า 50 ดอลลาร์ภายในวันที่ 30 พ.ย. เนื่องจากสัญญาออปชั่นของคุณเป็นสิทธิในการซื้อหุ้น ABC คุณสามารถเลือกไม่ใช้สิทธิได้ ซึ่งหมายความว่าคุณจะไม่ซื้อหุ้นของ ABC ในกรณีนี้ ความสูญเสียของคุณจะถูกจำกัดอยู่เพียงเบี้ยประกันภัยที่คุณจ่ายสำหรับตัวเลือกนี้

-

ผลตอบแทน = ราคาสปอต – ราคาใช้สิทธิ

-

กำไร = ผลตอบแทน – เบี้ยประกันภัยที่จ่าย

เมื่อใช้สูตรข้างต้น กำไรของคุณคือ 3 ดอลลาร์หากเป็น ABC ราคาสปอต อยู่ที่ $55 ในวันที่ 30 พ.ย.

การปรับเปลี่ยนที่เป็นไปได้

ออปชั่นยาวสามารถปรับเปลี่ยนได้ระหว่างการซื้อขาย ตัวอย่างเช่น หากการโทรระยะยาวแสดงผลกำไรแต่ใกล้จะหมดอายุ คุณสามารถขายการโทรกลับคืนสู่ตลาดและ “เปิดตัว” โดยการซื้อตัวเลือกการโทรอื่นที่มีราคาใช้สิทธิ์เท่ากันหรือต่างกันเพื่อการหมดอายุในภายหลัง

คุณยังสามารถขายการโทรระยะสั้นเทียบกับการโทรแบบกระทิงได้เมื่อตำแหน่งมีกำไรแล้ว การทำเช่นนี้อาจล็อคผลกำไร แต่จะจำกัดศักยภาพในการทำกำไรของการซื้อขายด้วย

ตัวเลือกการโทรแบบรั้นเป็นหนึ่งในตำแหน่งตัวเลือกที่ง่ายที่สุด แต่ทรงพลังที่สุดที่คุณสามารถใส่ได้ การซื้อขายนี้มีความเสี่ยงตามที่กำหนด พร้อมศักยภาพในการทำกำไรไม่จำกัด ตัวเลือกการโทรระยะยาวอาจเป็นเรื่องเสียหากไม่ได้รับการจัดการอย่างเหมาะสม แต่ยังอาจให้ผลลัพธ์ที่รวดเร็วและน่าทึ่งหากตลาดมีการเคลื่อนไหวที่สูงขึ้นอย่างกะทันหันและรุนแรง

การเรียกแบบกระทิงเป็นหนึ่งในตัวเลือกการซื้อขายที่ง่ายที่สุดในการเรียนรู้ และด้วยความเรียบง่ายและลักษณะความเสี่ยงควรเป็นเครื่องมือในกล่องเครื่องมือของเทรดเดอร์ อย่างที่กล่าวไว้ กลยุทธ์ใดๆ ก็ตามจะให้ผลลัพธ์ที่แย่หากไม่มีเทคนิคการบริหารความเสี่ยงที่เหมาะสมและมีระเบียบวินัย

การสลายตัวของเวลาส่งผลกระทบต่อการโทรแบบยาว

เวลาที่เหลือจนกว่าจะหมดอายุและความผันผวนโดยนัยประกอบเป็นมูลค่าภายนอกของออปชั่นและส่งผลกระทบต่อราคาพรีเมียม อย่างอื่นเท่าเทียมกัน สัญญาออปชั่นที่มีเวลามากขึ้นจนกว่าจะหมดอายุจะมีราคาที่สูงกว่า เนื่องจากมีเวลามากขึ้นสำหรับสินทรัพย์อ้างอิงที่จะเผชิญกับการเคลื่อนไหวของราคา เมื่อเวลาผ่านไปจนถึงวันหมดอายุลดลง ราคาออปชันจะลดลง ดังนั้นการเสื่อมสลายของกาลเวลาหรือ ทีต้าทำงานร่วมกับผู้ซื้อออปชั่น

ความผันผวนโดยนัยส่งผลต่อ Lengthy Name

ความผันผวนโดยนัย สะท้อนถึงความเป็นไปได้ของการเคลื่อนไหวของราคาในอนาคต ความผันผวนโดยนัยที่สูงขึ้นส่งผลให้ตัวเลือกราคาสูงขึ้น เนื่องจากมีความคาดหวังว่าราคาอาจเคลื่อนไหวมากกว่าที่คาดไว้ในอนาคต เมื่อความผันผวนโดยนัยลดลง ราคาออปชันจะลดลง ผู้ซื้อออปชั่นจะได้รับประโยชน์เมื่อความผันผวนโดยนัยเพิ่มขึ้นก่อนหมดอายุ

สรุป

-

การเรียกคือสัญญาออปชั่นที่ให้สิทธิ์แก่เจ้าของ แต่ไม่ใช่ภาระผูกพันในการซื้อหลักทรัพย์อ้างอิงในราคาที่กำหนดภายในระยะเวลาที่กำหนด

-

ราคาที่ระบุเรียกว่าราคาใช้สิทธิ และเวลาที่กำหนดในระหว่างที่สามารถขายได้คือวันหมดอายุ (หมดอายุ) หรือเวลาถึงกำหนด

-

คุณจ่ายค่าธรรมเนียมในการซื้อตัวเลือกการโทรที่เรียกว่าพรีเมียม ค่าบริการต่อหุ้นนี้เป็นจำนวนเงินสูงสุดที่คุณสามารถสูญเสียได้ในตัวเลือกการโทร

-

ตัวเลือกการโทรสามารถซื้อเพื่อการเก็งกำไรหรือขายเพื่อวัตถุประสงค์ด้านรายได้หรือการจัดการภาษี

-

ตัวเลือกการโทรอาจรวมกันเพื่อใช้ในกลยุทธ์สเปรดหรือแบบผสมผสาน

สมัครสมาชิก SteadyOptions ตอนนี้และสัมผัสกับพลังเต็มรูปแบบของการซื้อขายออปชั่นเพียงปลายนิ้วสัมผัส คลิกปุ่มด้านล่างเพื่อเริ่มต้น!

บทความที่เกี่ยวข้อง