การแนะนำ

มีตลาดกลยุทธ์การซื้อขายมากมายทางออนไลน์ ซึ่งมักจะแสดงผลลัพธ์ “การทดสอบย้อนหลัง” ที่น่าประทับใจ ซึ่งแนะนำว่าวิธีการเหล่านี้จะทำงานได้ดีในอนาคตเช่นเดียวกับในอดีต แม้ว่ากลยุทธ์เหล่านี้อาจดูน่าสนใจและมีแนวโน้มดี แต่คำถามสำคัญก็เกิดขึ้น: เราควรให้ความไว้วางใจมากน้อยเพียงใดในผลลัพธ์ที่ได้รับการทดสอบย้อนหลังเหล่านี้ และเราจะมั่นใจได้มากเพียงใดในการเสี่ยงเงินทุนของเราโดยอิงจากผลลัพธ์เหล่านั้น สิ่งสำคัญที่สุดคือ ทำไมบางคนถึงเปิดเผยกลยุทธ์ที่ทำกำไรได้สูงอย่างง่ายดาย?

หลังจากที่ได้พัฒนาและวิเคราะห์กลยุทธ์มากมายด้วยตัวเอง ฉันอยากจะแบ่งปันข้อมูลเชิงลึกเกี่ยวกับวิธีการประเมินประสิทธิภาพของกลยุทธ์การซื้อขายอย่างเหมาะสม และอธิบายว่าทำไมในหลายกรณี ผลการทดสอบย้อนหลังอาจไม่แปลไปสู่ความสำเร็จในการซื้อขายในโลกแห่งความเป็นจริง การประเมินนี้อาจเป็นความแตกต่างระหว่างการเลือกกลยุทธ์ที่แข็งแกร่งอย่างแท้จริงกับกลยุทธ์ที่ “มีความโค้ง” เพื่อดูผลกำไรจากข้อมูลในอดีต

ปัญหาของการโอเวอร์ฟิตในกลยุทธ์การซื้อขาย

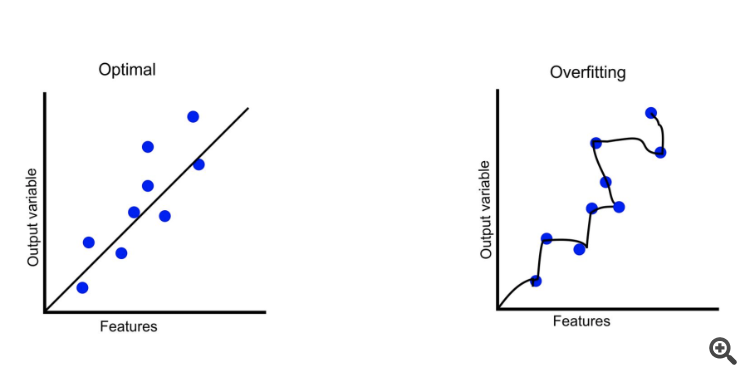

ปัญหาที่พบบ่อยที่สุดประการหนึ่งของกลยุทธ์ที่ไม่น่าเชื่อถือคือการติดตั้งมากเกินไป กลยุทธ์ที่มีการปรับแต่งมากเกินไปคือกลยุทธ์ที่ดูเหมือนว่าจะได้รับการปรับให้เหมาะสมที่สุดสำหรับข้อมูลในอดีต ระบุจุดซื้อและขายในอุดมคติในราคาในอดีต แต่ต้องดิ้นรนเพื่อให้ดำเนินการได้อย่างสม่ำเสมอในสภาวะตลาดสด– โดยพื้นฐานแล้ว ฟิตติ้งมากเกินไปสามารถสร้างภาพลวงตาของ backtest ที่สมบูรณ์แบบได้ ในความเป็นจริง มันมักจะนำไปสู่ประสิทธิภาพที่ไม่ดีและการสูญเสียทางการเงินเมื่อใช้งานในสภาพแวดล้อมการซื้อขายจริง การติดตั้งมากเกินไปเป็นอันตรายอย่างยิ่ง เนื่องจากจะใช้ประโยชน์จากสัญญาณรบกวนแบบสุ่มหรือรูปแบบที่อาจไม่มีอยู่ในข้อมูลในอนาคต แทนที่จะเป็นพฤติกรรมของตลาดที่ทำซ้ำได้จริง

ตัวอย่างของการโอเวอร์ฟิต

-

ตัวอย่างที่ 1: การค้าที่สมบูรณ์แบบที่ไม่เคยเกิดขึ้นอีก

ลองพิจารณาสิ่งนี้: สมมติว่าฉันรู้ว่าราคาหุ้นจะเคลื่อนจาก 20 เป็น 40 แล้วกลับลงมาที่ 30 ฉันสามารถออกแบบกลยุทธ์การซื้อเมื่อราคาเกิน 20 และขายทันทีที่ข้าม 40 ได้อย่างง่ายดาย ซึ่งจะส่งผลให้ กำไรไร้ที่ติบนกระดาษ อย่างไรก็ตาม การเคลื่อนไหวที่แม่นยำดังกล่าวไม่น่าจะเกิดขึ้นอีกในอนาคต ส่งผลให้กลยุทธ์นี้ไม่น่าเชื่อถือ กลยุทธ์นี้ทำงานได้อย่างสมบูรณ์แบบกับชุดข้อมูลในอดีต แต่ความสำเร็จขึ้นอยู่กับรูปแบบที่เฉพาะเจาะจงซึ่งไม่น่าจะเกิดขึ้นอีก

-

ตัวอย่างที่ 2: เหมาะสมกับการเคลื่อนไหวของตลาดขนาดเล็ก

อีกตัวอย่างหนึ่งอาจเป็นกลยุทธ์ที่มองหาความผันผวนของราคาเล็กๆ น้อยๆ ภายในช่วงหนึ่ง เช่น ซื้อหุ้นเมื่อมันลดลง 0.5% และขายเมื่อมันเพิ่มขึ้น 0.5% กลยุทธ์เช่นนี้อาจดูน่าทึ่งในการทดสอบย้อนหลัง โดยเฉพาะอย่างยิ่งในตลาดที่มีความผันผวนสูงซึ่งความผันผวนดังกล่าวเป็นเรื่องปกติ อย่างไรก็ตาม เมื่อใช้งานในสภาพแวดล้อมที่มีความผันผวนน้อย อาจก่อให้เกิดต้นทุนการทำธุรกรรมสูง สภาพคล่องต่ำ และสัญญาณผิดพลาดบ่อยครั้ง สิ่งที่ดูเหมือนกลยุทธ์ที่ทำกำไรนั้น แท้จริงแล้วถูกปรับให้แคบเกินไปให้เข้ากับช่วงเวลาในอดีตหรือสภาวะตลาดที่เฉพาะเจาะจงเกินไป

-

ตัวอย่างที่ 3: ชุดค่าผสมของตัวบ่งชี้ที่ได้รับการเพิ่มประสิทธิภาพมากเกินไป

ลองจินตนาการถึงการรวมตัวบ่งชี้ทางเทคนิคหลายตัวเข้าด้วยกัน เช่น Shifting Common Convergence Divergence (MACD), Relative Power Index (RSI) และ Bollinger Bands โดยแต่ละตัวมีพารามิเตอร์ที่ได้รับการปรับปรุงให้เหมาะสมที่สุดตามข้อมูลราคาในอดีต สิ่งนี้อาจสร้างกลยุทธ์ที่ดูเหมือนจะจับทุกแนวโน้มการทำกำไรได้อย่างสมบูรณ์แบบระหว่างการทดสอบย้อนหลัง อย่างไรก็ตาม การปรับแต่งอย่างละเอียดมักจะนำไปสู่การโอเวอร์ฟิต เนื่องจากพารามิเตอร์ตัวบ่งชี้เหล่านี้ได้รับการปรับแต่งให้แม่นยำเกินไปกับข้อมูลในอดีต และอาจไม่สามารถปรับให้เข้ากับสภาวะตลาดที่แตกต่างกันหรือแนวโน้มใหม่ ๆ ที่เกิดขึ้นได้

-

ตัวอย่างที่ 4: การโอเวอร์ฟิตที่ขับเคลื่อนด้วยเหตุการณ์

สมมติว่าผู้ซื้อขายออกแบบกลยุทธ์ตามแนวคิดที่ว่าหุ้นมีแนวโน้มที่จะเพิ่มขึ้นหลังจากรายงานรายได้หรือข่าวประชาสัมพันธ์ประเภทใดประเภทหนึ่ง ตัวอย่างเช่น กลยุทธ์อาจได้รับการปรับแต่งเพื่อให้ได้กำไรจากการเพิ่มขึ้นเฉลี่ย 5% หลังจากที่รายได้เอาชนะในภาคส่วนใดส่วนหนึ่งโดยเฉพาะ กลยุทธ์นี้ทำงานได้ดีในการทดสอบย้อนหลังในช่วงเวลาที่มีรูปแบบนั้นเกิดขึ้นบ่อยครั้ง แต่เมื่อนำไปใช้ในการซื้อขายจริง จะล้มเหลวในการทำซ้ำผลกำไรเหล่านั้น ในความเป็นจริง สภาพแวดล้อมของตลาดอาจมีการเปลี่ยนแปลง หรือรายงานรายได้อาจไม่เป็นไปตามรูปแบบที่คาดการณ์ได้เหมือนเดิมอีกต่อไป ส่งผลให้กลยุทธ์มีประสิทธิภาพต่ำกว่าปกติ

ภาพลวงตาของความสำเร็จที่เกิดจากการฟิตติ้งมากเกินไปอาจเย้ายวนใจอย่างมากสำหรับเทรดเดอร์ โดยเฉพาะผู้เริ่มต้นที่อาจรับผล backtest ตามมูลค่าที่ตราไว้ การระบุกลยุทธ์ที่ไม่เหมาะสมก่อนที่จะนำไปใช้ในการซื้อขายในโลกแห่งความเป็นจริงถือเป็นสิ่งสำคัญ ด้านล่างนี้ เราจะพูดถึงปัจจัยสำคัญบางประการเพื่อช่วยแยกแยะกลยุทธ์ที่แข็งแกร่งอย่างแท้จริงจากกลยุทธ์ที่ได้รับการเพิ่มประสิทธิภาพมากเกินไปสำหรับข้อมูลในอดีต

วิธีการพัฒนา: แนวทางที่ขับเคลื่อนด้วยแนวคิดและแนวทางที่ขับเคลื่อนด้วยข้อมูล

วิธีการพัฒนากลยุทธ์มีบทบาทสำคัญในการกำหนดความแข็งแกร่ง มีสองแนวทางหลักในการพัฒนากลยุทธ์:

-

แนวทางที่ขับเคลื่อนด้วยแนวคิด

ในที่นี้ กลยุทธ์เกิดขึ้นจากแนวคิดหรือสมมติฐานในการซื้อขายที่กำหนดไว้อย่างดี ซึ่งมักมีรากฐานมาจากหลักการทางเศรษฐกิจหรือรูปแบบพฤติกรรมที่สังเกตได้ในตลาด วิธีการนี้อาจเกี่ยวข้องกับการอ่านรายงานการวิจัยหรือใช้ข้อมูลเชิงลึกจากประสบการณ์ของเทรดเดอร์เพื่อสร้างแบบจำลองที่เรียบง่ายและใช้งานง่าย -

แนวทางที่ขับเคลื่อนด้วยข้อมูล

วิธีการนี้ใช้เครื่องมืออัลกอริธึมเพื่อสร้างกลยุทธ์ โดยทั่วไปแล้วจะทำการจำลองนับพันครั้งโดยใช้ตัวบ่งชี้และพารามิเตอร์ต่างๆ รวมกัน แพลตฟอร์มอย่าง StrategyQuantX ช่วยให้เทรดเดอร์สามารถทดสอบย้อนกลับรูปแบบต่างๆ นับไม่ถ้วน ระบุชุดค่าผสมที่ทำงานได้ดีในอดีต และละทิ้งรูปแบบอื่นๆ

โดยทั่วไป, แนวทางที่ขับเคลื่อนด้วยข้อมูล จะเสี่ยงต่อการติดตั้งมากเกินไป เนื่องจากมักเกี่ยวข้องกับการทดสอบการตั้งค่าพารามิเตอร์ต่างๆ เพื่อค้นหาชุดค่าผสมที่ “เหมาะสมที่สุด” ในทางตรงกันข้าม กลยุทธ์ที่ฝังรากอยู่ในแนวคิดการซื้อขายที่แข็งแกร่งมีแนวโน้มที่จะแข็งแกร่งกว่าและมีโอกาสน้อยที่จะพอดีเกินไป เนื่องจากไม่ได้ปรับให้เข้ากับข้อมูลในอดีตเท่านั้น

ลักษณะสำคัญของกลยุทธ์ที่เชื่อถือได้

1. ความเรียบง่ายและสัญชาตญาณเป็นสิ่งสำคัญ

กลยุทธ์การซื้อขายที่ดีควรเรียบง่ายและเป็นธรรมชาติ แม้ว่ากลยุทธ์ที่ใช้ประโยชน์จากเทคโนโลยีขั้นสูงและอัลกอริธึมที่ซับซ้อนจะมีประสิทธิภาพเหนือกว่ากลยุทธ์ที่ง่ายกว่า แต่ก็มักจะมีแนวโน้มที่จะใช้รูปแบบในอดีตมากเกินไปซึ่งอาจไม่เกิดขึ้นในอนาคต

กลยุทธ์ที่มีพารามิเตอร์หลายตัวมีแนวโน้มที่จะ “เรียนรู้” ข้อมูลประวัติได้ดีเกินไป ซึ่งเพิ่มโอกาสที่จะล้มเหลวภายใต้เงื่อนไขใหม่ ในทางกลับกัน กลยุทธ์ที่มีพารามิเตอร์น้อยกว่ามีโอกาสน้อยที่จะพอดีเกินไป และหากกลยุทธ์นั้นทำงานได้ดีเมื่อเวลาผ่านไป ก็อาจกำลังเข้าสู่ปรากฏการณ์ตลาดที่คงอยู่มากขึ้น

2. การทดสอบในกรอบเวลาที่ยาวนาน

เพื่อให้กลยุทธ์ได้รับการพิจารณาว่าเชื่อถือได้ ควรมีการทดสอบอย่างน้อย 10 ปี ของข้อมูลทางประวัติศาสตร์ ระยะเวลาการทดสอบที่ยาวนานขึ้นจะช่วยลดโอกาสที่จะเกิดความพอดีมากเกินไป เนื่องจากมีความท้าทายมากกว่าในการปรับแต่งกลยุทธ์ที่ทำงานได้ดีในช่วงเวลาที่ขยายออกไป นอกจากนี้ ระยะเวลาการทดสอบย้อนหลังที่นานขึ้นจะทำให้เกิดสภาวะตลาดที่หลากหลาย รวมถึงตลาดกระทิงและตลาดหมี ช่วงเวลาที่มีความผันผวนสูงและต่ำ และเหตุการณ์ทางเศรษฐกิจ เพื่อให้มั่นใจถึงความแข็งแกร่งของกลยุทธ์ในสถานการณ์ต่างๆ

3. ประสิทธิภาพในหลายตลาด

กลยุทธ์ที่แข็งแกร่งควรใช้ได้กับตลาดที่แตกต่างกัน ตัวอย่างเช่น กลยุทธ์ที่แสดงความสามารถในการทำกำไรในสินทรัพย์เดียวเท่านั้น เช่น ทองคำ อาจได้รับการปรับให้เหมาะสมอย่างมากสำหรับตลาดนั้นโดยเฉพาะ และไม่น่าจะทำงานได้ดีในที่อื่น กลยุทธ์ที่เชื่อถือได้มีแนวโน้มที่จะจับการเปลี่ยนแปลงของตลาดที่ซ่อนอยู่ซึ่งสามารถสังเกตได้จากสินทรัพย์ต่างๆ ซึ่งบ่งชี้ว่ามีแนวโน้มน้อยที่จะถูกนำไปใช้กับข้อมูลในอดีตของตลาดที่เฉพาะเจาะจงมากเกินไป

การทดสอบเพิ่มเติมสำหรับการตรวจสอบความถูกต้องของกลยุทธ์

นอกเหนือจากคุณลักษณะหลักข้างต้นแล้ว การทดสอบหลายๆ รายการยังสามารถให้ข้อมูลเชิงลึกเพิ่มเติมเกี่ยวกับความแข็งแกร่งของกลยุทธ์ได้:

-

การทดสอบแบบก้าวไปข้างหน้า: วิธีการนี้เกี่ยวข้องกับการทดสอบกลยุทธ์ย้อนหลังในช่วงเวลาต่อเนื่องและการปรับโมเดลเป็นระยะเพื่อประเมินความเสถียรของประสิทธิภาพ

-

การทดสอบนอกตัวอย่าง: โดยการแยกส่วนของข้อมูลในอดีตที่กลยุทธ์ไม่ได้รับการฝึกฝน เทรดเดอร์สามารถสังเกตได้ว่าแบบจำลองสามารถทำงานได้ดีกับข้อมูลที่มองไม่เห็นทั้งหมดหรือไม่

-

การจำลองมอนติคาร์โล: การทดสอบนี้เกี่ยวข้องกับการรันการจำลองบนกลยุทธ์ด้วยการดำเนินการคำสั่งแบบสุ่ม สเปรด หรือสภาวะตลาด เพื่อตรวจสอบว่ายังคงทำกำไรได้ภายใต้สถานการณ์ที่แปรผันหรือไม่

เหตุใดการใช้เส้นโค้งกำไร Backtest จึงอาจทำให้เข้าใจผิดได้

แม้ว่ากลยุทธ์จะเป็นไปตามเกณฑ์ที่ระบุไว้ข้างต้น แต่ก็ไม่ได้หมายความว่าจะให้ผลตอบแทนที่สม่ำเสมอในตลาดจริงเสมอไป เทรดเดอร์จำนวนมากทำผิดพลาดโดยอาศัยกราฟกำไรเพียงอย่างเดียวในรายงานการทดสอบย้อนหลัง น่าเสียดายที่บางครั้ง Backtesting อาจสร้างมุมมองในแง่ดีมากเกินไป เนื่องจากไม่ได้คำนึงถึงปัจจัยในโลกแห่งความเป็นจริงเสมอไป เช่น:

-

เวลาแฝงและความล่าช้าในการดำเนินการ: ความล่าช้าในการดำเนินการตามคำสั่งในการซื้อขายจริงอาจส่งผลต่อจุดเข้าและออก ซึ่งนำไปสู่ผลลัพธ์ที่แตกต่างจากที่แสดงในการทดสอบย้อนหลัง

-

การเลื่อนหลุดของตลาด: คำสั่งซื้อจำนวนมากหรือการซื้อขายที่ดำเนินการในช่วงที่มีความผันผวนสูงอาจทำให้เกิดการเลื่อนหลุด ซึ่งราคาจริงที่ได้รับแตกต่างจากราคาที่คาดไว้

-

การเปลี่ยนแปลงสภาวะตลาด: Backtests ขึ้นอยู่กับข้อมูลในอดีตซึ่งอาจไม่สะท้อนถึงพฤติกรรมของตลาดในอนาคต การเปลี่ยนแปลงเชิงโครงสร้างทางเศรษฐกิจ กฎระเบียบใหม่ และความก้าวหน้าทางเทคโนโลยีสามารถทำให้แม้แต่กลยุทธ์ที่แข็งแกร่งที่สุดล้าสมัยได้

สรุป

โดยสรุป การระบุกลยุทธ์การซื้อขายที่แข็งแกร่งซึ่งไม่ได้ติดตั้งมากเกินไปนั้นต้องใช้สายตาที่เฉียบแหลมและเกณฑ์ที่เข้มงวด นี่คือประเด็นหลักที่ควรคำนึงถึง:

- ความเรียบง่ายและสัญชาตญาณ: กลยุทธ์ที่ดีควรตรงไปตรงมาและใช้งานง่าย หลีกเลี่ยงพารามิเตอร์ที่มากเกินไป

- ระยะเวลาการทดสอบที่เพียงพอ: กลยุทธ์ที่เชื่อถือได้ควรได้รับการตรวจสอบความถูกต้องของข้อมูลอย่างน้อย 10 ปีเพื่อให้มั่นใจว่ามีความสอดคล้องกัน

- การบังคับใช้ข้ามตลาด: กลยุทธ์ที่ทำงานได้ดีในหลายตลาดโดยทั่วไปจะมีความแข็งแกร่งมากกว่าและมีโอกาสน้อยที่จะถูกนำไปใช้มากเกินไป

แม้ว่าการปฏิบัติตามกฎเหล่านี้ไม่ได้รับประกันความสำเร็จ แต่ก็ช่วยลดโอกาสที่จะล้มเหลวเนื่องจากกลยุทธ์ที่ไม่เหมาะสมได้อย่างมาก หากกลยุทธ์ผ่านเงื่อนไขเหล่านี้ทั้งหมด คุณจะมีโอกาสมากขึ้นในการค้นหารูปแบบการซื้อขายที่แข็งแกร่ง

แต่ถึงอย่างนั้น นี่หมายความว่าคุณสามารถเชื่อถือเส้นกำไรในรายงานได้อย่างสมบูรณ์ใช่ไหม น่าเสียดายที่คำตอบยังคงไม่ มีข้อผิดพลาดเพิ่มเติมในการทดสอบย้อนหลัง โดยเฉพาะในแพลตฟอร์มเช่น MetaTrader ซึ่งฉันจะกล่าวถึงในบทความถัดไป

เกี่ยวกับเรา

เราคือ @lookatus ซึ่งเป็นทีมเทรดเดอร์และวิศวกรที่ทุ่มเทเพื่อสร้างโซลูชันการซื้อขายที่เป็นระบบและทำกำไรได้จริง ด้วยรากฐานที่แข็งแกร่งในการวิเคราะห์เชิงปริมาณและเทคโนโลยีที่ทันสมัย ภารกิจของเราคือการส่งมอบระบบการซื้อขายที่ขับเคลื่อนด้วยข้อมูลที่เชื่อถือได้ ซึ่งใช้ประโยชน์จากโอกาสทางการตลาดด้วยความแม่นยำและสม่ำเสมอ นอกเหนือจากการสร้างเครื่องมือขั้นสูงแล้ว เรายังมุ่งมั่นที่จะเพิ่มศักยภาพให้กับเทรดเดอร์ผ่านการศึกษาเชิงปฏิบัติ จัดเตรียมพวกเขาด้วยข้อมูลเชิงลึกที่ใช้งานได้จริงและนำไปปฏิบัติได้เพื่อนำทางตลาดอย่างชาญฉลาดและประสบความสำเร็จ

ติดต่อเราได้ที่: haylookatus@gmail.com