เหตุการณ์สภาพคล่องในตลาดจะเกิดขึ้นอีกครั้งหรือไม่ แม้ว่าโดยทั่วไปจะมีสภาพคล่องที่ดีในระบบการเงิน แต่ก็ยังมีสัญญาณบางอย่างที่บ่งชี้ว่าปัญหาอาจเกิดขึ้นได้ การขาดแคลนสภาพคล่องอาจส่งผลกระทบอย่างมีนัยสำคัญต่อตลาด เนื่องจากราคาสินทรัพย์ขึ้นอยู่กับสภาพคล่องเป็นอย่างมาก ปัญหาสภาพคล่องที่กินเวลานานกว่าสองสามวัน โดยทั่วไปแล้ว เฟดจะต้องอัดฉีดสภาพคล่องเข้าสู่ระบบการเงินเพื่อรักษาเสถียรภาพ นักลงทุนและผู้ค้าที่ตระหนักถึงสถานการณ์สภาพคล่องมักจะได้รับรางวัลอย่างดีจากการเป็นผู้นำการตอบสนองของ Fed อย่างหลีกเลี่ยงไม่ได้ ดังนั้น เราจะมาทบทวนสถานะสภาพคล่องในปัจจุบันในระบบการเงินและย้อนกลับไปในปี 2019 เพื่อประเมินจังหวะเวลาที่เป็นไปได้สำหรับการขาดแคลนสภาพคล่อง และที่สำคัญไม่แพ้กัน ให้พิจารณาว่า Fed จะตอบสนองต่อปัญหาดังกล่าวอย่างไร

สัญญาณที่ชัดเจนของปัญหาสภาพคล่อง

ลองนึกภาพเพื่อนขอความช่วยเหลือ ค่าเช่าของเขาครบกำหนดวันนี้ แต่เขาจะยังไม่จ่ายจนถึงพรุ่งนี้ เขาขอสินเชื่อเพื่อลดช่องว่างสภาพคล่องตลอด 24 ชั่วโมง เขาเสนอที่จะมอบกุญแจรถ Mercedes ใหม่ให้กับคุณเพื่อแลกกับเงิน 5,000 ดอลลาร์ เขาสัญญาว่าจะคืนเงินให้คุณเต็มจำนวนพร้อมดอกเบี้ยพรุ่งนี้ ยิ่งกว่านั้นถ้าเขาไม่จ่ายเงิน รถก็เป็นของคุณ

คุณไม่เพียงแต่สามารถเป็นเพื่อนที่ดีได้ แต่หากเขาไม่คืนเงินให้คุณ คุณจะมีรถ Mercedes คันใหม่มูลค่ามากกว่า 5,000 เหรียญสหรัฐ ข้อเสนอนี้ใกล้เคียงกับข้อเสนอแบบไร้ความเสี่ยงและได้ประโยชน์ทั้งสองฝ่ายมากที่สุด

สัญญาณที่บอกเล่าของปัญหาสภาพคล่องในระบบธนาคารเกิดขึ้นเมื่อสถานการณ์การให้กู้ยืมที่ทำกำไรและปราศจากความเสี่ยง เช่น ข้อเสนอของเพื่อนบ้านของเรา เกิดขึ้น และไม่มีผู้ให้กู้รายใดเต็มใจหรือสามารถเบิกเงินล่วงหน้าได้ หรือเพียงเต็มใจที่จะทำเช่นนั้นในระดับสูงเกินไป ราคา.

เหตุการณ์สภาพคล่องครั้งล่าสุดเกิดขึ้นในปี 2019 ด้วยเหตุนี้ Fed จึงเข้ามาช่วยเหลือตลาดด้วยการเริ่มต้น QE ใหม่ ระดมเงินทุนผ่านโครงการซื้อคืน และลดอัตรา Fed Funds นักลงทุนหุ้นที่อยู่แถวหน้าของ Fed สามารถใช้ประโยชน์จากการที่ S&P 500 พุ่งขึ้น 15% ในเวลาเพียงสี่เดือน

วิกฤติสภาพคล่องของตลาด Repo ปี 2019

ในเดือนกันยายน 2019 ตลาดซื้อคืนข้ามคืนมูลค่า 4 ล้านล้านดอลลาร์หยุดชะงัก การซื้อคืนข้ามคืนเป็นเงินกู้หนึ่งวันซึ่งค้ำประกันกับกระทรวงการคลังสหรัฐฯ และหลักทรัพย์ค้ำประกันจำนอง เช่นเดียวกับตัวอย่างของเรา มีหลักประกันที่เพียงพอเพื่อป้องกันการสูญเสียใดๆ หากผู้กู้ผิดนัดชำระหนี้ ดังนั้นการซื้อคืนข้ามคืนจึงควรซื้อขายได้ดีกว่า Fed Funds ซึ่งไม่มีหลักประกันสนับสนุน

ที่สำคัญไม่แพ้กัน พอร์ตเลเวอเรจจำนวนมากที่ถือครองหุ้น พันธบัตร และสินทรัพย์อื่น ๆ ขึ้นอยู่กับการซื้อคืนข้ามคืนเพื่อหาเงินทุน หากไม่สามารถยืมเงินได้ ผู้ถือสินทรัพย์ที่มีเลเวอเรจจะต้องขายสินทรัพย์

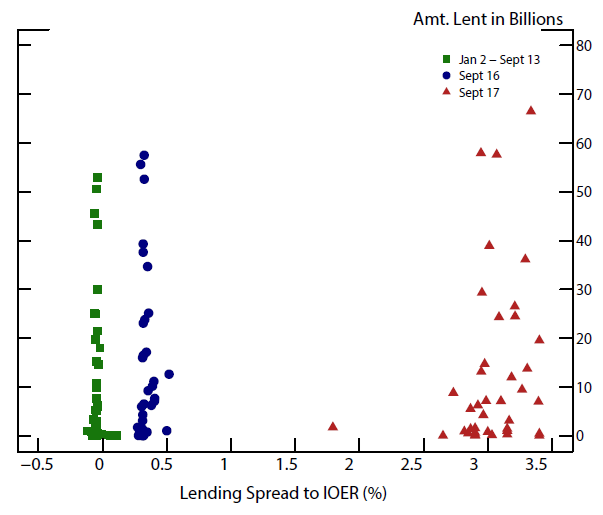

กราฟด้านล่างจากเฟดแสดงให้เห็นว่าอัตราดอกเบี้ยซื้อคืนข้ามคืนซื้อขายที่ 25 จุดพื้นฐานซึ่งสูงกว่าปกติในวันที่ 16 กันยายนไทย แล้วพุ่งขึ้นในวันที่ 17ไทย. ผู้กู้ต้องจ่ายมากกว่าปกติ 3.00-3.50% สำหรับเงินกู้ข้ามคืนที่มีหลักประกันเต็มจำนวน

การรวมกันของการชำระภาษีนิติบุคคลรายไตรมาส การชำระเงินจากการประมูลคลัง และกิจกรรม QT ที่กำลังดำเนินอยู่ของเฟด ทำให้สภาพคล่องส่วนเกินออกจากระบบธนาคาร ความต้องการสภาพคล่องที่สำคัญอาจทำให้ตลาดข้ามคืนเคลื่อนไหวได้ไม่กี่จุด แต่กรณีนี้เป็นอีกกรณีหนึ่ง

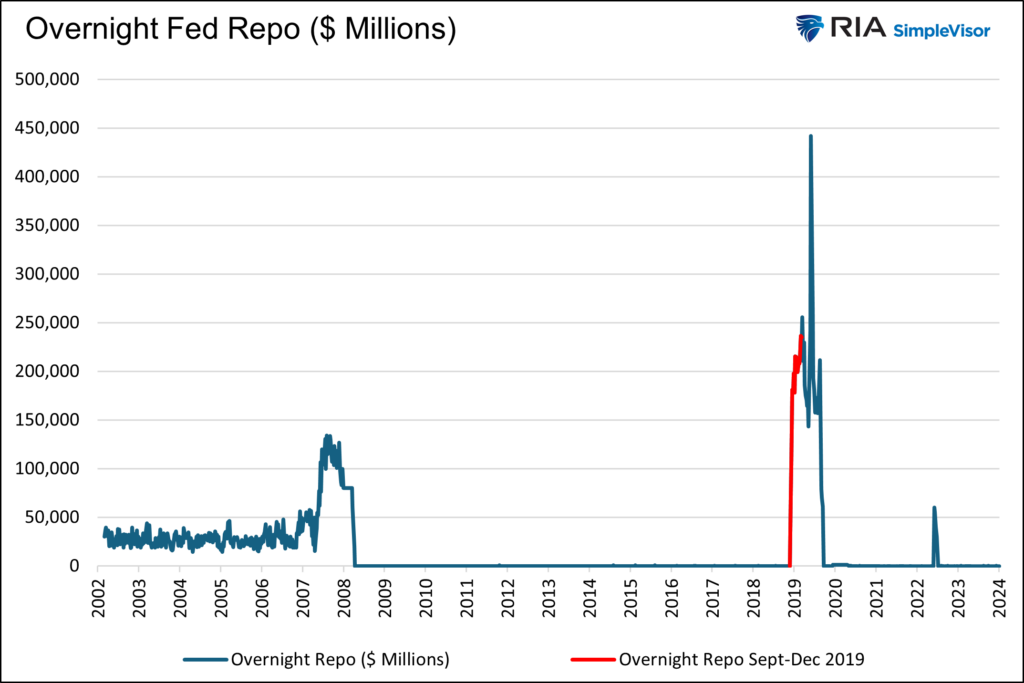

เฟดให้สภาพคล่องทันทีผ่านการดำเนินการซื้อคืนข้ามคืน ในไม่ช้า การดำเนินการฉุกเฉินก็ได้ขยายออกไปจนถึงไตรมาสที่สองของปี 2020 ดังที่แสดงด้านล่างเป็นสีแดง จำนวนเงินที่กู้ยืมจาก Fed ผ่านทางสิ่งอำนวยความสะดวกนี้อยู่ที่ประมาณสองเท่าของยอดที่ยืมมาในช่วงวิกฤตทางการเงิน

เพื่อเสริมสภาพคล่อง Fed ได้ประกาศซื้อตั๋วเงินคลัง (QE) มูลค่า 6 หมื่นล้านดอลลาร์ต่อเดือน และลดอัตรา Fed Funds สองครั้งภายในสิ้นปีนี้

สภาพคล่องในระบบมีจำนวนจำกัด ในปี 2019 QT การจ่ายภาษี และการออกกระทรวงการคลังจำนวนมากทำให้สภาพคล่องลดลง ดังนั้น นักลงทุนที่มีพอร์ตการลงทุนที่มีเลเวอเรจขึ้นอยู่กับการซื้อคืนข้ามคืนจึงต้องจ่ายเงินจำนวนมากเพื่อกู้ยืม สินทรัพย์บางส่วนมีแนวโน้มที่จะขายเพื่อลดความต้องการเงินทุน เฟดเข้ามาช่วยเหลืออย่างรวดเร็วเพื่อป้องกันการล่มสลายของตลาดที่ขับเคลื่อนด้วยสภาพคล่อง

แหล่งที่มาของสภาพคล่อง

เริ่มต้นในปี 2019 เพื่อจัดการกับปัญหาการขาดแคลนสภาพคล่องและจากนั้นเพื่อรับมือกับการแพร่ระบาดในอีกสามปีข้างหน้า Fed ได้ท่วมระบบธนาคารด้วยเงินสำรอง ทำให้ธนาคารต่างๆ สามารถสร้างสภาพคล่องที่เพียงพอสำหรับตลาดได้ งบดุลของเฟดพุ่งสูงสุดที่เกือบ 10 ล้านล้านดอลลาร์ในเดือนพฤษภาคม 2565 ตั้งแต่นั้นมา สภาพคล่องส่วนเกินก็ค่อย ๆ ออกจากระบบธนาคาร เรามาดูแหล่งสภาพคล่องหลักสามแหล่งเพื่อช่วยยืนยันว่าระบบการเงินอาจใกล้ขาดสภาพคล่องอีกครั้งเมื่อใดหรือหรือไม่ สำหรับผู้ที่มองหาการดำเนินการด้านสภาพคล่องของ Fed ในระดับแนวหน้า แหล่งที่มาของสภาพคล่องเหล่านี้มีความสำคัญอย่างยิ่งที่จะต้องปฏิบัติตาม

งบดุลของเฟด

เฟดใช้งบดุลเพื่อเพิ่มหรือลบสภาพคล่องออกจากตลาดและระบบธนาคารผ่านการซื้อและการขายของกระทรวงการคลังและ MBS QE ซึ่งเฟดซื้อพันธบัตรจากธนาคารที่ใหญ่ที่สุด จะลบสินทรัพย์ออกจากงบดุลของธนาคารและแทนที่ด้วยเงินสำรองของธนาคาร เงินสำรองเป็นพื้นฐานในการที่ธนาคารกู้ยืมเงิน เช่น จัดหาสภาพคล่อง

ในทางกลับกัน Fed จะลบสภาพคล่องออกจากงบดุลผ่านทาง QT สิ่งนี้เกิดขึ้นเมื่อพวกเขาขายพันธบัตรคืนสู่ตลาดหรือปล่อยให้พวกมันครบกำหนด ไม่ว่าในกรณีใด ธนาคารจะเพิ่มพันธบัตรลงในงบดุลที่ต้องมีเงินสำรอง QT ยกเลิกทุนสำรองที่มีอยู่เพื่อกู้ยืม ทำให้สภาพคล่องลดลง

ดังที่เราได้กล่าวไว้ก่อนหน้านี้ โครงการซื้อคืนของ Fed ซึ่งอยู่ในงบดุลก็ถูกนำมาใช้เพื่อเพิ่มสภาพคล่องเช่นกัน ในทางกลับกัน Fed มีโครงการซื้อคืนแบบย้อนกลับ (RRP) ซึ่งเราจะอธิบายเพิ่มเติมในบทความนี้ ซึ่งจะช่วยลดสภาพคล่อง

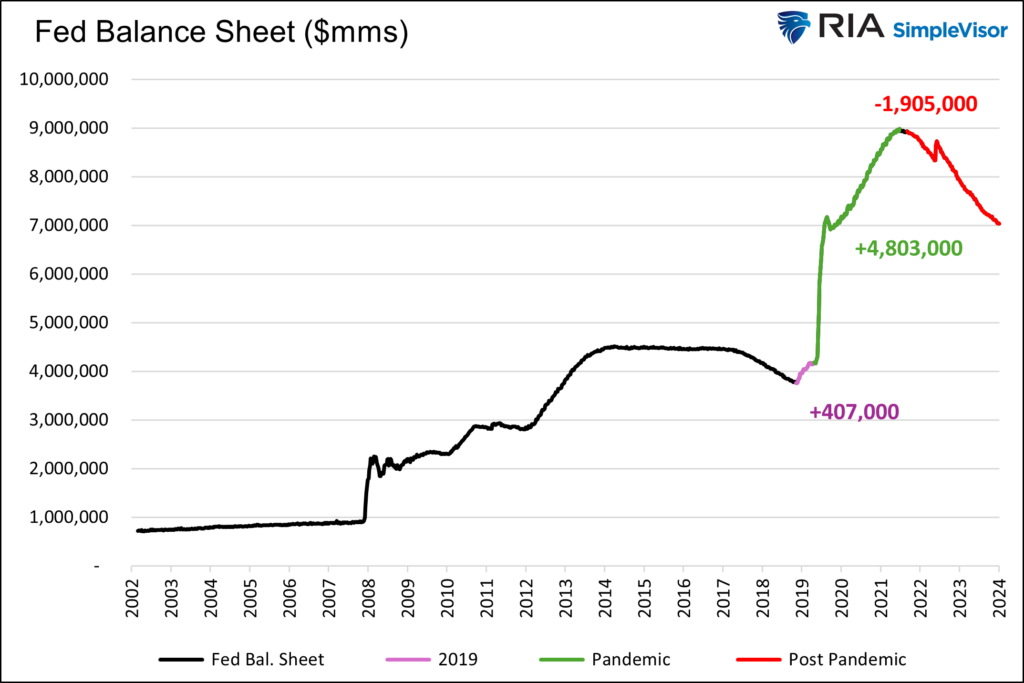

กราฟต่อไปนี้แสดงงบดุลของ Fed เพิ่มขึ้น 407 พันล้านดอลลาร์ในปี 2562 เพื่อชดเชยสภาพคล่องของตลาดที่ขาดหายไป และอีก 4.8 ล้านล้านดอลลาร์ในช่วงที่เกิดโรคระบาด ส่งผลให้ระบบธนาคารมีสภาพคล่องท่วมท้น กราฟยังแสดงการลดลง 1.905 ล้านล้านดอลลาร์ในช่วงสองปีที่ผ่านมา เนื่องจาก QT และยอดคงเหลือ RRP ที่ลดลง นับตั้งแต่เฟดเริ่มจัดการกับปัญหาการขาดแคลนสภาพคล่องของตลาดในปี 2562 งบดุลก็เติบโตขึ้น 3.3 ล้านล้านดอลลาร์

สัญญาซื้อคืนแบบย้อนกลับข้ามคืน

การเพิ่มสภาพคล่องครั้งใหญ่โดย Fed ในช่วงที่เกิดโรคระบาดนั้นมากกว่าที่ระบบต้องการ เฟดต้องการให้ตลาดมีสภาพคล่องมากเกินไปเพื่อให้แน่ใจว่าตลาดจะไม่พังทลายเนื่องจากความยากลำบากทางเศรษฐกิจที่อาจเกิดขึ้นและความผิดปกติที่เกิดจากการระบาดใหญ่

ข้อเสียเปรียบคือสภาพคล่องส่วนเกินจะบังคับให้ Fed Funds และอัตราตลาดเงินต่ำกว่าศูนย์เปอร์เซ็นต์ เฟดยกเลิกสภาพคล่องผ่านโครงการซื้อคืนแบบย้อนกลับข้ามคืน (RRP) เพื่อหลีกเลี่ยงอัตราดอกเบี้ยติดลบ โดยพื้นฐานแล้ว Fed จะกู้ยืมเงิน (สภาพคล่อง) จากธนาคารที่ได้รับการสนับสนุนจากหลักประกันของกระทรวงการคลัง พูดง่ายๆ ก็คือ Fed เพิ่มและถอนเงินทุกวันเพื่อสร้างสมดุลสภาพคล่อง

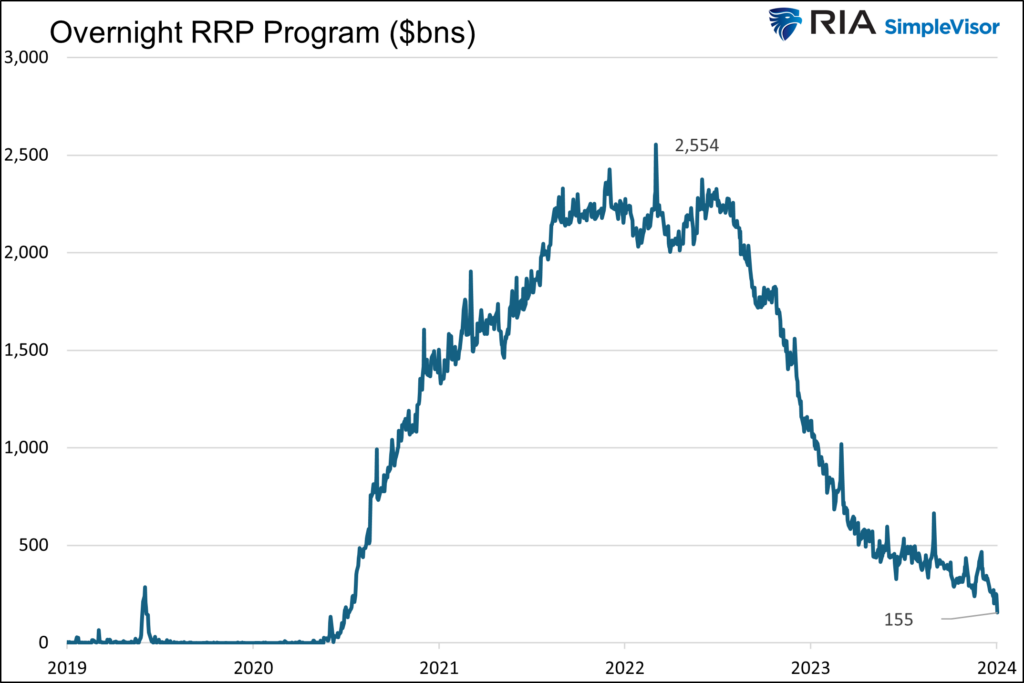

ดังที่แสดงด้านล่าง RRP ได้ลบสภาพคล่องส่วนเกินออกจากตลาดประมาณ 2.5 ล้านล้านดอลลาร์เมื่อมีการใช้งานสูงสุด ปัจจุบันโครงการนี้มีมูลค่าต่ำกว่า 200 พันล้านดอลลาร์ RRP เป็นบารอมิเตอร์ที่ดีของสภาพคล่องส่วนเกิน แนวโน้มที่ลดลงแสดงถึงสภาพคล่อง ส่งผลให้งบดุลของ Fed ขาดตลาด และเสริมความแข็งแกร่งให้กับตลาด อย่างไรก็ตาม สภาพคล่องส่วนเกินที่ลดน้อยลงหมายความว่าแหล่งรวมสภาพคล่องในตลาดที่เหลืออยู่มีจำกัด

กรมธนารักษ์ และ สกท

เมื่อกรมธนารักษ์ออกตราสารหนี้จะขจัดสภาพคล่องออกจากระบบธนาคาร เช่นเดียวกับผู้กู้ยืมรายอื่นจากธนาคาร หนี้กระทรวงการคลังต้องมีการสำรอง เมื่อธนาคารใช้เงินสำรองเพื่อถือครองหนี้คงคลัง ธนาคารจะมีเงินสำรองน้อยลงสำหรับการกู้ยืมจากธนาคารในรูปแบบอื่น หนี้กระทรวงการคลังไม่ได้ทั้งหมดจบลงในงบดุลของธนาคาร แต่แม้ว่าพลเมืองหรือสถาบันเอกชนจะซื้อหนี้กระทรวงการคลัง เงินสดที่ต้องจ่ายจะมาจากบัญชีตลาดเงิน ตามหลักแล้ว ยอดคงเหลือหนี้คงคลังที่สูงขึ้นจำเป็นต้องมีสภาพคล่องทั่วทั้งระบบมากขึ้น

ปัจจุบันมีการชำระหนี้ของรัฐบาลกลางประมาณ 27.6 ล้านล้านดอลลาร์ ตัวเลขดังกล่าวมากกว่าช่วงต้นปี 2020 ประมาณ 10 ล้านล้านดอลลาร์

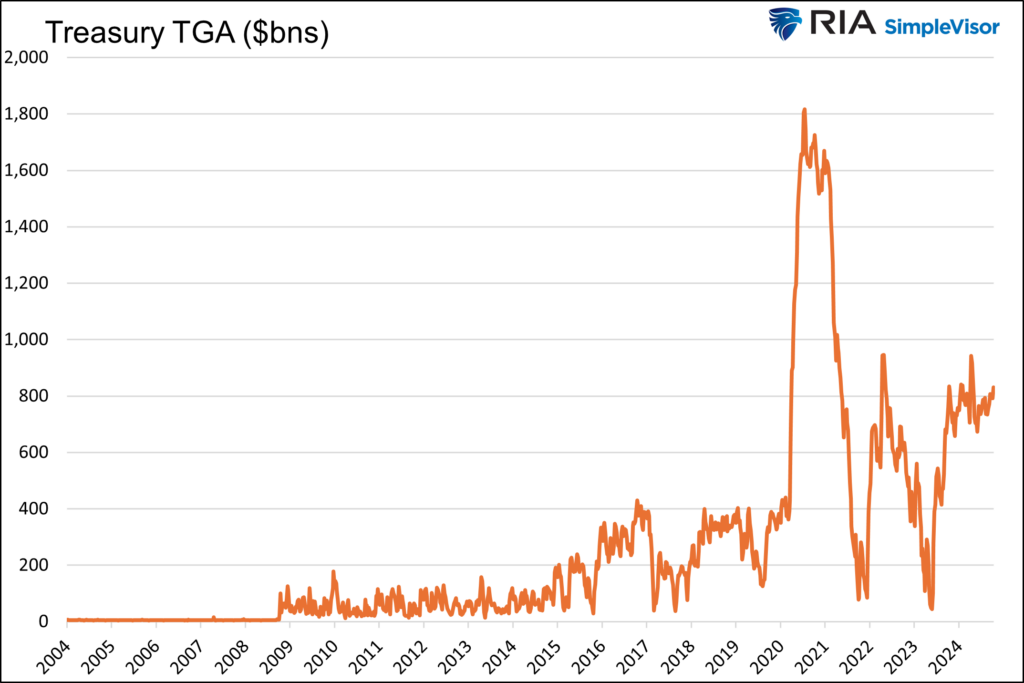

การวิเคราะห์บทบาทของกระทรวงการคลังมีความซับซ้อนยิ่งขึ้นไปอีกคือบัญชีทั่วไปของกระทรวงการคลัง (TGA) ที่จัดขึ้นที่เฟด นี่คือบัญชีกระแสรายวันของกระทรวงการคลังเป็นหลัก เมื่อบัญชีเพิ่มขึ้น กระทรวงการคลังกำลังลบสภาพคล่องออกจากตลาด ในทางกลับกัน ยอดคงเหลือของ TGA ที่ลดลงแสดงถึงสภาพคล่องที่เพิ่มขึ้น

ดังที่แสดงด้านล่าง บัญชี TGA อยู่เหนือระดับก่อนเกิดการแพร่ระบาดมาก การใช้จ่ายลงบัญชีเป็นแหล่งสภาพคล่องที่มีศักยภาพสำหรับตลาด

การตรวจสอบสภาพคล่องสุทธิ

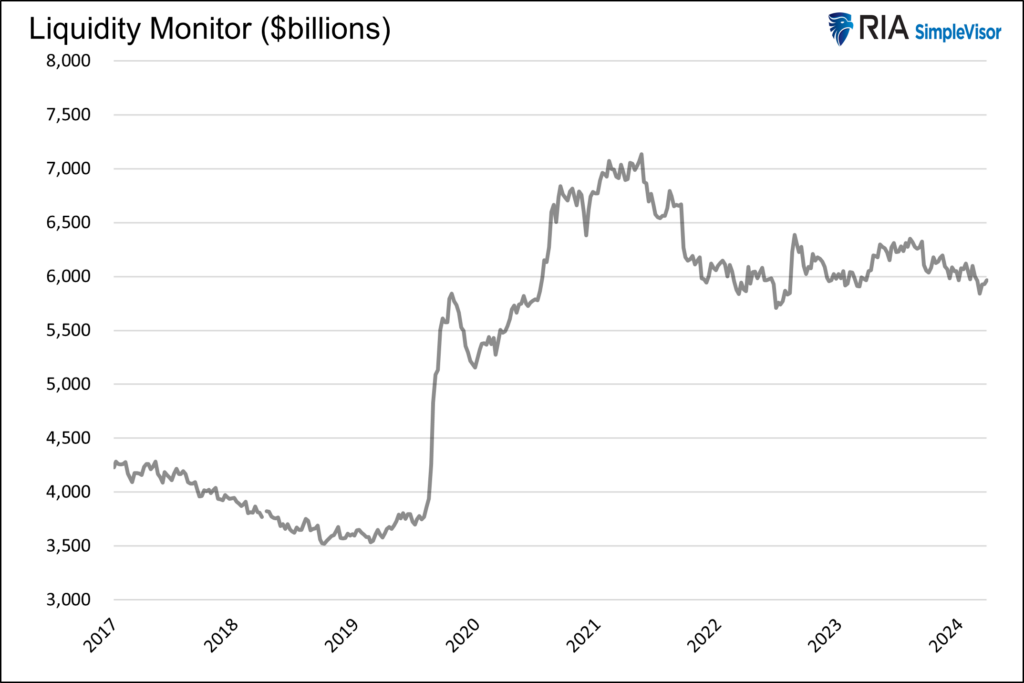

เราสามารถใช้แหล่งสภาพคล่องของ Fed และ Treasury เพื่อคำนวณพร็อกซีสภาพคล่องดังที่แสดงด้านล่าง สิ่งสำคัญที่สุดคือการมุ่งเน้นไปที่แนวโน้มและไม่ให้ความสำคัญกับจำนวนเงินดอลลาร์มากนัก

เราเลี่ยงที่จะมุ่งเน้นไปที่ตัวเลขที่แท้จริง เนื่องจากมีสภาพคล่องมากกว่าปัจจัยทั้งสามที่เราใช้ นอกจากนี้ มันไม่ได้บอกเราว่าตลาดต้องการสภาพคล่องมากเพียงใด หรือความต้องการเหล่านั้นอาจเปลี่ยนแปลงไปอย่างไร เรารู้ว่าขนาดของตลาดสินทรัพย์เติบโตขึ้นอย่างมากตั้งแต่ปี 2562 ดังนั้นความต้องการสภาพคล่องในปัจจุบันจึงมากกว่าเมื่อห้าปีที่แล้วอย่างมาก

มาตรการตัวแทนของเราค่อนข้างคงที่ในช่วงสองปีที่ผ่านมา ซึ่งแตกต่างจากแนวโน้มที่ลดลงอย่างต่อเนื่องซึ่งนำไปสู่ปัญหาในปี 2019

สองเบาะแสสภาพคล่อง

พร็อกซีสภาพคล่องที่เราแบ่งปันข้างต้นไม่ได้เกี่ยวข้องมากเกินไป อย่างไรก็ตาม เรากำลังเฝ้าดูเครื่องมือตรวจสอบสภาพคล่องอื่นๆ สองสามรายการที่เกี่ยวข้องมากกว่า ตัวอย่างเช่น ยอดคงเหลือ RRP ของ Fed ต่ำกว่า 200 พันล้านดอลลาร์ การลดลงดังกล่าวซึ่งชดเชยการดำเนินงานของ QT ที่ระบายสภาพคล่อง ส่งผลให้พร็อกซีสภาพคล่องมีเสถียรภาพ อย่างไรก็ตาม เครื่องยนต์นั้นมีก๊าซไม่มากนัก

สิ่งที่น่ากังวลก็คืออัตราการซื้อคืนที่เพิ่มขึ้นเมื่อเร็วๆ นี้ ดังที่แสดงด้านล่าง แม้ว่าเหตุการณ์จะเกิดขึ้นเฉพาะในช่วงสิ้นไตรมาสล่าสุดเท่านั้น เมื่อสภาพคล่องมักจะถูกกระทบกระเทือน อัตรา SOFR ที่เป็นหลักประกันแบบก้าวกระโดดนั้นถือเป็นอัตราที่ใหญ่ที่สุดนับตั้งแต่เกิดการแพร่ระบาดของไวรัส

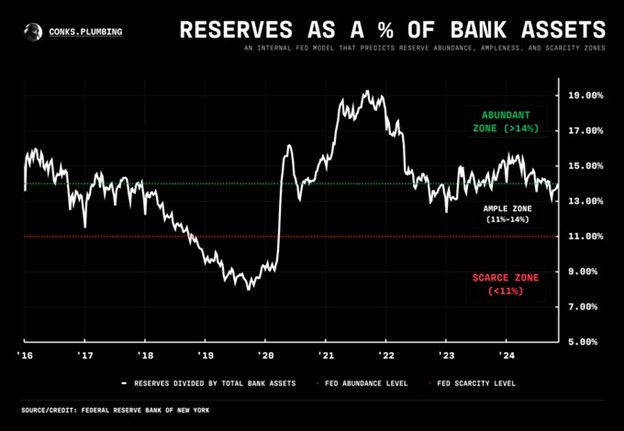

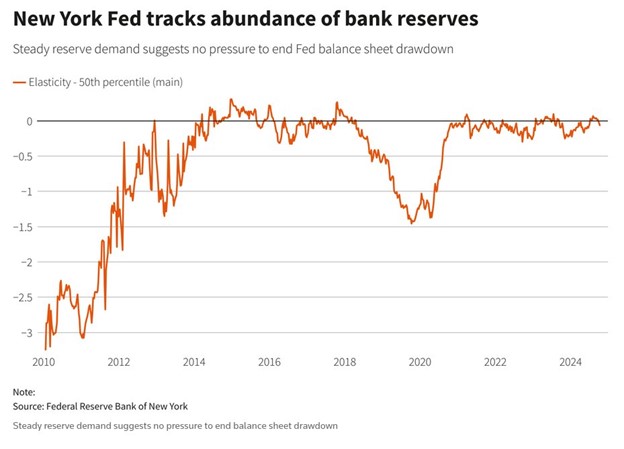

แม้ว่า RRP และต้นทุนการกู้ยืมข้ามคืนที่พุ่งสูงขึ้นเมื่อเร็วๆ นี้กำลังน่าตกใจ แต่กราฟด้านล่างแสดงให้เห็นว่าเงินสำรองของธนาคารมีเพียงพอ

กราฟแรกด้านล่างแสดงให้เห็นว่าทุนสำรองของธนาคารลดลงเล็กน้อยแต่ก็อยู่ในช่วงไม่กี่ปีที่ผ่านมา การลดลงอย่างรวดเร็วหรือขยายออกไป เช่น ปี 2561-2562 น่าจะเป็นประเด็นน่ากังวลมากกว่า ในทำนองเดียวกัน กราฟที่สองแสดงทุนสำรองเป็นเปอร์เซ็นต์ของสินทรัพย์ของธนาคาร

สรุป

ไม่ต้องกังวลเกี่ยวกับปัญหาสภาพคล่องที่ใกล้จะเกิดขึ้น แม้ว่าจะมีตัวบ่งชี้บางตัวบอกให้เราให้ความสนใจก็ตาม ปัญหาสภาพคล่องเกิดขึ้นอย่างรวดเร็ว เนื่องจากสภาพคล่องส่วนเกินในโปรแกรม RRP ลดน้อยลง เรดาร์สภาพคล่องของเราจึงต้องปรับตัว

ปัญหาสภาพคล่องมีแนวโน้มที่จะเกิดขึ้นเป็นครั้งแรกจากอัตราการกู้ยืมข้ามคืนที่พุ่งสูงขึ้น หากยังคงอยู่ ราคาตลาดสินทรัพย์จะได้รับผลกระทบ อย่างไรก็ตาม Fed มีการปรับตัวให้เข้ากับสภาพคล่องและตลาดเป็นอย่างมาก ดังนั้นพวกเขาจึงมีแนวโน้มที่จะจัดหาสภาพคล่องเมื่อจำเป็นและจับกุมการหยุดชะงักของตลาดได้อย่างรวดเร็ว

แม้ว่าการขาดแคลนสภาพคล่องเป็นเรื่องที่น่าตกใจ แต่ในขณะนั้นเราควรคิดถึงประโยชน์ของสภาพคล่องฉุกเฉินต่อราคาสินทรัพย์ที่ Fed มีแนวโน้มที่จะท่วมตลาดด้วย การดำเนินการด้านสภาพคล่องของ Fed ในระดับแนวหน้าไม่ได้มีไว้สำหรับผู้ที่ใจไม่สู้ แต่สามารถให้รางวัลได้มากหากกำหนดเวลาอย่างถูกต้อง