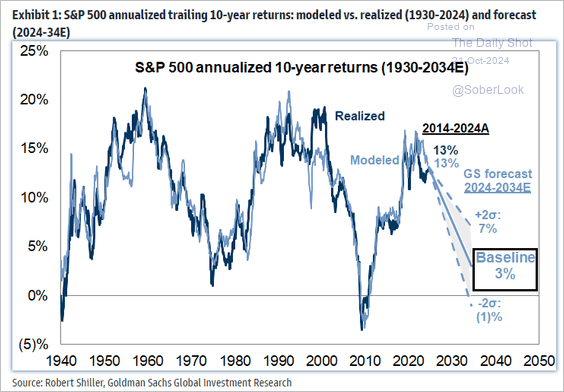

ฉันได้รับอีเมลหลายครั้งเกี่ยวกับเรื่องล่าสุด บทความมอร์นิ่งสตาร์ เกี่ยวกับคำเตือนของเจพี มอร์แกนเรื่องผลตอบแทนไปข้างหน้าที่ต่ำกว่าในทศวรรษหน้า ตามมาด้วยอีเมลจำนวนมากเกี่ยวกับคำเตือนล่าสุดของ Goldman Sachs เกี่ยวกับผลตอบแทน 3% ต่อปีในทศวรรษหน้า

แม้ว่าก่อนหน้านี้เราจะได้กล่าวถึงประเด็นต่างๆ ของบทความเหล่านี้แล้ว จำเป็นต้องมีการวิเคราะห์ที่ครอบคลุม เริ่มจากข้อสรุปโดยรวมจากบทความของ JP Morgan:

“แบบจำลองของธนาคารเพื่อการลงทุนแสดงให้เห็นว่าผลตอบแทนเฉลี่ยในปีปฏิทินของ S&P 500 อาจลดลงเหลือ 5.7% หรือประมาณครึ่งหนึ่งของระดับนับตั้งแต่สงครามโลกครั้งที่สอง คนรุ่นมิลเลนเนียลและเจเนอเรชั่น Z อาจไม่ได้รับผลตอบแทนที่แข็งแกร่งจากหุ้นสหรัฐที่ช่วยให้บัญชีเกษียณของพ่อแม่และปู่ย่าตายายของพวกเขาขยายตัวขึ้น”

แม้ว่าคำกล่าวดังกล่าวอาจดูเหมือนชัดเจนสำหรับนักศึกษาตลาดที่ศึกษามายาวนาน แต่ผลตอบแทนที่เกินมาตรฐานในช่วงทศวรรษที่ผ่านมากลับมีคำถามมากมาย ไม่ว่า “คราวนี้เป็น แตกต่าง.” ตามที่เราได้พูดคุยกันใน “ความคาดหวังผลตอบแทนพอร์ตโฟลิโอสูงเกินไป” เพื่อปัญญา:

แผนภูมิแสดง ผลตอบแทนรวมที่ปรับอัตราเงินเฟ้อโดยเฉลี่ยต่อปี (รวมเงินปันผล) ตั้งแต่ปี 1928 ฉันใช้ข้อมูลผลตอบแทนทั้งหมดจาก Aswath Damodaran ศาสตราจารย์ Stern Faculty of Enterprise ที่ New York College แผนภูมิแสดงให้เห็นว่าตั้งแต่ปี 1928 ถึง 2023 ตลาดกลับมาที่ 8.45% หลังอัตราเงินเฟ้อ อย่างไรก็ตาม หลังจากเกิดวิกฤตการณ์ทางการเงินในปี 2551 ผลตอบแทนก็เพิ่มขึ้นเกือบ 4 เปอร์เซ็นต์ในช่วงเวลาต่างๆ หลังจากผ่านไปกว่าทศวรรษ นักลงทุนจำนวนมากเริ่มพึงพอใจกับการคาดหวังผลตอบแทนจากพอร์ตโฟลิโอที่สูงขึ้นจากตลาดการเงิน อย่างไรก็ตาม ความคาดหวังเหล่านั้นจะสามารถตอบสนองได้ต่อไปในอนาคตหรือไม่”

หลังจากผ่านไปกว่าทศวรรษ นักลงทุนจำนวนมากเริ่มรู้สึกพึงพอใจและคิดว่าอัตราผลตอบแทนที่สูงขึ้นเหล่านี้เป็นเช่นนั้น “ปกติ.” อย่างไรก็ตามความจริงอาจแตกต่างกันมาก

ตลาดหุ้นเป็นระบบนิเวศที่ซับซ้อนซึ่งมีปัจจัยหลายอย่างที่มีอิทธิพลต่อผลลัพธ์ ปัจจัยเหล่านั้นได้แก่ การประเมินมูลค่า อัตราเงินเฟ้อ นโยบายการเงิน และกฎระเบียบทางการเมือง ผู้ลงทุนควรคำนึงถึงผลกระทบต่อผลตอบแทนของตลาดหุ้นในอนาคตในขณะที่เราเข้าสู่ช่วงที่อัตราเงินเฟ้อเฉลี่ยอาจสูงขึ้น (เทียบกับทศวรรษที่ผ่านมา)การผ่อนผันทางการเงินจากธนาคารกลางน้อยลง และความไม่แน่นอนทางการเมืองที่เพิ่มมากขึ้น–

การประเมินมูลค่าตลาดหุ้น: เราอยู่ใน Bubble Territory หรือไม่?

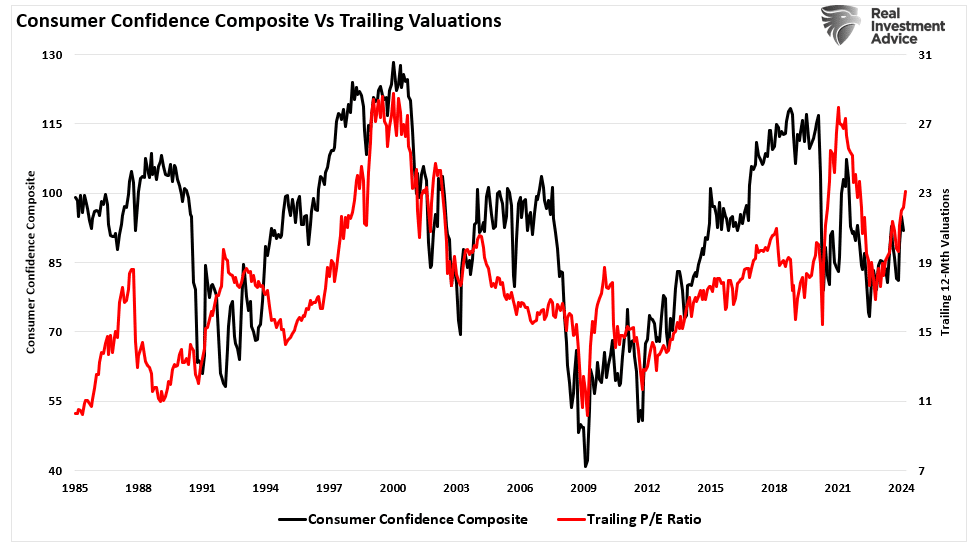

การประเมินมูลค่าเป็นหนึ่งในปัจจัยที่สำคัญที่สุดในการพิจารณาผลตอบแทนของตลาดหุ้นในอนาคต อย่างไรก็ตาม การประเมินมูลค่าเป็นเครื่องมือจับเวลาทางการตลาดที่แย่มาก การประเมินมูลค่าจะวัดเมื่อราคาเคลื่อนไหวเร็วหรือช้ากว่ารายได้เท่านั้น ในระยะสั้น การประเมินมูลค่าเป็นตัวชี้วัดทางจิตวิทยา และการปรากฏของ “ทฤษฎีโง่ที่ยิ่งใหญ่กว่า– ดังที่แสดงไว้ มีความสัมพันธ์กันสูงระหว่างดัชนีความเชื่อมั่นผู้บริโภคแบบคอมโพสิตของเรากับการประเมินมูลค่า S&P 500 ย้อนหลัง 1 ปี

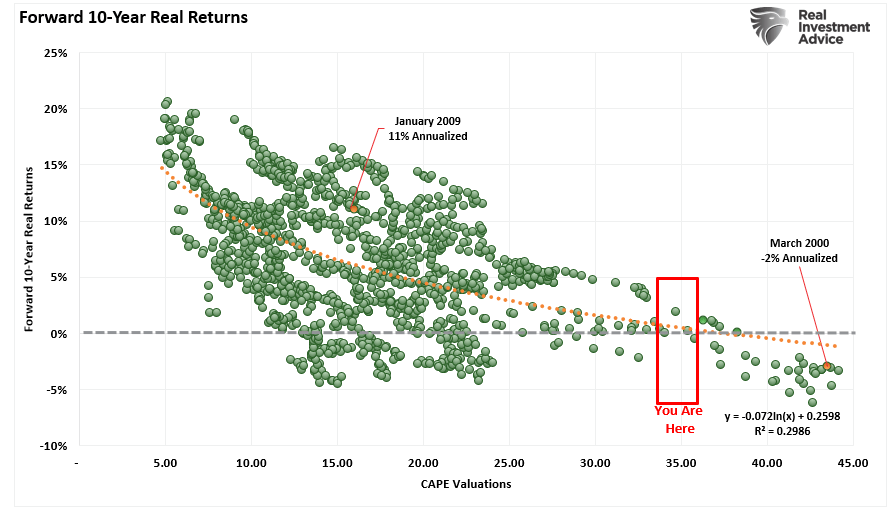

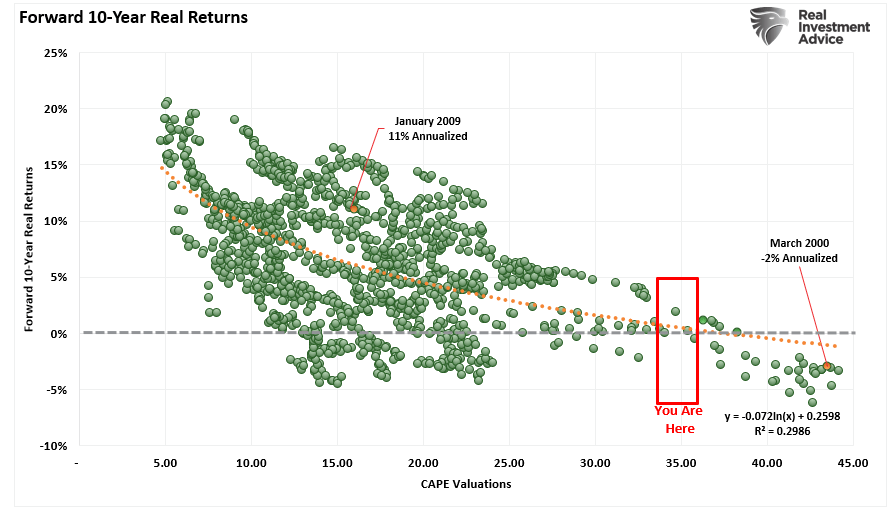

อย่างไรก็ตาม การประเมินมูลค่ามีความสำคัญในระยะยาว ในอดีตมากกว่าทศวรรษหรือมากกว่านั้น ผลตอบแทนในอนาคตมักจะลดลงเมื่อราคาหุ้นสูงเมื่อเทียบกับกำไร ตัวชี้วัดเช่นอัตราส่วนราคาต่อรายได้หรืออัตราส่วน P/E มักจะวัดค่าดังกล่าว– ในทางกลับกัน เมื่อการประเมินมูลค่าต่ำ ผลตอบแทนในอนาคตก็มีแนวโน้มที่จะสูงขึ้น แผนภูมิกระจายด้านล่างเปรียบเทียบการประเมินมูลค่าและผลตอบแทนในช่วงระยะเวลา 10 ปีต่อเนื่อง

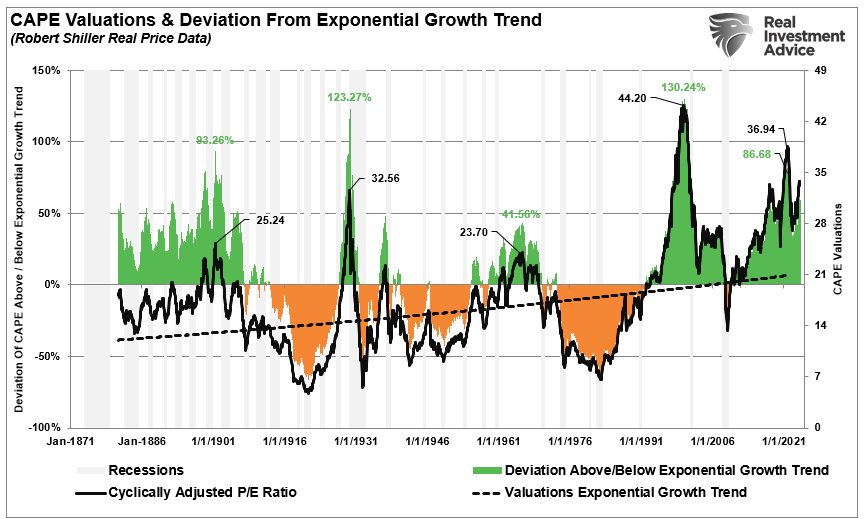

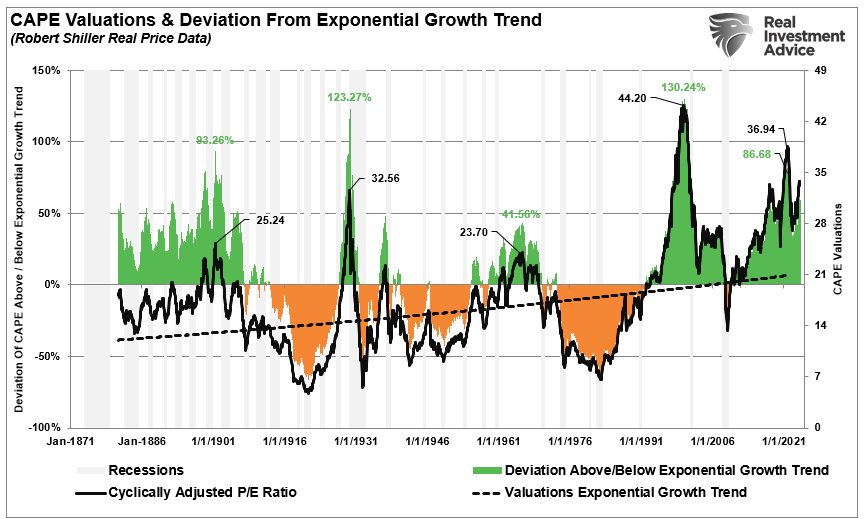

มีข้อโต้แย้งเพียงเล็กน้อยว่าการประเมินมูลค่าตลาดหุ้นสหรัฐนั้นสูงขึ้นเมื่อเทียบกับค่าเฉลี่ยในอดีต อัตราส่วนราคาต่อรายได้ (CAPE) ที่ปรับตามรอบของ S&P 500 ยังคงสูงกว่าแนวโน้มการเติบโตแบบทวีคูณในระยะยาว การประเมินมูลค่าที่สูงสะท้อนถึงการมองโลกในแง่ดี แต่ก็อาจส่งสัญญาณถึงความระมัดระวังเช่นกัน หากตลาดมีการกำหนดราคาที่สมบูรณ์แบบ ความผิดหวังใดๆ อาจนำไปสู่การแก้ไขที่สำคัญได้

อย่างไรก็ตาม นี่คือจุดสำคัญ การประเมินมูลค่าที่สูงไม่ได้หมายความว่าทุกๆ ปีนับจากนี้ไปในทศวรรษหน้าจะได้รับผลตอบแทนที่ต่ำ หมายความว่า “เฉลี่ย” ผลตอบแทนในทศวรรษหน้าจะต่ำ แผนภูมิด้านล่างแสดงผลตอบแทนของตลาดต่อปีตามสมมุติฐาน โดยมีค่าเฉลี่ย 10 ปีที่เพียง 3% โปรดสังเกตว่าในขณะที่ 70% ของปีให้ผลตอบแทน 10% หรือมากกว่านั้น 30% ของปีที่มีผลตอบแทนติดลบจะลากค่าเฉลี่ยให้ต่ำลงอย่างมาก นี่คือ ปัญหาการตกต่ำของตลาดและเวลา–

อัตราเงินเฟ้อยังเป็นอีกหนึ่งความท้าทายต่อผลตอบแทนในอนาคต

ที่พักทางการเงินน้อยลง: จุดจบของเงินง่าย ๆ เหรอ?

ธนาคารกลางสหรัฐและธนาคารกลางอื่นๆ ทั่วโลกใช้เวลาในช่วงทศวรรษที่ผ่านมาในการดำเนินนโยบายการเงินที่มีการผ่อนปรนอย่างสูง อัตราดอกเบี้ยใกล้ศูนย์และการซื้อสินทรัพย์จำนวนมหาศาล (เรียกว่ามาตรการผ่อนคลายเชิงปริมาณ) สร้างผลตอบแทนให้กับตลาดหุ้นด้วยการลดต้นทุนการกู้ยืมและส่งเสริมการกล้าเสี่ยง อย่างไรก็ตาม หากอัตราเงินเฟ้ออยู่ในระดับหรือสูงกว่าอัตราเป้าหมายของ Fed ที่ 2% ธนาคารกลางอาจถูกบังคับให้ถอนนโยบายเหล่านี้ออกไป ขณะที่ธนาคารกลางสหรัฐได้ลดงบดุลการใช้จ่ายภาครัฐลง (พระราชบัญญัติการลดอัตราเงินเฟ้อและ CHIPs) ยังคงสนับสนุนการเติบโตทางเศรษฐกิจและผลกำไรอย่างต่อเนื่อง

ในขณะที่ธนาคารกลางสหรัฐเริ่มปรับลดอัตราดอกเบี้ย แต่ก็ระบุว่าไม่คาดว่าอัตรา Fed Funds จะกลับมาเป็นศูนย์ ดังนั้น หากธนาคารกลางรักษาสภาพแวดล้อมที่มีอัตราดอกเบี้ยให้สูงขึ้นและลดงบดุลลงอย่างต่อเนื่อง ให้กลับรายการ “เงินง่าย” เงื่อนไขอาจส่งผลต่อผลตอบแทนในอนาคต

การเปลี่ยนแปลงทางการเมืองและกฎระเบียบ

ความไม่แน่นอนทางการเมืองเป็นอีกปัจจัยหนึ่งที่อาจส่งผลกระทบต่อผลตอบแทนของตลาดหุ้น เมื่อเรามองไปข้างหน้า การเปลี่ยนแปลงด้านกฎระเบียบที่อาจเกิดขึ้นหลายประการอาจส่งผลต่อตลาดได้ ตัวอย่างเช่น การเพิ่มภาษี กฎระเบียบด้านสิ่งแวดล้อมที่เข้มงวดมากขึ้น และการเปลี่ยนแปลงกฎหมายแรงงาน ล้วนสามารถสร้างอุปสรรคต่อผลกำไรของบริษัทได้

ประเด็นสำคัญประการหนึ่งที่น่ากังวลคือโอกาสที่ภาษีนิติบุคคลจะสูงขึ้น ในขณะที่ฝ่ายบริหารชุดปัจจุบันในสหรัฐอเมริกาได้หารือเกี่ยวกับการเพิ่มภาษีสำหรับบริษัทและบุคคลที่มีรายได้สุทธิสูง แต่ก็ยังไม่ชัดเจนว่ามาตรการดังกล่าวจะผ่านสภาคองเกรสหรือไม่ หากอัตราภาษีนิติบุคคลเพิ่มขึ้น บริษัทอาจเห็นว่ารายได้หลังหักภาษีลดลง ซึ่งอาจกดดันราคาหุ้นให้ลดลง

อีกประเด็นที่น่าจับตามองคือกฎระเบียบของภาคเทคโนโลยี บริษัทเทคโนโลยีรายใหญ่อยู่ภายใต้การตรวจสอบที่เพิ่มมากขึ้นโดยหน่วยงานกำกับดูแลทั่วโลกสำหรับปัญหาต่างๆ ตั้งแต่ข้อกังวลด้านความเป็นส่วนตัวไปจนถึงแนวทางปฏิบัติที่ผูกขาด กฎระเบียบใหม่ใดๆ ที่มุ่งควบคุมพลังของเทคโนโลยีขนาดใหญ่อาจมีผลกระทบอย่างมีนัยสำคัญต่อผลการดำเนินงานของตลาดหุ้น เมื่อพิจารณาถึงบทบาทที่เกินขอบเขตของบริษัทเทคโนโลยีในตลาดปัจจุบัน

เวลานี้ไม่น่าจะแตกต่างกัน

ตามที่ระบุไว้ในตอนแรก การประเมินมูลค่าถือเป็นตัวชี้วัดจังหวะเวลาของตลาดที่แย่มาก อย่างไรก็ตาม ข้อมูลเหล่านี้บอกเรามากมายเกี่ยวกับฟองสบู่ของสินทรัพย์ จิตวิทยานักลงทุน และผลตอบแทนในอนาคต

ไม่ว่าเราจะใช้มาตรการประเมินมูลค่าเท่าใด ข้อความก็ยังคงเหมือนเดิม: จากระดับการประเมินในปัจจุบัน อัตราผลตอบแทนที่นักลงทุนคาดหวังในทศวรรษหน้ามีแนวโน้มลดลง

มีชุมชนขนาดใหญ่ที่ประกอบด้วยบุคคลซึ่งเสนอแนะแตกต่างออกไปและชี้แจงว่าทำไมถึงเป็นเช่นนั้น “ตลาดกระทิง” สามารถดำเนินต่อไปได้อีกหลายปี น่าเสียดายที่ไม่มีมาตรการประเมินมูลค่าใดสนับสนุนการกล่าวอ้างดังกล่าว

แต่ให้ฉันชัดเจน: ฉันไม่ได้แนะนำต่อไป “วิกฤติการเงิน” ก็อยู่กับเราเช่นกัน ผมแนะนำว่าจากมาตรการต่างๆ ผลตอบแทนล่วงหน้าจะค่อนข้างต่ำเมื่อเทียบกับสิ่งที่เราพบเห็นในช่วงแปดปีที่ผ่านมา โดยเฉพาะอย่างยิ่งกรณีที่ Fed และธนาคารกลางทั่วโลก เริ่มที่จะแยกตัวเองออกจากวงจรของการแทรกแซง

คำกล่าวนั้น ไม่ได้หมายความว่าตลาดจะสร้างอัตราผลตอบแทนหลักเดียวในแต่ละปีในทศวรรษหน้า จะมีปีที่ดีในการลงทุนในช่วงเวลานั้น น่าเสียดายที่ส่วนใหญ่ ของปีเหล่านั้นจะถูกใช้เพื่อชดเชยความสูญเสียจากภาวะเศรษฐกิจถดถอยที่กำลังจะมาถึงและการปรับฐานของตลาด

บทสรุป

นั่นคือธรรมชาติของการลงทุนในตลาด จะมีการดำเนินตลาดกระทิงที่ยอดเยี่ยมดังที่เราได้เห็นมาตลอดทศวรรษที่ผ่านมา แต่เพื่อที่จะได้สัมผัสกับการขึ้นลง คุณจะต้องจัดการกับความตกต่ำในที่สุด นี่เป็นส่วนหนึ่งของตลาดเต็มรูปแบบ วัฏจักรที่ประกอบขึ้นเป็นทุกวัฏจักรเศรษฐกิจและธุรกิจ

แม้จะมีความหวังของใครหลายคน ไม่มีใครสามารถยกเลิกได้ วงจรของตลาดและเศรษฐกิจ แม้ว่าการแทรกแซงที่ประดิษฐ์ขึ้นอาจทำให้วงจรล่าช้าและขยายออกไป แต่การกลับรายการจะเกิดขึ้นในที่สุด

เลขที่ “คราวนี้ก็ไม่ต่างกัน” และท้ายที่สุดแล้ว นักลงทุนจำนวนมากจะนึกถึงข้อเท็จจริงง่ายๆ นี้อีกครั้ง:

“ราคาที่คุณจ่ายวันนี้สำหรับการลงทุนใดๆ จะเป็นตัวกำหนดมูลค่าที่คุณจะได้รับในวันพรุ่งนี้”

น่าเสียดายที่การแจ้งเตือนเหล่านั้นมีมารยาทที่โหดร้ายที่สุด

หากคุณต้องการเรียนรู้เพิ่มเติมเกี่ยวกับวิธีการวางตำแหน่งพอร์ตโฟลิโอของคุณสำหรับอนาคต หรือขอคำแนะนำด้านการลงทุนส่วนบุคคล โปรดติดต่อทีมงานของเราที่ RIA Advisors นัดหมายเพื่อรับคำปรึกษาฟรีและมาหารือกันว่าเราสามารถช่วยให้คุณบรรลุเป้าหมายทางการเงินได้อย่างไร แม้ในสภาพแวดล้อมของตลาดที่เปลี่ยนแปลงเช่นนี้

การดูโพสต์: 962

25/10/2024