ถ้าคุณจะได้รับประสิทธิภาพของหุ้นเอกชน (PE) โดยไม่ต้องล็อคเงินทุนเป็นเวลาหลายปี ภาคเอกชนเป็นสินทรัพย์ที่มีประสิทธิภาพสูงสุดมานานแล้ว แต่สภาพคล่องของมันทำให้นักลงทุนจำนวนมากอยู่ในสนามหรือคาดเดาการจัดสรรครั้งที่สอง เข้าสู่ Pearl (การเข้าถึงส่วนของภาคเอกชนที่ปรับเปลี่ยนสภาพคล่อง) มันเป็นวิธีการใหม่ที่ให้ผลตอบแทนเหมือนทุนส่วนตัวพร้อมสภาพคล่องทุกวัน ด้วยการใช้ฟิวเจอร์สเหลวและการบริหารความเสี่ยงที่ชาญฉลาด Pearl มอบประสิทธิภาพระดับสถาบันโดยไม่ต้องรอ

โพสต์นี้เปิดตัวรากฐานทางเทคนิคที่อยู่เบื้องหลัง Pearl และเสนอแผนงานที่เป็นประโยชน์สำหรับผู้เชี่ยวชาญด้านการลงทุนที่สำรวจชายแดนต่อไปของการจำลองตลาดภาคเอกชน

สถานะของการเล่น

ในช่วงสองทศวรรษที่ผ่านมา PE ได้พัฒนาจากการจัดสรรเฉพาะไปจนถึงรากฐานที่สำคัญของพอร์ตการลงทุนของสถาบันโดยมีสินทรัพย์ระดับโลกภายใต้การจัดการเกินกว่า 13 ล้านล้านดอลลาร์ ณ วันที่ 30 มิถุนายน 2566 กองทุนบำเหน็จบำนาญขนาดใหญ่

มาตรฐานอุตสาหกรรมเช่น Cambridge Associates, Preqin และ Bloomberg PE ได้รับการตีพิมพ์ทุกไตรมาส พวกเขามีการรายงานความล่าช้าหนึ่งถึงสามเดือนและไม่สามารถลงทุนได้ เกณฑ์มาตรฐานเหล่านี้รายงานผลตอบแทนต่อปี 11% ถึง 15% และอัตราส่วนชาร์ปสูงกว่า 1.5 สำหรับอุตสาหกรรม

มีการพัฒนาที่อิงกับการวิจัยการลงทุนในหุ้นเอกชนที่มีสภาพคล่องเป็นประจำทุกวัน สิ่งเหล่านี้รวมถึงการจำลองแบบตามปัจจัยที่ได้รับแรงบันดาลใจจากศาสตราจารย์ HBS Erik Stafford, มาตรฐานการจำลองแบบภาคของ Thomson Reuters (TR) และดัชนี PE ที่ระบุไว้ใน S&P ในขณะที่พร็อกซีเหล่านี้เสนอการประเมินมูลค่าแบบเรียลไทม์พวกเขามีประสิทธิภาพต่ำกว่าในแง่ที่ปรับความเสี่ยงโดยมีผลตอบแทนต่อปี 10.9% ถึง 12.5% อัตราส่วนชาร์ป 0.42 ถึง 0.54 และการดึงสูงสุด 41.7% ถึง 50.4% เมื่อเทียบกับมาตรฐานอุตสาหกรรม ความแตกต่างนี้ตอกย้ำการแลกเปลี่ยนระหว่างสภาพคล่องและประสิทธิภาพในการจำลองแบบ PE

ไข่มุกมีจุดมุ่งหมายที่จะเชื่อมช่องว่างระหว่างพร็อกซีของเหลวและมาตรฐานอุตสาหกรรมที่มีสภาพคล่องต่ำ วัตถุประสงค์คือการสร้างกลยุทธ์ที่เป็นของเหลวและทำซ้ำได้อย่างเต็มที่ซึ่งกำหนดเป้าหมายผลตอบแทนต่อปีที่≥17percentอัตราส่วนชาร์ป≥1.2และการลดลงสูงสุดของ≤20percentโดยใช้ประโยชน์จากเครื่องมือฟิวเจอร์สที่ปรับขนาดได้แบบจำลองกราฟิกแบบไดนามิก

วิธีการหลักวิธีการ

เครื่องมือฟิวเจอร์สเหลว

Pearl ลงทุนในจักรวาลขนาดใหญ่ของสัญญาซื้อขายล่วงหน้าที่มีสภาพคล่องสูงเกี่ยวกับดัชนีหุ้นเช่น S&P 500, ภาคเฉพาะและตลาดต่างประเทศ, การแลกเปลี่ยนเงินตราต่างประเทศ, Futures Vix, อัตราดอกเบี้ยและสินค้าโภคภัณฑ์ เครื่องมือเหล่านี้มักจะมีปริมาณการซื้อขายเฉลี่ยต่อวันเกินกว่า 5 พันล้านเหรียญสหรัฐ สภาพคล่องที่สูงนี้ช่วยเพิ่มความสามารถในการปรับขนาดและลดต้นทุนการทำธุรกรรมเมื่อเทียบกับกลยุทธ์การจำลองแบบดั้งเดิมที่มุ่งเน้นไปที่หุ้นขนาดเล็กหรือภาคเฉพาะ ฟิวเจอร์สของผู้ถือหุ้นถูกใช้เพื่อทำซ้ำผลตอบแทนระยะยาวของการลงทุนภาคเอกชนในขณะที่การเปิดรับสินทรัพย์ประเภทอื่น ๆ ช่วยปรับปรุงโปรไฟล์ความเสี่ยงโดยรวมของการจัดสรร

การถอดรหัสแบบจำลองกราฟิก

เราจำลองกระบวนการจำลองแบบเป็นเครือข่ายแบบเบย์แบบไดนามิกซึ่งแสดงถึงน้ำหนักการจัดสรร WT(ฉัน) สำหรับแต่ละสินทรัพย์ ฉัน ใน {equities, fx, อัตรา, สินค้า} เฟรมเวิร์กถือว่าน้ำหนักเหล่านี้เป็นตัวแปรสถานะที่ซ่อนอยู่พัฒนาในเวลาตามแบบจำลองพื้นที่ของรัฐ NAV ที่สังเกตได้ดังนี้:

ที่ไหน RT(ฉัน) คือการกลับมาของสินทรัพย์ประเภท ฉัน ในเวลา T– เราอนุมานลำดับ {w_t} ผ่านข้อความแบบเบย์ผ่านควบคู่ไปกับการประมาณค่าความน่าจะเป็นสูงสุดโดยรวมความราบรื่นแบบเกาส์เซียนมาก่อน (โทษλ = 0.01) เพื่อบังคับใช้ความต่อเนื่องในการอัปเดตรายวัน

คุณสมบัติที่สำคัญของวิธีการแบบกราฟิกโมเดล:

- สูตรพื้นที่ว่าง: รวบรวมพลวัตร่วมของการจัดสรรและผลตอบแทนขยายวิธีการกรอง Kalman โดยการสร้างแบบจำลองการโต้ตอบข้ามสินทรัพย์

- การอนุมานแบบไดนามิก: การทำนาย – การแก้ไขผ่านข้อความที่ผ่านการปรับแต่งการประมาณน้ำหนักเมื่อข้อมูลใหม่มาถึง

- การสร้างแบบจำลองปฏิสัมพันธ์: การเชื่อมโยงโดยตรงระหว่างตัวแปรน้ำหนักแฝงข้ามขั้นตอนเวลาอนุญาตให้โครงสร้างการพึ่งพาที่สมบูรณ์ยิ่งขึ้น (เช่นการรั่วไหลของผู้ถือหุ้น – อัตราการรั่วไหล)

- การอัปเดตอย่างต่อเนื่อง: การจัดสรรปรับให้เข้ากับการเปลี่ยนแปลงของระบอบการปกครองใช้ประโยชน์จากการแจกแจงร่วมเต็มรูปแบบมากกว่าการถดถอยแบบแยก

วิธีการแบบกราฟิกแบบจำลองนี้ให้การจัดสรรที่มีความเสถียรสามารถตีความได้และปรับปรุงความแม่นยำในการจำลองแบบเมื่อเทียบกับวิธีการเชิงเส้นหรือกรอง Kalman

ในรูปที่ 1 เราใช้โมเดลกราฟิกที่เรียบง่ายซึ่งแสดงความสัมพันธ์ระหว่าง NAV ที่สังเกตได้และการจัดสรรที่อนุมานเมื่อเวลาผ่านไป เพื่อวัตถุประสงค์ในการแสดงเราใช้สินทรัพย์ที่แตกต่างกันโดยที่หนึ่งเป็นหุ้นที่สั้นลงใน Eq อันที่สองอัตราแลกเปลี่ยนที่สั้นลงใน FX หนึ่งในสามเครื่องมืออัตราดอกเบี้ยสั้นลงใน IR และในที่สุดก็เป็นสินทรัพย์สินค้าโภคภัณฑ์ที่สั้นลงใน บริษัท

รูปที่ 1.

การปรับขนาดผลตอบแทนแบบอสมมาตร

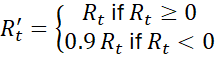

เพื่อเลียนแบบการประเมินมูลค่าที่เรียบง่ายในการรายงานกองทุน PE เราใช้การเปลี่ยนแปลงแบบไม่สมมาตรกับผลตอบแทนรายวัน โดยเฉพาะ

ส่งผลให้ผลตอบแทนติดลบลดลง 10% การวิเคราะห์เชิงประจักษ์บ่งชี้ว่าการปรับนี้จะลดลงโดยเฉลี่ยรายเดือนโดยประมาณ 50 คะแนนพื้นฐานโดยไม่ส่งผลกระทบอย่างมีนัยสำคัญต่อการจับผลตอบแทนที่เป็นบวก

ความเสี่ยงด้านหางและการซ้อนทับโมเมนตัม

Pearl รวมสองกลยุทธ์การซ้อนทับที่แข็งแกร่ง: กลยุทธ์ความผันผวนของความเสี่ยงต่อการป้องกันความเสี่ยงต่อหางและกลยุทธ์การจัดสรรโมเมนตัมความเสี่ยง ทั้งสองมีสายดินในเครื่องจักรเชิงประจักษ์ – การเรียนรู้และการกรองสัญญาณ CTA – เพื่อลดการเบิกถอนและเพิ่มความเสี่ยง – ผลตอบแทนที่ปรับ:

กลยุทธ์ความผันผวนของความเสี่ยงจากการป้องกันความเสี่ยง: เครื่องแยกประเภทของเครื่องจักรที่ได้รับการดูแลเป็นสัญญาณสัญญาณการเปิดใช้งานความน่าจะเป็นสัญญาณการเปิดใช้งานระหว่างด้านหน้า (ระยะสั้น) และระยะเวลาสี่เดือน (ระยะกลาง) VIX Lengthy Futures ตำแหน่ง โมเดลใช้ประโยชน์จากตัวบ่งชี้หลักสามตัว:

- ความผันผวน 20 วัน – โมเมนตัมปรับตัว: จับ Vix Futures ล่าสุดโมเมนตัมปกติโดยความผันผวนที่เกิดขึ้น

- อัตราส่วน Vix Ahead – Surve: อัตราส่วนของ Futures ต่อไปต่อวันต่อวัน

- ระดับ VIX สัมบูรณ์: สะท้อนแนวโน้มการฟื้นฟูเฉลี่ยในระหว่างระบบความผันผวนที่สูงขึ้น

Backtested ตั้งแต่เดือนมกราคม 2550 ถึงธันวาคม 2567 การซ้อนทับนี้:

- เพิ่มผลตอบแทนการจัดสรรหุ้นประจำปีจาก 9% เป็น 12%

- ลดความผันผวนประจำปีจาก 20% เป็น 16%

- ลดการเบิกถอนสูงสุดจาก 56% เป็น 29%

- เพิ่มอัตราส่วนพอร์ตโฟลิโอชาร์ป 71% และให้การปรับปรุง 2.5 ×ในการตอบแทน/maxdd เมื่อเปรียบเทียบกับพอร์ตการลงทุนที่ยาวนาน

- การจัดสรรแรงผลักดันความเสี่ยง

สร้างขึ้นบนเฟรมเวิร์กการจำลองแบบ CRASS CTA Asset -Asset กลยุทธ์นี้มีเป้าหมายอย่างเป็นระบบว่ามีความสัมพันธ์กับ S&P 500

ตัวชี้วัดที่สำคัญ ได้แก่ :

- ผลประโยชน์การกระจายความเสี่ยง: บรรลุความสัมพันธ์ -36% เมื่อเทียบกับ S&P 500

- การจับข้อเสีย: สร้างผลตอบแทนเชิงบวกใน 88% ของเดือนเมื่อ S&P 500 ลดลงมากกว่า 5%

- ประสิทธิภาพในตลาดที่เครียด: จากปี 2010 ถึง 2024 ส่งผลตอบแทนเฉลี่ย 3.6% ในระหว่างการตกต่ำของตลาดทุนโดยมีประสิทธิภาพสูงกว่าเกณฑ์มาตรฐาน CTA ชั้นนำโดยปัจจัยสองเท่าในเดือนที่มีผลตอบแทนเชิงลบ

โดยรวมแล้วการซ้อนทับเหล่านี้ให้การป้องกันความเสี่ยงแบบไดนามิกที่เปิดใช้งานในช่วงระยะเวลาความเสี่ยงทำให้ตลาดทุนลดลงและเพิ่มความยืดหยุ่นโดยรวมของพอร์ตการลงทุน

การดำเนินการและการตรวจสอบ

การแบ่งพาร์ติชันข้อมูล

ซีรีย์คืนรายวันจะได้รับสำหรับพร็อกซี PE เหลวสามตัวจาก Bloomberg:

- Summerhaven Non-public Fairness Technique (Stafford) – ดัชนี ticker shpei

- Thomson Reuters Refinitiv PE Benchmark (TR) – ดัชนี ticker trpei

- S&P จดทะเบียนกองทุนหุ้นส่วนตัว (PE ที่ระบุไว้) – ดัชนี splpeqnt ticker

ช่วงข้อมูลช่วงตั้งแต่เดือนมกราคม 2548 ถึง 21 มกราคม 2568

- ระยะเวลาการฝึกอบรม: มกราคม 2548 ถึงธันวาคม 2553 สำหรับการประมาณค่าพารามิเตอร์แบบกราฟิก

- จากการทดสอบตัวอย่าง: 31 มีนาคม 2011 (Preqin Index Inception ถึง 21 มกราคม 2025

เกณฑ์มาตรฐาน PE รายไตรมาสที่ใช้สำหรับการตรวจสอบความถูกต้อง ได้แก่ Cambridge Associates, Preqin, Bloomberg Non-public Fairness Buyout (Pebuy) และ Bloomberg Non-public Fairness All (PEALL)

เวิร์กโฟลว์การจำลอง

- การถอดรหัส: อนุมานเวกเตอร์น้ำหนักแฝงสำหรับพร็อกซีแต่ละตัว (Stafford, TR, PE ที่ระบุไว้) ผ่านโมเดลกราฟิก

- ความไม่สมดุล: แปลงซีรีย์ส่งคืนแบบถอดรหัสโดยใช้การปรับสเกลแบบอสมมาตรที่ระบุ

- การรวมซ้อนทับ: ผสมผสานสัญญาณการป้องกันความเสี่ยงด้านหางและสัญญาณตัวกรองโมเมนตัมโดยกำหนดให้มีการจัดสรรการซ้อนทับแต่ละครั้งที่ 15% ของการเปิดรับพอร์ตโฟลิโอเล็กน้อย

- ข้อ จำกัด และการทดสอบย้อนหลัง–

และการหมุนเวียนสูงสุดต่อวัน 2%

การค้นพบเชิงประจักษ์

ตั้งแต่เดือนมีนาคม 2554 ถึงมิถุนายน 2568 ไข่มุกได้รับผลตอบแทนเพิ่มเติมต่อปี 4.5% ถึง 6.2% เมื่อเทียบกับพร็อกซีของเหลวในขณะที่ลดการเบิกถอนสูงสุดมากกว่า 55% และลดความผันผวนลงประมาณ 45% อัตราการขาดแคลนอัตราส่วนชาร์ปที่เกี่ยวข้องกับเกณฑ์มาตรฐานอุตสาหกรรมที่ไม่ลงทุน PE นั้นแคบลง 80percentยืนยันว่าประสิทธิภาพของวิธีการในการกระทบยอดสภาพคล่องกับประสิทธิภาพของ PE

ประเด็นสำคัญ

กลยุทธ์ PE เหลวมีมานานหลายปี แต่พวกเขาก็สั้นลงอย่างต่อเนื่องส่งผลตอบแทนที่ต่ำกว่าอัตราส่วนชาร์ปที่อ่อนแอลงและการเบิกถอนสูงชัน เพิร์ลไม่ได้ทำซ้ำประสิทธิภาพของกองทุนหุ้นเอกชนจริง แต่มันเข้าใกล้กว่าความพยายามก่อนหน้านี้อย่างมีนัยสำคัญ ด้วยการรวมโมเดลการจัดสรรสินทรัพย์แบบไดนามิกเข้ากับการซ้อนทับที่ปรับแต่งได้มันจะรวบรวมลักษณะทางสถิติจำนวนมากที่นักลงทุนแสวงหาในตลาดเอกชน: ความเสี่ยงที่สูงขึ้น – ผลตอบแทนที่ปรับแล้วลดการเบิกถอนลดลงและประสิทธิภาพที่ราบรื่นขึ้น สำหรับผู้เชี่ยวชาญด้านการลงทุนเพิร์ลนำเสนอความก้าวหน้าที่มีแนวโน้มในความพยายามอย่างต่อเนื่องในการลดช่องว่างระหว่างการอุทธรณ์หุ้นเอกชนและการเข้าถึงตลาดสาธารณะ