ในการเข้าใจถึงปัญหาหลังคาตลาดนั้นง่ายต่อการประเมิน แต่ท้าทายอย่างยิ่งในการคาดการณ์ ตัวอย่างเช่นอย่างที่เราจะแสดงมันไม่สามารถปฏิเสธได้ว่ามูลค่าโดยเฉพาะอย่างยิ่งหุ้นมูลค่าขนาดใหญ่ได้รับการยอมรับในช่วงที่ลดลงเมื่อเร็ว ๆ นี้ในขณะที่การเติบโตกำลังถูกเตะไปที่ขอบถนน การหมุนจากการเติบโตไปสู่มูลค่าเป็นตัวอย่างของการที่นักลงทุนหมุนจากภาคหนึ่งหรือปัจจัยหนึ่งไปยังอีก กุญแจสำคัญในการเพิ่มผลตอบแทนของคุณคือการมองเห็นภาคและการหมุนของปัจจัยก่อน เราแบ่งปันภาพหน้าจอสองภาพจาก ง่ายขึ้น ที่เราใช้เพื่อประเมินการหมุนล่าสุดจากการเติบโตไปสู่มูลค่า ในขณะที่เราจะมีส่วนร่วมในบทความที่กำลังจะมาถึง Simplevisor มีเครื่องมือการหมุนเวียนที่เป็นกรรมสิทธิ์อื่น ๆ อีกมากมายที่สามารถช่วยให้เห็นว่าภาคและปัจจัยใดบ้างที่ร้อนและไม่ได้ โดยเฉพาะอย่างยิ่งคำแนะนำการวิเคราะห์ถึงสิ่งที่การหมุนอาจเป็นไปตามสาย

ตารางทางด้านซ้ายแสดงผลตอบแทนรายปีโดย CAP ของตลาดและปัจจัยมูลค่า/การเติบโต ดังที่แสดงให้เห็นว่ามูลค่าสูงสุดของหมวก (มุมซ้ายบน) ลดลงในปี แต่มีประสิทธิภาพสูงกว่าปัจจัยอื่น ๆ โดยเฉพาะอย่างยิ่งการเติบโตของแคปขนาดใหญ่ ภายใน SimpleVisor เราคำนวณสัมพัทธ์ (เทียบกับ S&P 500) และคะแนนทางเทคนิคแบบสัมบูรณ์ในภาคส่วนและปัจจัยสต็อกมากมาย คะแนนจะขึ้นอยู่กับ 14 คะแนนทางเทคนิคซึ่งบางอย่างเป็นกรรมสิทธิ์

กราฟไปทางด้านขวาแปลงการเปลี่ยนแปลงในคะแนนสัมบูรณ์และสัมพัทธ์สำหรับค่าสูงสุด (IVE) และการเติบโตของหมวกขนาดใหญ่ (IVW) มันแสดงให้เห็นว่าในช่วงห้าสัปดาห์ที่ผ่านมา IVW ได้หมุนจากการทำมากเกินไปทั้งสองตัวชี้วัดเพื่อขายเกินทั้งคู่ ในทางกลับกันคะแนนสัมพัทธ์ของ IVE เพิ่มขึ้นในช่วงห้าสัปดาห์ที่ผ่านมาในขณะที่คะแนนสัมบูรณ์ลดลงเมื่อเร็ว ๆ นี้ นี่เป็นวิธีกราฟิกในการแสดงให้เห็นว่า ive เอาชนะตลาดได้อย่างไร แต่กำลังลื่นไถลไปกับตลาด นอกจากนี้ยังแสดงให้เห็นว่า IVW มีประสิทธิภาพต่ำกว่าพื้นฐานและพื้นฐานที่แน่นอน

สิ่งที่ต้องดูวันนี้

รายได้

- ไม่มีการเผยแพร่รายได้ที่โดดเด่น

เศรษฐกิจ

อัปเดตการซื้อขายในตลาด

ฉันกำลังเดินทางวันนี้ดังนั้นฉันจะอัปเดตสภาพแวดล้อมตลาดปัจจุบันในวันจันทร์ อย่างไรก็ตามฉันต้องการทบทวนการวิเคราะห์รายสัปดาห์ของเราซึ่งเป็นกุญแจสำคัญในการส่งสัญญาณรอบการแก้ไขที่ลึกกว่า ในเดือนมีนาคมปี 2565 ตัวบ่งชี้การไหลเงินของเราสร้างสัญญาณขายที่ยืนยันซึ่งนำหน้าการลดลงของตลาดเกือบ 20% สัญญาณนั้นกลับไปเป็นสัญญาณซื้อในเดือนพฤศจิกายน 2565 แนะนำการกลับรายการกลับสู่ตลาดวัวซึ่งคงที่ตั้งแต่นั้นมา

อย่างไรก็ตามสัญญาณสองในสามสัญญาณกำลังก่อให้เกิดความกังวลเกี่ยวกับรอบการแก้ไขที่ใหญ่กว่าในปีนี้ ในขณะที่ดูเหมือนว่ารอบคอบที่จะลดการสัมผัสอย่างมากในขณะนี้เมื่อถึงเวลาที่ตัวชี้วัดที่ต่ำกว่าสองตัวถูกกระตุ้นตลาดมีแนวโน้มที่จะขายเกินขนาดและการชุมนุมสะท้อนกลับเป็นไปได้ เป็นกรณีที่เราทำเกือบตลอดสัปดาห์นี้

สัญญาณหลักซึ่งจะยืนยันตัวบ่งชี้ที่ต่ำกว่าสองตัวยังไม่ได้รับการกระตุ้น สิ่งนี้จะช่วยให้การเปิดรับแสงเป็นไปอย่างไม่เปลี่ยนแปลงในตอนนี้ แต่สัญญาณยืนยันการขายจะเกิดขึ้นหากตลาดยังคงซื้อขายไปด้านข้างในอีกไม่กี่สัปดาห์ข้างหน้า สัญญาณนั้นจะแนะนำการดำเนินการแก้ไขเพิ่มเติมหลังจากสั้น ๆ-เพื่อการชุมนุมระยะกลางในช่วงฤดูร้อนนี้ หากเกิดขึ้นและเราคิดว่ามันจะพอร์ตการลงทุนจะต้องมีความเสี่ยงลดลงอย่างมาก

ไม่มีตัวบ่งชี้ที่สมบูรณ์แบบและอันนี้จะไม่พาเราออกจากตลาดโดยไม่ได้รับความเสียหายก่อน อย่างไรก็ตามรุ่นนี้มักจะทำให้เราไม่เป็นอันตราย เราเชื่อว่ามันจะทำเพื่อเราอีกครั้งเช่นกัน การค้าตาม

PPI ยืนยันว่าอัตราเงินเฟ้อกำลังเย็นลง

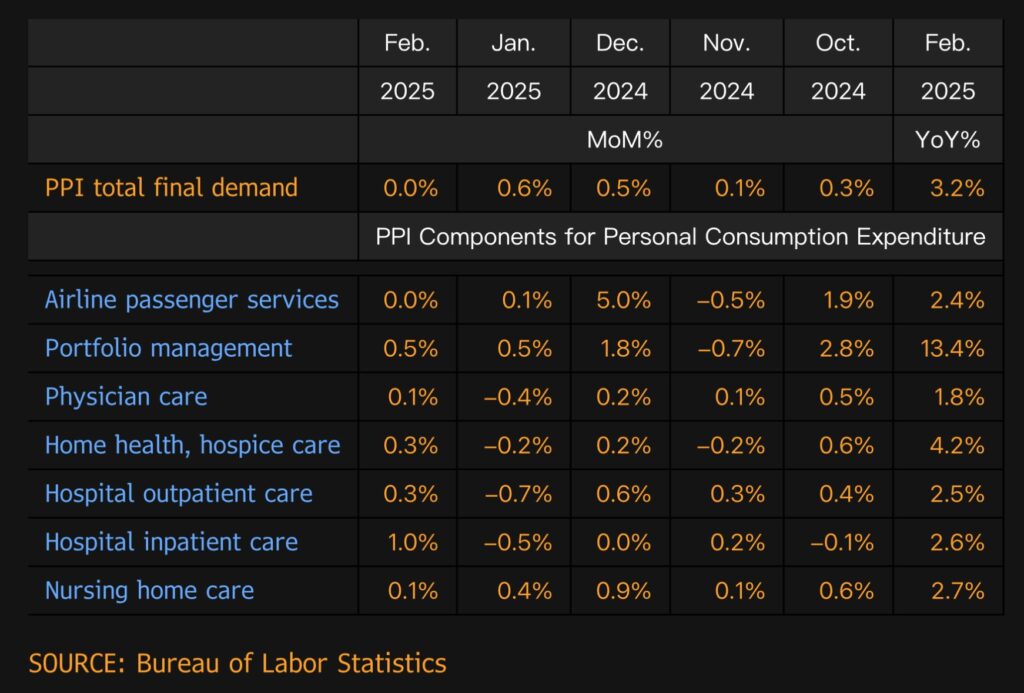

พาดหัว PPI เข้ามาที่ 0.0% สำหรับเดือนกุมภาพันธ์ในขณะที่ PPI หลักลดลง 0.1% ทั้งสองต่ำกว่าความคาดหวังสำหรับการเพิ่มขึ้น 0.3% นี่เป็นเพียงการพิมพ์เชิงลบครั้งที่ 2 ใน Core PPI ตั้งแต่เดือนเมษายนปี 2020 ตัวเลขเงินเฟ้อที่อ่อนแอกว่านั้นได้รับแรงกระตุ้นจากบริการขนส่งที่ลดลงอย่างมากและโดยเฉพาะอย่างยิ่งราคาขนส่งสาธารณะ ราคาการขนส่งมีความผันผวนในช่วงสองสามรายงานที่ผ่านมา ดังที่เราได้กล่าวเมื่อวานนี้กับ CPI ตลาดตราสารหนี้มุ่งเน้นไปที่การค้าที่มีความเสี่ยง/ความเสี่ยงมากขึ้นซึ่งจะได้รับแรงผลักดันเล็กน้อยจากข้อมูลเงินเฟ้อที่อ่อนแอลง

ในขณะที่ข่าว PPI นั้นดีองค์ประกอบย่อยที่แสดงด้านล่างว่าฟีด PCE นั้นสูงกว่าที่คาดไว้เล็กน้อย ดังนั้นการประมาณราคา PCE จะลอยสูงถึง +0.3percentจาก +0.2%

ความสำคัญของการจัดสรรสินทรัพย์ในการสร้างพอร์ตโฟลิโอที่ยืดหยุ่น

กลยุทธ์การจัดสรรสินทรัพย์ที่มีโครงสร้างอย่างดีเป็นรากฐานของพอร์ตการลงทุนที่ยืดหยุ่น มันเป็นตัวกำหนดว่าการลงทุนของคุณมีการแจกจ่ายผ่านสินทรัพย์ที่แตกต่างกันอย่างไรปรับสมดุลความเสี่ยงและกลับไปให้สอดคล้องกับเป้าหมายทางการเงินของคุณ การจัดสรรสินทรัพย์ที่เหมาะสมสามารถช่วยคุณนำทางความผันผวนของตลาดปกป้องความมั่งคั่งและเพิ่มประสิทธิภาพการทำงานระยะยาว

ในบทความนี้เราจะสำรวจความสำคัญของการจัดสรรสินทรัพย์ประเภทสินทรัพย์ที่แตกต่างกันและกลยุทธ์ในการปรับพอร์ตการลงทุนของคุณเมื่อเวลาผ่านไป

ทวีตของวัน

“ ต้องการบรรลุความสำเร็จระยะยาวที่ดีขึ้นในการจัดการพอร์ตโฟลิโอของคุณหรือไม่? นี่คือของเรา กฎการซื้อขาย 15 ข้อสำหรับการจัดการความเสี่ยงของตลาด”

โปรด สมัครสมาชิกคำอธิบายรายวัน เพื่อรับการอัปเดตเหล่านี้ทุกเช้าก่อนเปิดระฆัง

หากคุณพบว่าบล็อกนี้มีประโยชน์โปรดส่งไปให้คนอื่นแบ่งปันบนโซเชียลมีเดียหรือติดต่อเราเพื่อตั้งค่าการประชุม