ส่วนที่หนึ่ง บทความนี้ได้บรรยายถึงภาวะขาขึ้นของเส้นอัตราผลตอบแทนและผลกระทบที่มีต่อการเติบโตทางเศรษฐกิจและนโยบายของเฟด นอกจากนี้ ยังได้กล่าวถึงการเปลี่ยนแปลงของเส้นอัตราผลตอบแทนอีกสามประเภทหลักและข้อเสนอแนะที่มีต่อเศรษฐกิจและนโยบายของเฟด

การเปลี่ยนแปลงของเส้นอัตราผลตอบแทนอย่างต่อเนื่องมักจะสัมพันธ์กับประสิทธิภาพของหุ้นที่แตกต่างกัน ด้วยโอกาสที่เพิ่มขึ้นที่การขึ้นของราคาในระยะยาวอาจเกิดขึ้น เราจึงจำเป็นต้องวัดว่าดัชนีหุ้น ภาคส่วน และปัจจัยต่างๆ มีผลงานอย่างไรในช่วงที่เส้นอัตราผลตอบแทนเคลื่อนไหวในลักษณะเดียวกัน

การจำกัดการสูญเสียด้วยการวิเคราะห์เส้นอัตราผลตอบแทน

หุ้นมักใช้เวลาส่วนใหญ่ไปกับแนวโน้มขาขึ้นมากกว่าขาลง อย่างไรก็ตาม ในช่วงเวลาสั้นๆ ที่แนวโน้มขาลงยังคงอยู่ในระยะยาว นักลงทุนควรดำเนินการเพื่อลดความเสี่ยงและจำกัดการขาดทุน แนวทางที่กระตือรือร้นจะทำให้คุณก้าวไปในจุดที่สูงขึ้นกว่าที่คุณเคยก้าวไป ยิ่งไปกว่านั้น เมื่อตลาดกลับมาอยู่ในแนวโน้มขาขึ้น คุณจะมีเงินทุนเพียงพอที่จะซื้อหุ้นในราคาที่ต่ำกว่าและมีโปรไฟล์ความเสี่ยงต่อผลตอบแทนที่ดีกว่า

เราได้หารือหัวข้อนี้กันอย่างยาวนานใน การบริหารความมั่งคั่งในตลาดหมี. ตามบทความ:

ความมั่งคั่งที่เติบโตขึ้นเกิดขึ้นตลอดหลายทศวรรษ ในช่วงหลายทศวรรษเหล่านี้มีวัฏจักรขาขึ้นและขาลงหลายวัฏจักร แม้ว่านักลงทุนมักจะมุ่งเน้นไปที่การใช้ประโยชน์จากวัฏจักรขาขึ้นให้มากที่สุด แต่การหลีกเลี่ยงไม่ให้ตลาดขาลงพลิกกลับความคืบหน้าของคุณก็มีความสำคัญเช่นกัน จำนวนเวลาที่ใช้ในตลาดหมีนั้นน้อยมาก แต่เวลาที่เสียไปในการกอบกู้ความมั่งคั่งของคุณกลับคืนมาอาจมีมาก–

คุณอาจสงสัยว่าทำไมบทความเกี่ยวกับเส้นอัตราผลตอบแทนพันธบัตรจึงเริ่มต้นด้วยการอภิปรายเกี่ยวกับกลยุทธ์ตลาดหมีสำหรับหุ้น กล่าวโดยง่ายแล้ว การเปลี่ยนแปลงของเส้นอัตราผลตอบแทนบางประเภทมีความสัมพันธ์ที่ดีกับผลตอบแทนของตลาดหุ้นที่เป็นบวก ในขณะที่บางประเภทมีผลตอบแทนที่เป็นลบ สภาพแวดล้อมที่ตลาดกระทิงเติบโตในช่วงก่อนหน้านี้ไม่เอื้อต่อนักลงทุนในการซื้อและถือหุ้น ดังนั้นเราหวังว่าการวิเคราะห์นี้จะช่วยแนะนำให้คุณเตรียมพร้อมเพื่อลดความเสี่ยงหากจำเป็น

ประวัติศาสตร์การชันสูตรพลิกศพล่าสุด

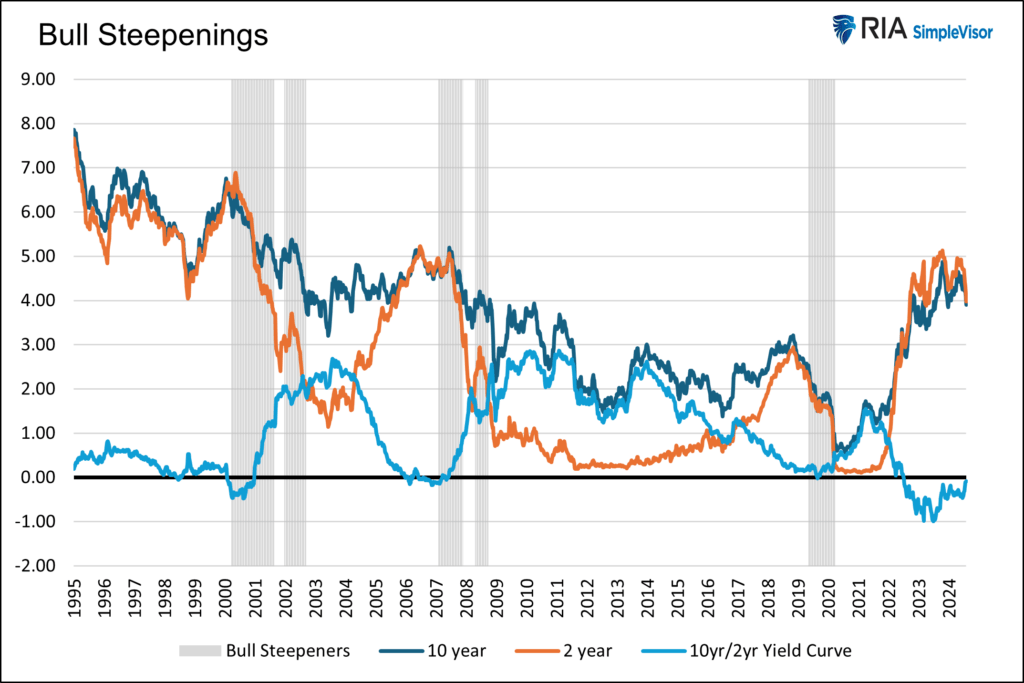

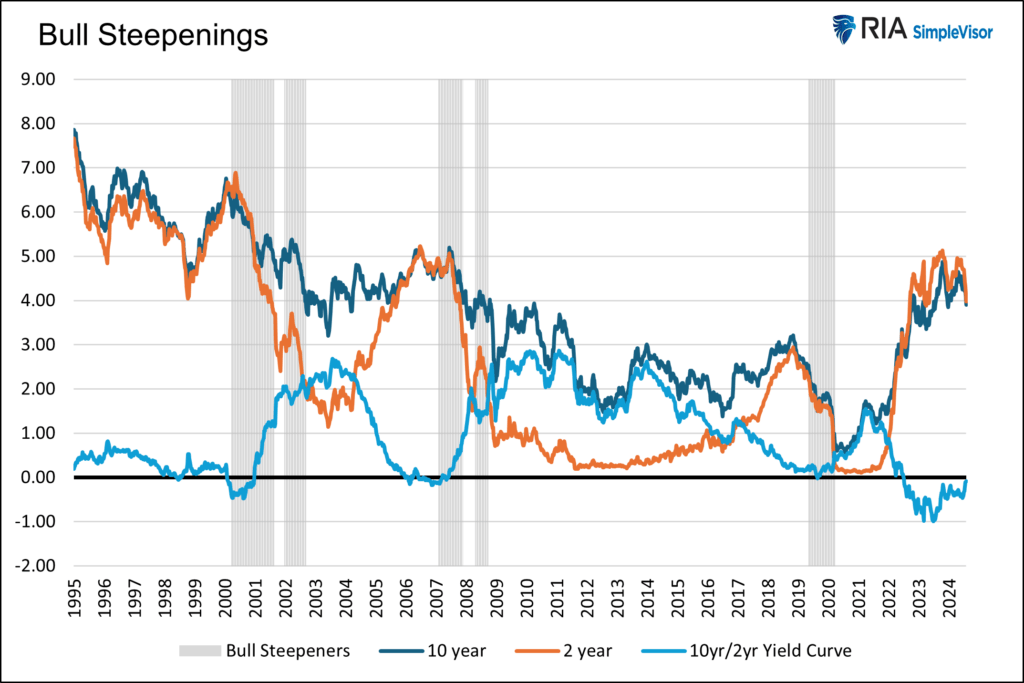

กราฟด้านล่างแสดงอัตราผลตอบแทน 2 ปีและ 10 ปี และเส้นอัตราผลตอบแทน 2 ปี/10 ปี นอกจากนี้ ช่วงเวลาที่เรามองว่าเป็นช่วงขาขึ้นที่แรเงาด้วยสีเทา เราได้กำหนดช่วงเวลาที่เป็นช่วงขาขึ้นโดยอาศัยการเคลื่อนไหวของเส้นอัตราผลตอบแทนและความสม่ำเสมอของแนวโน้ม เพื่อให้ผ่านเกณฑ์ เส้นอัตราผลตอบแทนจะต้องเพิ่มขึ้น โดยอัตราผลตอบแทน 2 ปีและ 10 ปีจะเคลื่อนตัวต่ำลงเป็นเวลา 20 สัปดาห์ขึ้นไป นอกจากนี้ เรายังกำหนดให้สัปดาห์อย่างน้อย 80% อยู่ในแนวโน้มขาขึ้น

ดังที่แสดงไว้ นับตั้งแต่ปี 1995 เป็นต้นมา มีช่วงเวลาดังกล่าวเกิดขึ้นห้าช่วง โดยช่วงล่าสุดคือตั้งแต่เดือนพฤษภาคม 2019 ถึงเดือนมีนาคม 2020 การชันของกระทิงในปัจจุบันยังไม่เกิดขึ้นนานพอที่จะตรงตามมาตรฐานที่เราได้กำหนดไว้ข้างต้น

วงจรขาขึ้นของกระทิงเป็นแนวโน้มขาลงสำหรับหุ้นส่วนใหญ่

เมื่อได้กำหนดช่วงเวลาแล้ว เราก็ศึกษาดัชนีหุ้น ภาคส่วน และปัจจัยต่างๆ เพื่อประเมินผลการดำเนินงานในช่วงกรอบเวลาต่างๆ ขอเตือนคุณว่า การซื้อขายแบบกระทิงขึ้นมักเกิดขึ้นเมื่อเศรษฐกิจชะลอตัว และมีการคาดหวังมากขึ้นว่าเฟดจะปรับลดอัตราดอกเบี้ย ลักษณะเหล่านี้อธิบายช่วงเวลาปัจจุบันได้อย่างเหมาะสม

ยิ่งไปกว่านั้น และที่สำคัญ การชันขึ้นในปัจจุบันเกิดจากเส้นอัตราผลตอบแทนที่กลับทิศมาเป็นเวลา 2 ปีแล้ว การกลับทิศหมายความว่าอัตราผลตอบแทนของพันธบัตรอายุ 10 ปีน้อยกว่าพันธบัตรอายุ 2 ปี การกลับทิศจะลดแรงจูงใจของธนาคารในการให้สินเชื่อ ส่งผลให้โอกาสที่เศรษฐกิจจะอ่อนแอลงเพิ่มมากขึ้น

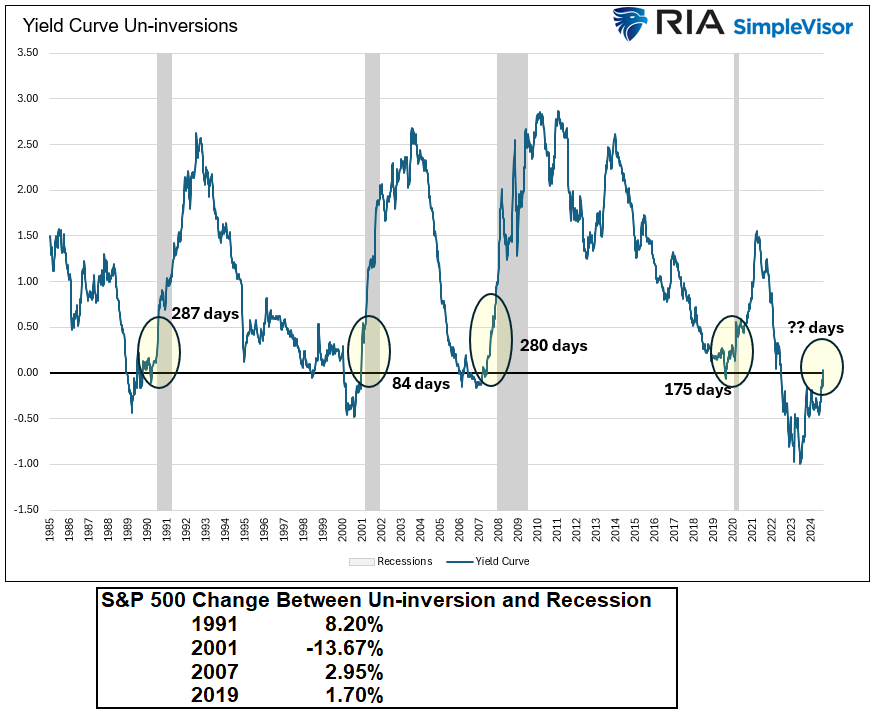

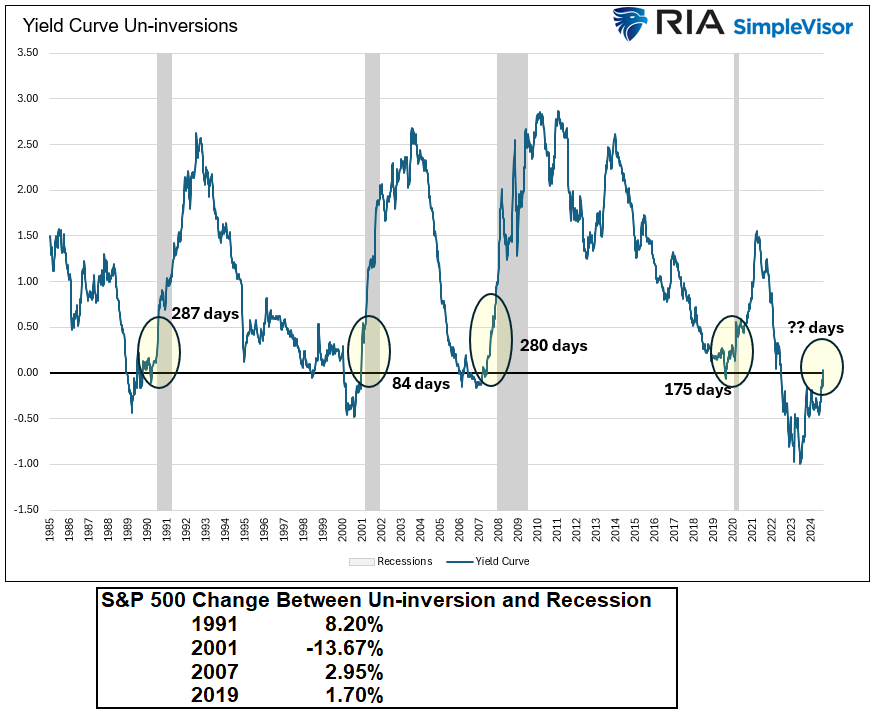

ตามที่ระบุไว้ในภาคที่ 1 การกลับทิศของเส้นอัตราผลตอบแทนเป็นสัญญาณเตือนถึงภาวะเศรษฐกิจถดถอย แต่โดยปกติแล้วจะไม่ทันการณ์ ในทางตรงกันข้าม การกลับทิศของเส้นอัตราผลตอบแทนมักเป็นลางบอกเหตุว่าเศรษฐกิจจะถดถอยภายในหนึ่งปีหรือเร็วกว่านั้น

เส้นอัตราผลตอบแทนกลับมาอยู่ที่ระดับบวกในช่วงสั้นๆ เมื่อเราแก้ไขบทความนี้เป็นครั้งสุดท้าย ดังนั้น ตอนนี้เรามีคำเตือนเกี่ยวกับภาวะเศรษฐกิจถดถอยที่ชัดเจนมากขึ้น

กราฟด้านล่างแสดงให้เห็นว่าแม้จะมีคำเตือนที่ชัดเจนขึ้น แต่ภาวะเศรษฐกิจถดถอยก็อาจต้องใช้เวลามากกว่าหนึ่งปีจึงจะเข้าสู่ภาวะดังกล่าว

ผลตอบแทนพันธบัตร

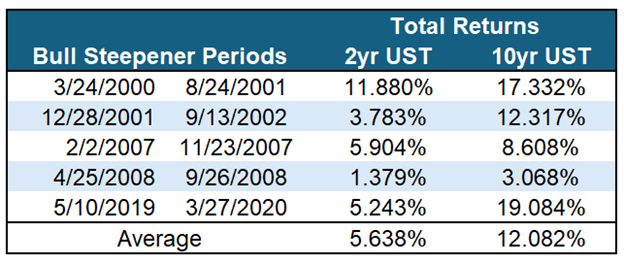

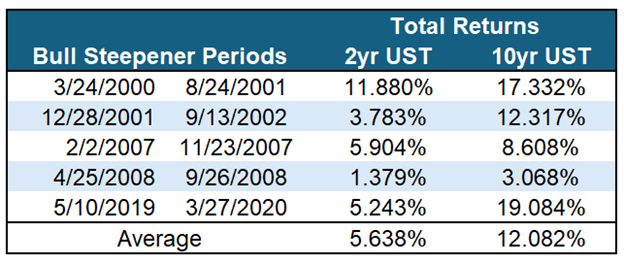

ตามคำจำกัดความ พันธบัตรกระทรวงการคลังทั้งหมดให้ผลตอบแทนในเชิงบวกในช่วงที่ตลาดกระทิงปรับตัวสูงขึ้น ในขณะที่อัตราผลตอบแทนพันธบัตรอายุ 2 ปีจะลดลงมากกว่าพันธบัตรอายุ 10 ปี แต่ระยะเวลาของพันธบัตรอายุ 10 ปีนั้นยาวนานกว่ามาก ดังนั้น เมื่อพิจารณาจากผลตอบแทนรวม พันธบัตรอายุยาวนานกว่ามักจะให้ผลตอบแทนที่ดีกว่าพันธบัตรอายุสั้น

ตารางด้านล่างแสดงผลตอบแทนรวม (คูปองและราคา) สำหรับตราสารหนี้อายุ 2 ปีและ 10 ปีระหว่างช่วงเวลาการชันของตลาดกระทิง 5 ช่วง

การคืนสินค้า

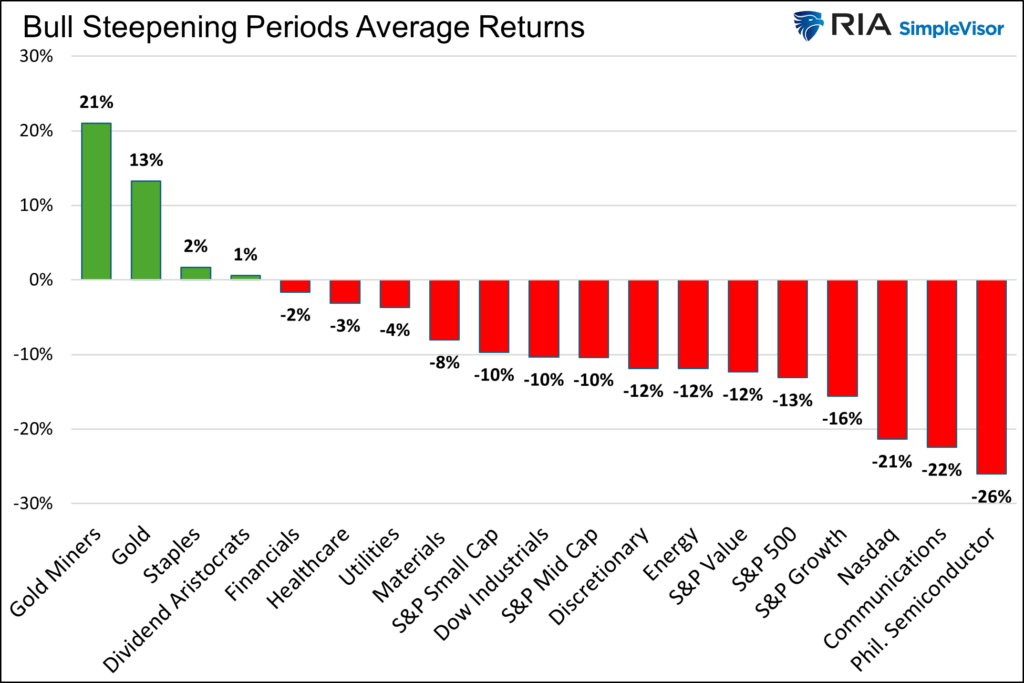

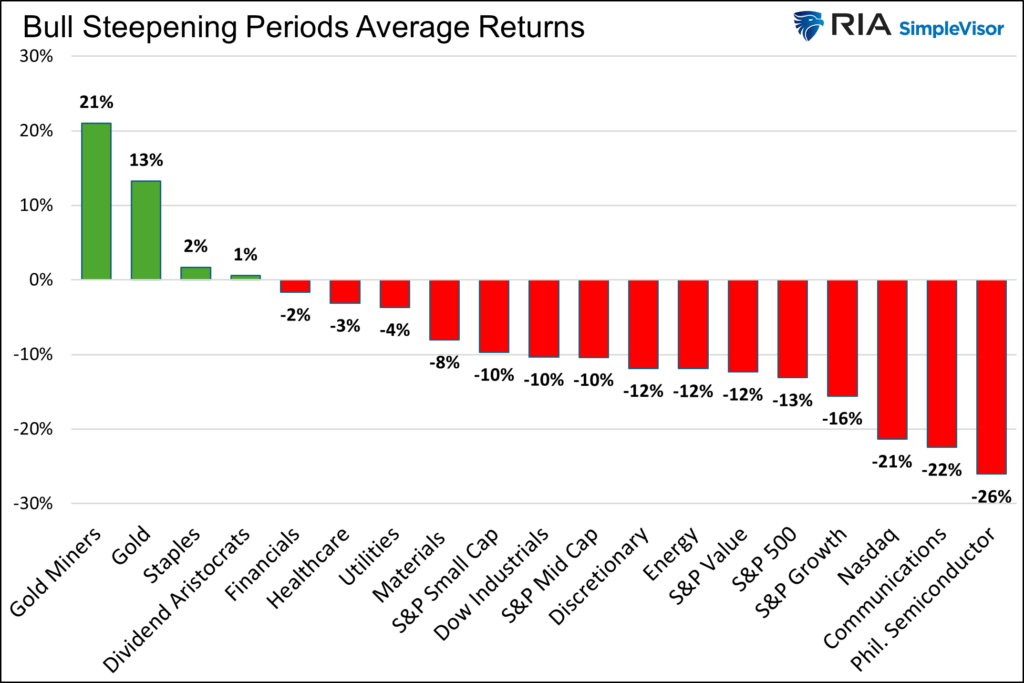

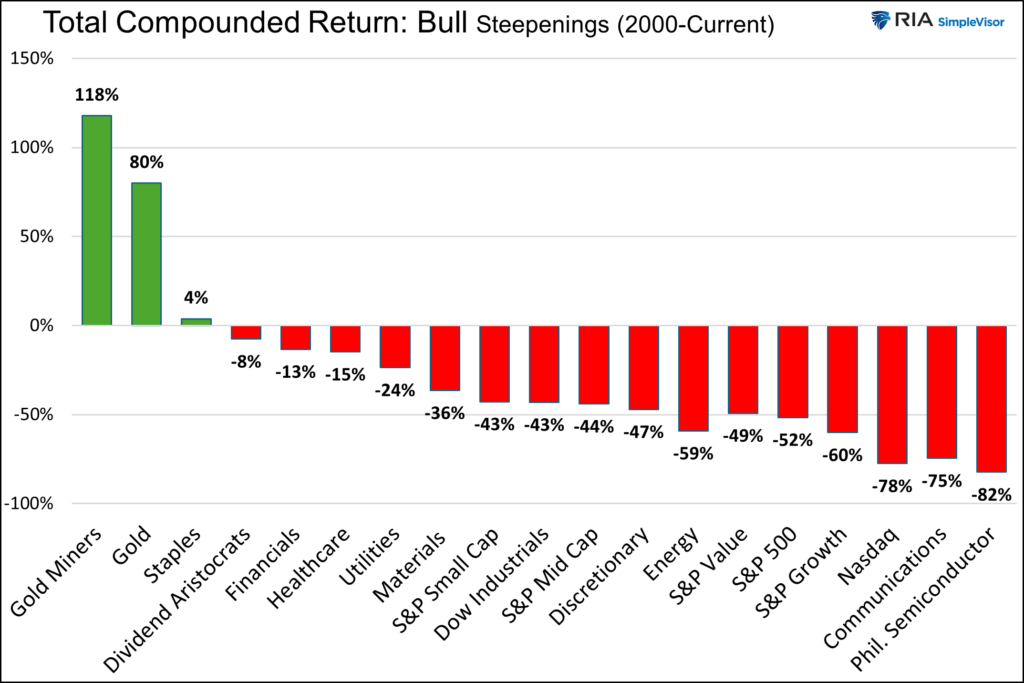

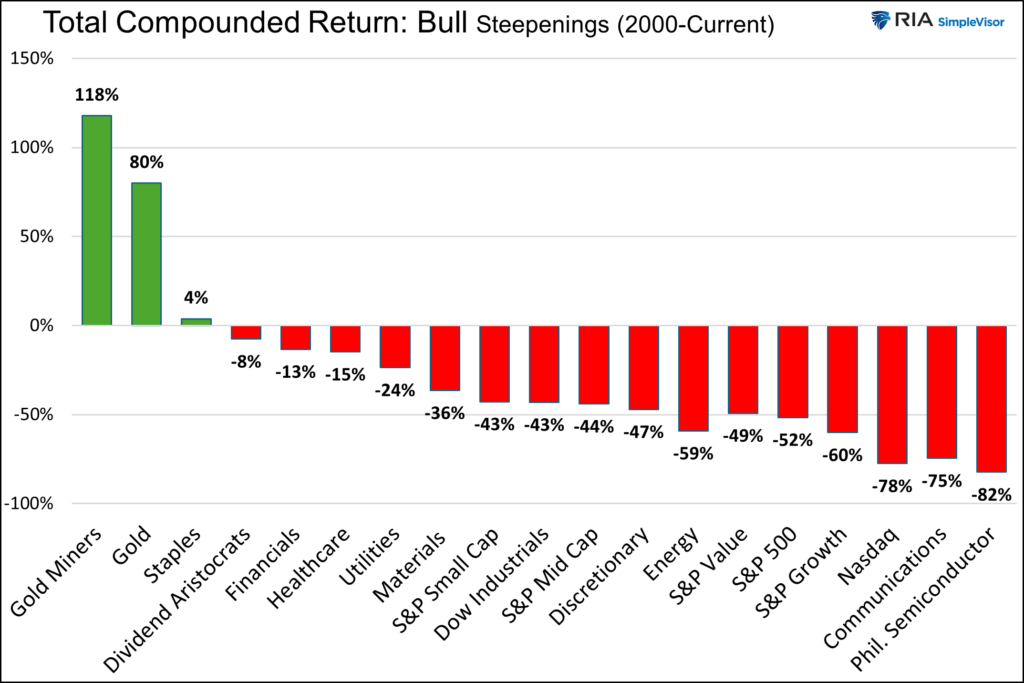

กราฟแรกด้านล่างแสดงผลตอบแทนเฉลี่ยของสินทรัพย์ 19 รายการ ดัชนีหุ้น ปัจจัย และภาคส่วนต่างๆ ในช่วงขาขึ้น 5 ช่วง กราฟที่สองแสดงผลตอบแทนทบต้นตลอด 5 ช่วงเวลา

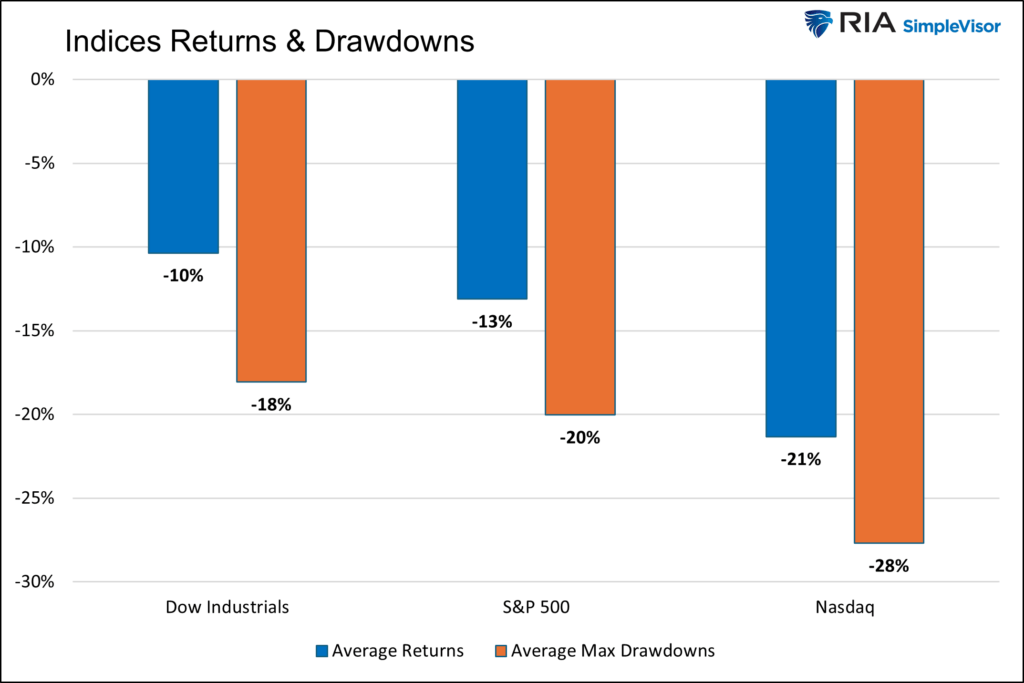

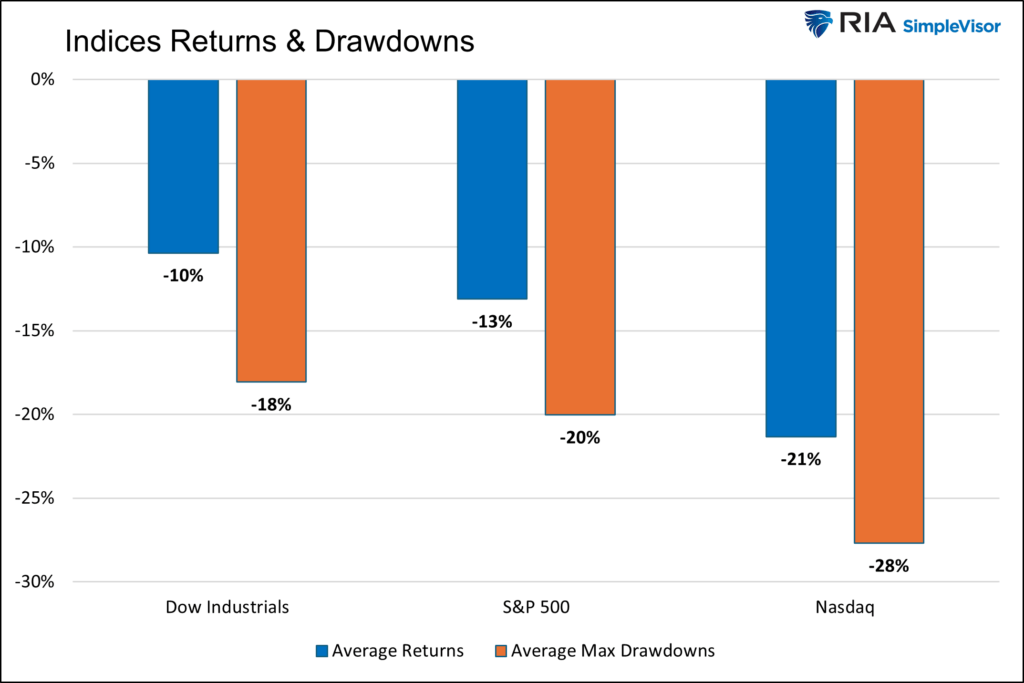

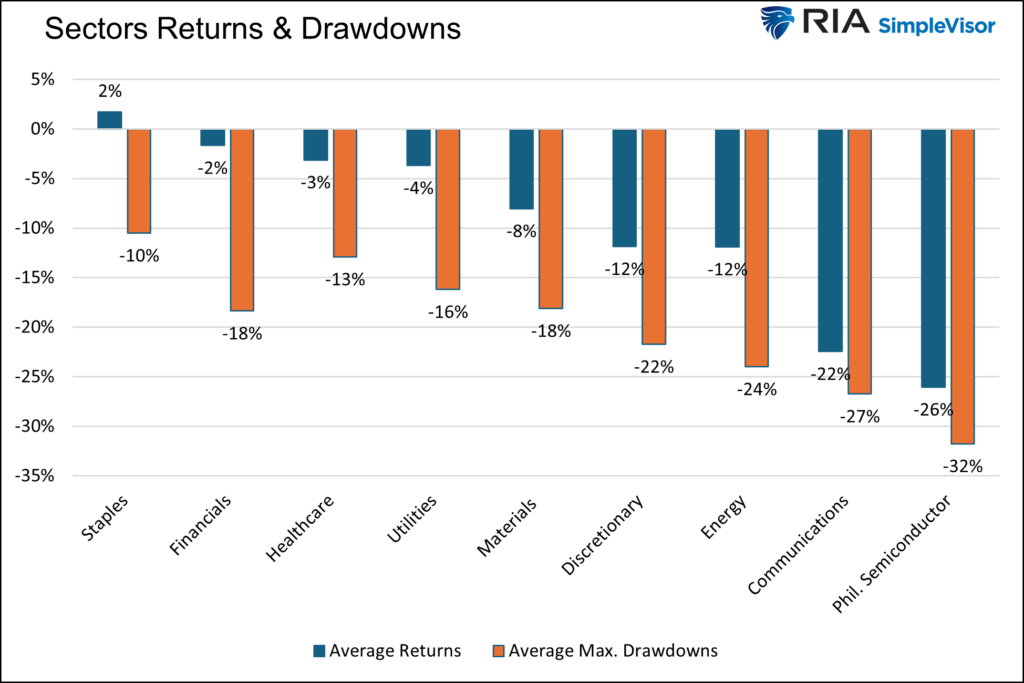

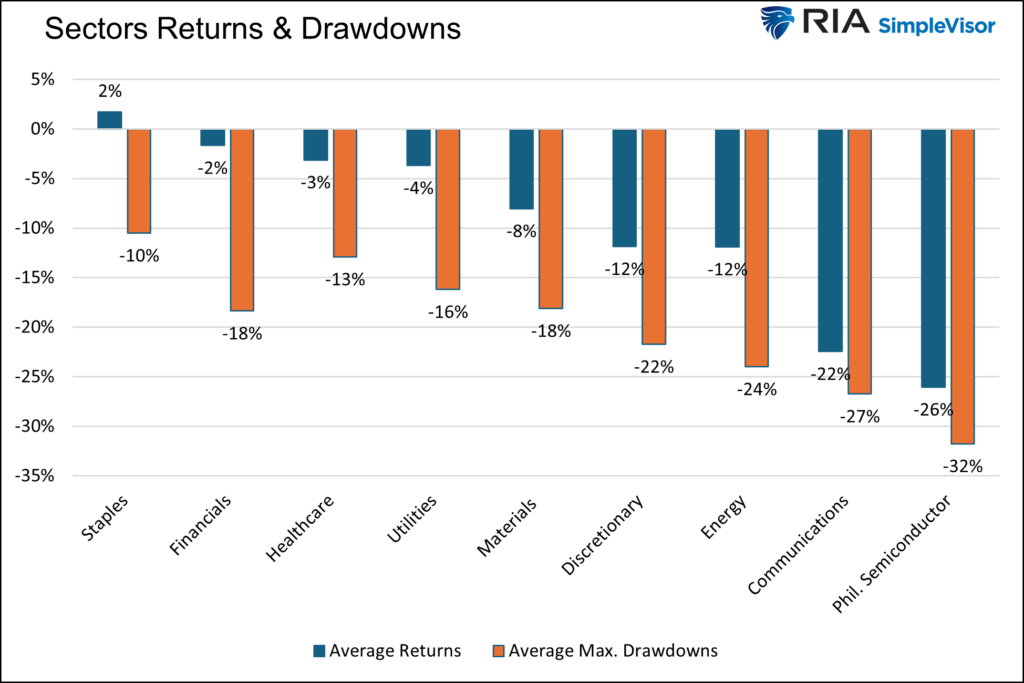

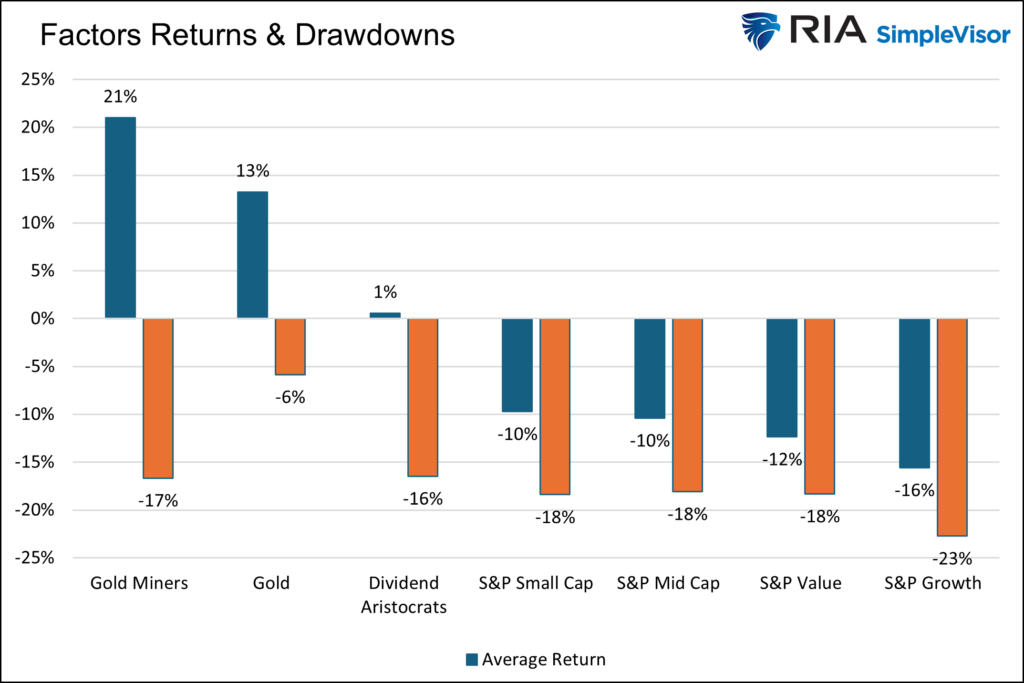

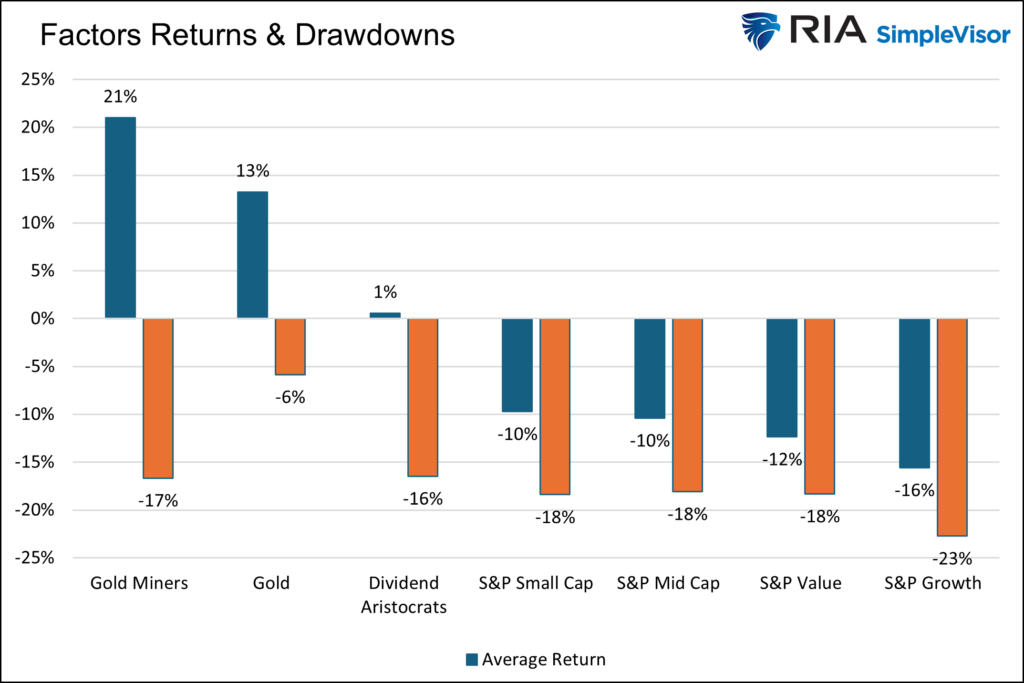

ต่อไป เราจะแยกผลตอบแทนตามประเภทหุ้นที่คล้ายกัน โดยเราได้เพิ่มทองคำและหุ้นขุดทองลงในกราฟผลตอบแทนตามปัจจัย กราฟจะแสดงผลตอบแทนเฉลี่ยและค่าเฉลี่ยของการถอนออกสูงสุดในช่วง 5 ช่วงเวลา

มีสิ่งสำคัญบางประการที่ต้องเรียนรู้:

- นักขุดทองและนักขุดทองเป็นกลุ่มที่มีผลงานดีที่สุดในช่วงที่ราคาพุ่งสูงอย่างมาก

- นอกจากทองคำและนักขุดทองแล้ว สินค้าจำเป็นเป็นเพียงหมวดหมู่เดียวเท่านั้นที่มีผลตอบแทนทบต้นและเฉลี่ยที่เป็นบวก

- ทุกดัชนี ทุกภาคส่วน สินทรัพย์ และปัจจัย รวมถึงทองคำและบริษัทขุดทองคำ ล้วนมีผลตอบแทนเฉลี่ยติดลบในบางช่วงของช่วงเวลาที่ราคาปรับตัวสูงขึ้น

- ความแตกต่างระหว่างมูลค่า S&P กับการเติบโตนั้นไม่สำคัญเท่าที่เราคาดไว้

- ในทำนองเดียวกัน ความแตกต่างระหว่างดัชนี S&P 500 และดัชนี S&P ขนาดเล็กและขนาดกลางก็มีเพียงเล็กน้อย

- กลุ่มที่มีค่าเบต้าต่ำ ซึ่งเน้นที่มูลค่ามากขึ้น แสดงให้เห็นประสิทธิภาพที่เหนือกว่ากลุ่มและปัจจัยที่มีค่าเบต้าสูงอย่างชัดเจนในช่วงการเปลี่ยนแปลงความชัน

การปฏิเสธความรับผิดชอบเกี่ยวกับความคาดหวัง

การคาดเดาอดีตในอนาคตนั้นทำได้ง่าย อย่างไรก็ตาม ช่วงเวลาทั้ง 5 ช่วงข้างต้นนั้นแตกต่างกัน ไม่ต้องสงสัยเลยว่าการพุ่งขึ้นอย่างต่อเนื่องครั้งต่อไปไม่ว่าจะอยู่ในช่วงเวลานั้นหรือในอนาคตก็ตาม จะมีลักษณะที่แตกต่างกันไป ผลงานในอดีตอาจไม่ใช่ตัวบ่งชี้อนาคตที่เชื่อถือได้

ขณะนี้ เราอยู่ในช่วง 12 สัปดาห์ของรอบการขึ้นของราคา หากยังคงดำเนินต่อไปอีก 8 สัปดาห์ ก็จะถึงเกณฑ์ที่เราใช้ในการคำนวณผลลัพธ์ข้างต้น อย่างไรก็ตาม หากเป็นเช่นนั้น ข้อมูลสำหรับคำนวณผลตอบแทนที่คาดหวังและการถอนตัวจะเริ่มตั้งแต่ปลายเดือนพฤษภาคม วันที่เริ่มต้นเร็วอาจทำให้ความคาดหวังของเราคลาดเคลื่อนได้

ตัวอย่างเช่น ราคาทองเพิ่มขึ้นประมาณ 10% จากวันที่เริ่มต้น หากนี่เป็นวงจรขาขึ้นที่ต่อเนื่องและในที่สุดราคาทองก็เท่ากับผลตอบแทนเฉลี่ย 13% ในห้าช่วงเวลาก่อนหน้า ราคาทองก็จะมีช่วงขาขึ้นที่จำกัด อย่างไรก็ตาม การลดลงเฉลี่ยในช่วงเวลาก่อนหน้าอยู่ที่ประมาณ 6%

ดังนั้น หากกรณีนี้ตรงกับผลตอบแทนและการถอนออกเฉลี่ย เราควรคาดหวังว่าราคาทองจะลดลง 15% ก่อนที่จะดีดตัวกลับขึ้นมาประมาณ 3% มากกว่าระดับปัจจุบัน

ในทำนองเดียวกัน ภาคส่วนที่มีราคาสูงกว่าระดับปลายเดือนพฤษภาคม อาจลดลงมากกว่าผลตอบแทนเฉลี่ยจากระดับปัจจุบัน เพื่อให้ตรงกับผลตอบแทนเฉลี่ย

สรุป

ผลการศึกษาของเราค่อนข้างสอดคล้องกันในกรอบเวลาทั้งห้ากรอบ ดังนั้น หากแนวโน้มขาขึ้นในปัจจุบันยังคงดำเนินต่อไป โอกาสที่ทองคำ บริษัทขุดทอง และกลุ่มอุตสาหกรรมที่อนุรักษ์นิยมกว่าและมีค่าเบต้าต่ำจะทำผลงานดีกว่าตลาดโดยรวมก็มีสูง

ผลงานล่าสุดของกลุ่มสาธารณูปโภคและสินค้าจำเป็น รวมไปถึงทองคำและกลุ่มคนงานเหมืองทองคำ อาจบ่งชี้ว่านักลงทุนกำลังเดิมพันกับแนวโน้มขาขึ้น

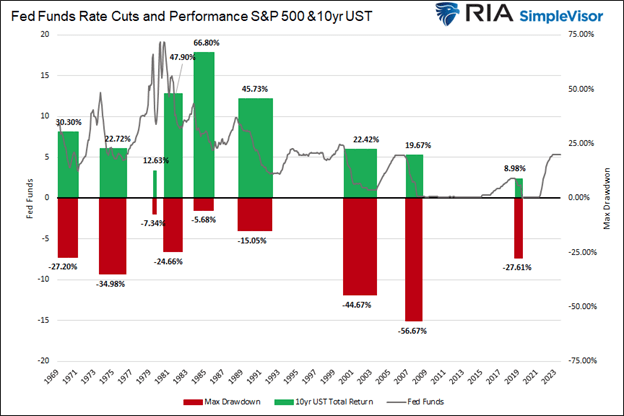

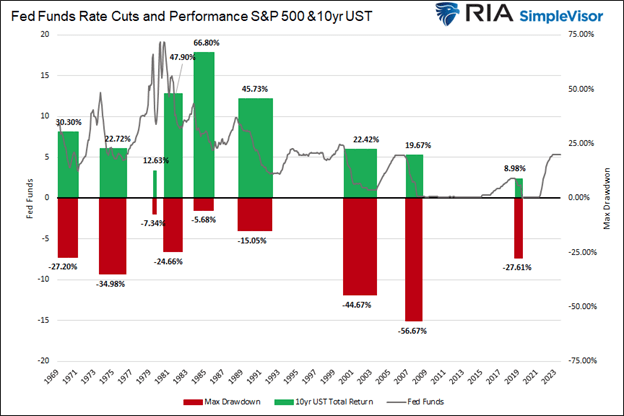

เราขอฝากกราฟ 2 ชุดที่แสดงให้เห็นถึงความสำคัญของการจัดการความเสี่ยงในช่วงที่ตลาดกระทิงขึ้นสูงจนนำไปสู่ภาวะเศรษฐกิจถดถอย

ไมเคิล เลโบวิทซ์, CFA เป็นนักวิเคราะห์การลงทุนและผู้จัดการพอร์ตโฟลิโอสำหรับ ที่ปรึกษา RIA– เชี่ยวชาญด้านการวิจัยเศรษฐศาสตร์มหภาค การประเมินมูลค่า การจัดสรรสินทรัพย์ และการจัดการความเสี่ยง บรรณาธิการผู้มีส่วนสนับสนุน RIA และผู้อำนวยการวิจัย CFA เป็นนักวิเคราะห์การลงทุนและผู้จัดการพอร์ตโฟลิโอ ผู้ร่วมก่อตั้ง 720 International Analysis

ติดตามไมเคิลบน ทวิตเตอร์ หรือไปที่ 720global.com เพื่อการวิจัยและวิเคราะห์เพิ่มเติม

สรุปความสัมพันธ์ลูกค้า (แบบฟอร์ม CRS)

จำนวนผู้เข้าชมโพสต์: 1,700

04/09/2024