การซื้อคืนของบริษัทกลายเป็นประเด็นร้อน และได้รับการวิพากษ์วิจารณ์จากหน่วยงานกำกับดูแลและผู้กำหนดนโยบาย ในช่วงไม่กี่ปีที่ผ่านมา วอชิงตัน ดี.ซี. ได้พิจารณาข้อเสนอที่จะเก็บภาษีหรือจำกัดไว้ ในอดีต การซื้อคืนถูกห้ามเป็นรูปแบบหนึ่งของการจัดการตลาด แต่ในปี 1982 ก.ล.ต. ได้ออกกฎหมายให้ซื้อคืนในตลาดเปิดผ่านกฎข้อ 10b-18 แม้ว่าจะมีจุดมุ่งหมายเพื่อให้บริษัทมีความยืดหยุ่นในการจัดการทุน การซื้อคืนได้พัฒนาเป็นเครื่องมือที่มักจะตอบสนองผลประโยชน์ของผู้บริหารมากกว่ามูลค่าของผู้ถือหุ้นในวงกว้าง

บทความนี้จะสำรวจกลไกของการซื้อคืน ผลกระทบต่อตลาดอย่างไร และจะคืนทุนให้กับผู้ถือหุ้นอย่างแท้จริงหรือไม่ หรือเพียงเพิ่มคุณค่าให้กับบุคคลภายในเท่านั้น

การเพิ่มขึ้นของการซื้อคืนขององค์กร: ตามตัวเลข

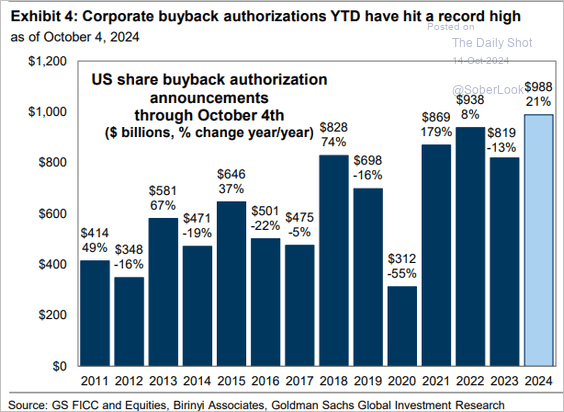

ตั้งแต่ปี 2003 เป็นต้นมา บริษัทต่างๆ ในสหรัฐฯ ได้ใช้เงินไปแล้วกว่า 11 ล้านล้านดอลลาร์ในการซื้อหุ้นคืน กิจกรรมการซื้อคืนขององค์กร เพิ่มขึ้นในช่วงไม่กี่ปีที่ผ่านมา แม้ในตลาดที่ผันผวน:

- 2021: 881 พันล้านดอลลาร์

- 2023: 795 พันล้านดอลลาร์

- 2024 (ประมาณการ): คาดว่าจะเกิน 988 พันล้านดอลลาร์

การแนะนำภาษีสรรพสามิต 1% สำหรับการซื้อคืนนิติบุคคลในปี 2566 แทบไม่ทำให้แนวโน้มชะลอตัวลง บริษัทต่างๆ ให้ความสำคัญกับการซื้อคืนมากกว่าการลงทุนซ้ำเพื่อการเติบโตของธุรกิจ การขึ้นค่าจ้าง หรือการพัฒนาเทคโนโลยีใหม่ๆ Apple และ Meta รวมถึงบริษัทอื่นๆ จัดสรรเงินนับพันล้านเพื่อการซื้อคืนเป็นประจำ สนับสนุนราคาหุ้นและตอบสนองความคาดหวังของผู้ถือหุ้น

การซื้อคืนส่งผลต่อตลาดอย่างไร

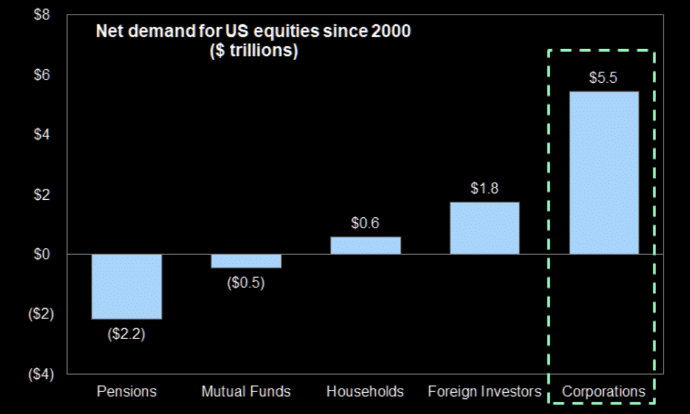

ผลกระทบของการซื้อคืนขยายออกไปมากกว่าบริษัทแต่ละแห่ง ตั้งแต่ปี 2000 การซื้อคืนขององค์กรสุทธิได้เข้ามามีบทบาท 100% ของการซื้อสินทรัพย์สุทธิของตลาดทุน—ภาพสะท้อนของการมีส่วนร่วมที่ลดลงจากเงินบำนาญ กองทุนรวม และนักลงทุนรายย่อย:

- เงินบำนาญและกองทุนรวม: – 2.7 ล้านล้านดอลลาร์

- ครัวเรือนและนักลงทุนต่างชาติ: +2.4 ล้านล้านดอลลาร์

- บริษัท (ซื้อคืน): +5.5 ล้านล้านดอลลาร์

- กระแสสุทธิ: +5.2 ล้านล้านดอลลาร์

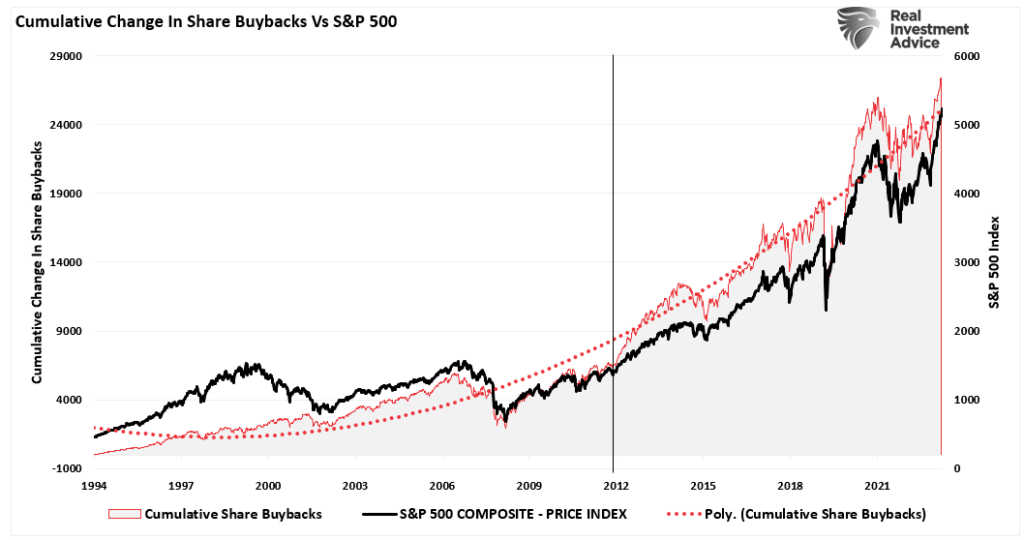

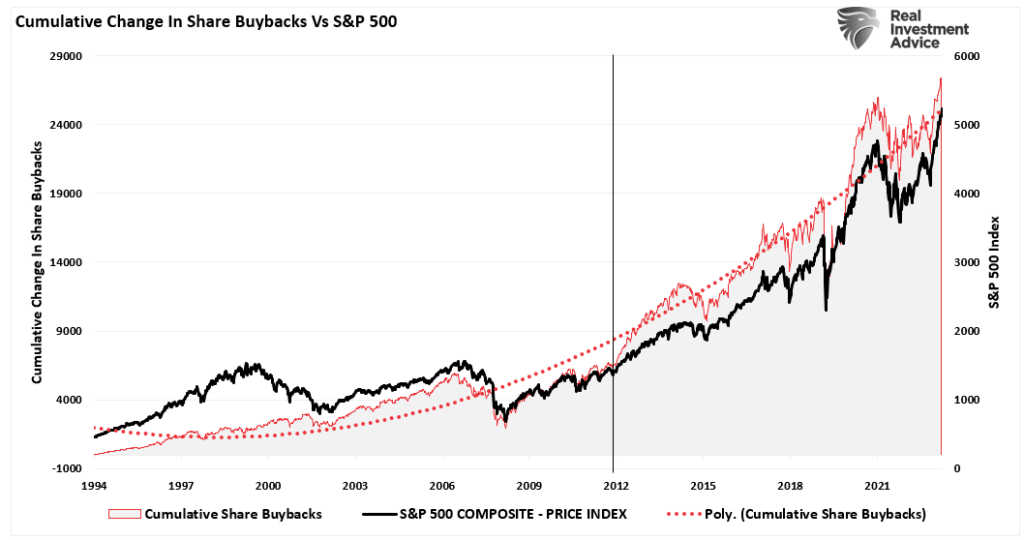

มักจะมีข้อความระบุว่าการซื้อคืนของบริษัทมีผลกระทบต่อราคาหุ้นอย่างจำกัดเท่านั้น อย่างไรก็ตาม หลักฐานค่อนข้างล้นหลามในทางตรงกันข้ามตั้งแต่ปี 2012 เมื่อบริษัทต่างๆ เริ่มก้าวร้าวมากเกี่ยวกับการซื้อคืน

แนวโน้มนี้ทำให้เกิดข้อกังวลที่สำคัญ แม้ว่าการซื้อคืนจะสนับสนุนราคาหุ้นเป็นการชั่วคราว แต่ก็สามารถกีดกันการลงทุนในด้านนวัตกรรม รายจ่ายฝ่ายทุน และค่าตอบแทนพนักงาน ซึ่งส่งผลให้เศรษฐกิจซบเซาและความไม่เท่าเทียมกันในระยะยาว

ใครได้ประโยชน์มากที่สุดจากการซื้อคืนหุ้น?

นักวิเคราะห์หลายคนแย้งว่าการซื้อคืนจะคืนทุนส่วนเกินให้กับผู้ถือหุ้น อย่างไรก็ตามความจริงนั้นซับซ้อนกว่า การซื้อคืนจะเป็นประโยชน์ต่อบุคคลภายในเป็นหลักผ่านการขายหุ้นตามกำหนดเวลาอย่างระมัดระวัง การวัดรายได้ที่สูงเกินจริง และทริกเกอร์การชดเชย:

- กำหนดเวลาการขายโดยใช้ข้อมูลวงในด้วยการซื้อคืน

- คนวงในที่ตระหนักถึงกำหนดการซื้อคืนสามารถขายหุ้นได้ในช่วงการซื้อคืนเมื่อราคาสูงขึ้นชั่วคราว

- แนวทางปฏิบัตินี้ช่วยเพิ่มผลกำไรจากข้อมูลภายในโดยไม่ทำให้ราคาลดลงหรือได้รับการตรวจสอบตามกฎระเบียบ

- การเพิ่มรายได้ต่อหุ้น (EPS) เพื่อปลดล็อกโบนัส

- การซื้อคืนจะลดจำนวนหุ้นที่จำหน่ายได้แล้ว ทำให้ EPS สูงขึ้นอย่างเกินจริง

- เนื่องจากแพ็คเกจค่าตอบแทนผู้บริหารจำนวนมากผูกโบนัสเข้ากับการเติบโตของ EPS การซื้อคืนช่วยให้ผู้บริหารบรรลุเป้าหมายและรับประกันรางวัลหุ้น

- การชดเชยการลดสัดส่วนจากตัวเลือกหุ้นและ RSU

- การซื้อคืนจะดูดซับหุ้นที่ออกผ่านตัวเลือกหุ้นและหน่วยหุ้นจำกัด (RSU) อีกครั้ง ป้องกันการเจือจางและรักษาราคาหุ้นให้สูงขึ้นสำหรับคนใน

แม้จะมีผลประโยชน์เหล่านี้ต่อผู้บริหาร แต่ผู้ถือหุ้นโดยเฉลี่ยจะได้รับผลตอบแทนเพียงเล็กน้อยเว้นแต่จะขายหุ้นของตนในช่วงซื้อคืน สิ่งนี้สร้างการกระจายผลกำไรที่ไม่สม่ำเสมอ โดยให้ความสำคัญกับคนวงในและเทรดเดอร์ระยะสั้นมากกว่านักลงทุนระยะยาว

บริษัทต่างๆ มักทำการตลาดการซื้อคืนขององค์กรในรูปแบบ ก “การคืนทุนให้แก่ผู้ถือหุ้น– แต่การวางกรอบนี้ค่อนข้างทำให้เข้าใจผิด ต่างจากเงินปันผลซึ่งกระจายเงินสดให้กับผู้ถือหุ้นทุกรายอย่างเท่าเทียมกัน การซื้อคืนจะเป็นประโยชน์ต่อผู้ที่ขายหุ้นของตน เป็นผลให้การซื้อคืน:

- จัดลำดับความสำคัญของราคาหุ้นที่เพิ่มขึ้นในระยะสั้น มากกว่าการลงทุนระยะยาว

- ส่งสัญญาณถึงการขาดโอกาสในการลงทุนทางธุรกิจใหม่—หรือจงใจเลือกที่จะไม่ติดตามพวกเขา

- มุ่งเน้นผลประโยชน์ระหว่างบุคคลภายในและผู้บริหาร ซึ่งมีค่าตอบแทนเชื่อมโยงกับผลการดำเนินงานของหุ้น

การศึกษาจาก สำนักงานคณะกรรมการกำกับหลักทรัพย์และตลาดหลักทรัพย์ (ก.ล.ต.) พบว่าผู้บริหารมักจะขายหุ้นจำนวนมากทันทีหลังจากมีการประกาศซื้อคืน ตอกย้ำแนวคิดที่ว่าการซื้อคืนจะให้บริการแก่คนวงในมากกว่าผู้ถือหุ้นสามัญ

ทางเลือกในการซื้อคืน: วิธีที่แท้จริงในการคืนทุน

เพื่อส่งเสริมการเติบโตที่ยั่งยืนและผลตอบแทนที่เท่าเทียมกัน บริษัทต่างๆ สามารถเปลี่ยนการมุ่งเน้นจากการซื้อคืนมาเป็นกลยุทธ์ที่โปร่งใสและเป็นมิตรกับผู้ถือหุ้นมากขึ้น

- คำเสนอซื้อ

- การทำคำเสนอซื้อเกี่ยวข้องกับการซื้อหุ้นคืนในราคาที่กำหนดไว้ล่วงหน้า เพื่อให้มั่นใจว่าผู้ถือหุ้นทุกรายมีโอกาสที่ยุติธรรมในการมีส่วนร่วม

- กระบวนการนี้ช่วยลดความเสี่ยงของการบิดเบือนและสอดคล้องกับผลประโยชน์ของผู้ถือหุ้นได้ดีขึ้น

- เงินปันผล

- เงินปันผลให้รายได้ที่คาดการณ์ได้แก่ผู้ถือหุ้นทุกราย ซึ่งส่งเสริมความมั่นคงทางการเงิน โดยเฉพาะสำหรับผู้เกษียณอายุและนักลงทุนระยะยาว

- การจ่ายเงินปันผลอย่างสม่ำเสมอส่งเสริมให้บริษัทต่างๆ ให้ความสำคัญกับความสามารถในการทำกำไรมากกว่าการเพิ่มราคาหุ้นชั่วคราว

- การลงทุนระยะยาวเพื่อการเติบโต

- บริษัทต่างๆ สามารถสร้างมูลค่าที่ยั่งยืนเมื่อเวลาผ่านไปโดยการนำผลกำไรไปลงทุนใหม่กับการวิจัย นวัตกรรม และค่าตอบแทนพนักงาน

- แนวทางนี้ทำให้การจัดการองค์กรสอดคล้องกับการเติบโตทางเศรษฐกิจในวงกว้างมากกว่าวิศวกรรมทางการเงินระยะสั้น

แม้ว่าการซื้อคืนของบริษัทจะสามารถรองรับราคาหุ้นได้ในระยะสั้น แต่ก็ช่วยเพิ่มประสิทธิภาพทางธุรกิจในระยะยาวได้เพียงเล็กน้อย การศึกษารวมทั้ง ที่ การวิจัยธนาคารเพื่อการชำระหนี้ระหว่างประเทศได้แสดงให้เห็นว่าการซื้อคืนให้ความสำคัญกับการจัดการ EPS มากกว่าการสร้างมูลค่าที่แท้จริง การเน้นที่ราคาหุ้นที่เพิ่มขึ้นนี้จะขัดขวางการลงทุนในสินทรัพย์ที่มีประสิทธิผลและนวัตกรรม ส่งผลให้ความสามารถของบริษัทในการเติบโตอย่างยั่งยืนอ่อนแอลง

William Lazonick ในบทความสำคัญของเขา –กำไรไม่เจริญรุ่งเรือง” เน้นย้ำถึงวิธีที่การซื้อคืนหุ้นเปลี่ยนทรัพยากรขององค์กรออกไปจากการเติบโตทางเศรษฐกิจและไปสู่ค่าตอบแทนผู้บริหาร ระหว่างปี 2546 ถึง 2555 บริษัท S&P 500 แห่งได้รับการจัดสรร 54% ของรายได้ของพวกเขา เพื่อซื้อคืนและอื่น ๆ จ่ายเงินปันผล 37% (91% ของรายได้ทั้งหมด)เหลือเพียงเล็กน้อยสำหรับการขยายธุรกิจ ค่าจ้าง หรือการลงทุนสร้างงาน

บทสรุป: จำเป็นต้องเปลี่ยนจากการซื้อคืน

ในขณะที่การซื้อคืนของบริษัทมีการทำตลาดเป็น “การคืนทุน” พวกเขาเป็นประโยชน์ต่อคนในและผู้ค้าระยะสั้นเป็นหลัก การเพิ่มขึ้นของสิ่งเหล่านี้สะท้อนให้เห็นถึงการเปลี่ยนแปลงในลำดับความสำคัญขององค์กรในวงกว้าง ตั้งแต่การลงทุนในการเติบโตและนวัตกรรมไปจนถึงการเพิ่มค่าตอบแทนผู้บริหารให้สูงสุดผ่านทางวิศวกรรมทางการเงิน

เพื่อส่งเสริมมูลค่าของผู้ถือหุ้นในระยะยาวและความมั่งคั่งทางเศรษฐกิจ บริษัทควรใช้กลยุทธ์การคืนทุนที่โปร่งใสมากขึ้น เช่น การทำคำเสนอซื้อหลักทรัพย์และเงินปันผล วิธีการเหล่านี้กระจายผลกำไรอย่างเท่าเทียมกันมากขึ้นและส่งเสริมการเติบโตที่ยั่งยืน การเปลี่ยนแปลงจุดมุ่งเน้นสามารถสร้างความไว้วางใจระหว่างบริษัทและผู้ถือหุ้นได้อีกครั้ง โดยปรับกลยุทธ์ทางธุรกิจให้สอดคล้องกับสุขภาพทางเศรษฐกิจในวงกว้าง

คำกระตุ้นการตัดสินใจ:

ต้องการเรียนรู้เพิ่มเติมเกี่ยวกับกลยุทธ์การลงทุนที่ยั่งยืนและผลกระทบต่อพอร์ตโฟลิโอของคุณอย่างไร เยี่ยม RealInvestmentAdvice.com เพื่อรับข้อมูลเชิงลึกล่าสุดและคำแนะนำที่สามารถนำไปปฏิบัติได้

การดูโพสต์: 788

2024/11/01